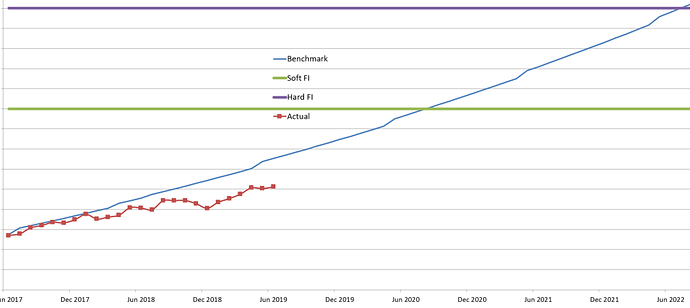

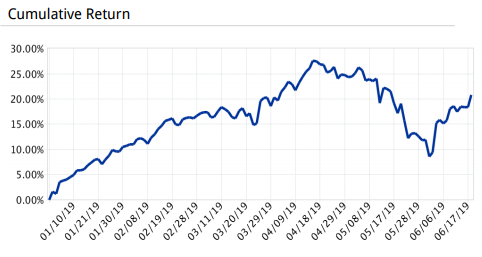

A estas alturas seguro que no hace falta que nadie le diga que retornos esperados en renta variable, que usted dibuja como recta ascendente impecable, nunca son lineales, y que todos estamos condenados (para bien y para mal) a sufrir la volatilidad. Y si eso pasa al medir en años, en meses o semanas la montaña rusa puede provocar mareos importantes. Como bien se ha dicho en otros posts, el 80-20 será implacable. Y si el 80% de retornos los obtendrá el 20% del tiempo (aprox of course), la inversa implica que el 80% del tiempo los retornos serán frustrantes.

Hasta ahora nada que no sepa. Tampoco nada nuevo si humildemente le recomiendo que se centre en lo que usted puede controlar (tasa de ahorro, regularidad en aportaciones, etc), el famoso proceso, y no en lo que nadie puede controlar (retornos a corto).

80-20 + proceso, nada nuevo que no sepa. Ahora una reflexión que espero le sume, en lugar de restar:

Si emocionalmente le resulta imposible dejar de revisar diaria/semanal/mensualmente las rentabilidades y el importe total de su cartera, tal vez le sea útil darle la vuelta: ya que usted empezó hace poco la “fase de acumulación”, destino a la IF en la que le tocará empezar la “fase de desacumulación”, no cree que estos primeros años bajos retornos del mercado pueden ser una bendición? no estoy loco, me explico.

Imagine dos caminos, 1) el precio de los activos sube de manera constante incluso por encima de su recta, de manera que sus retornos parecen magníficos. Usted estará eufórico. Pero en el proceso de DCA en el que seguro está inmerso estará comprando caro, mañana más caro, y pasado carísimo. Y cuando la acumulación sea importante corre el riesgo que la reversión a la media aparezca y se de cuenta que, pese a la curva ascendente, el DCA le ha jugado una mala pasa y la rentabilidad final es pobre, pese a lo placentero del camino.

Imagine el otro escenario: 2) malos rendimientos al principio de la bola de nieve, le permiten un DCA de precios bajos. En lugar de subir cada mes el precio medio de sus participaciones/acciones, cada mes consigue que sean más bajos, justo cuando la bola de nieve crece. Entoces la reversión a la media vuelve a aparecer, y usted se da cuenta que, llegando al mismo destino y misma rentabilidad punto inicio a punto final, su número de participaciones y acciones es muy superior, y su patrimonio mucho mayor (y también sus rentas).

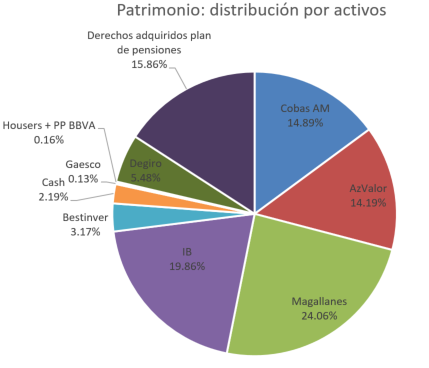

Dicho de otra manera: racionalmente lo que más le convendría es unos años de bajos múltiplos en bolsa que le permitan acumular con un DCA lo más bajo posible. Si cree en su proceso, intente alegrarse de tener cada mes un valor de participación más bajo, un precio medio de la acción más bajo, y acumular cada el mayor número de activos lo más barato posible. Yo estoy en esa fase y firmaría ahora unos años de depresión de cotizaciones (por bajos múltiplos de mercado, no por error de inversión en mis activos, obviamente), aunque mi cartera estuviera en rojo estos años.

Puestos a tener cara de tonto buena parte del tiempo, mejor tenerla al principio, que es cuando toca y es incluso necesario, aunque implique aguantar a los cuñados de turno, que no al final, cuando ya no tiene remedio.