¿Y si pegamos una pensada a Microsoft tras caer un 40% desde máximos?

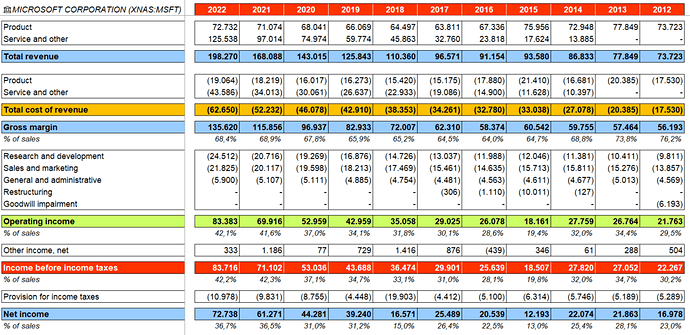

| MICROSOFT CORPORATION (XNAS:MSFT) | 2022 | 2021 | 2020 | 2019 | 2018 | 2017 | 2016 | 2015 | 2014 | 2013 | 2012 | |

|---|---|---|---|---|---|---|---|---|---|---|---|---|

| Product | 72.732 | 71.074 | 68.041 | 66.069 | 64.497 | 63.811 | 67.336 | 75.956 | 72.948 | 77.849 | 73.723 | |

| Service and other | 125.538 | 97.014 | 74.974 | 59.774 | 45.863 | 32.760 | 23.818 | 17.624 | 13.885 | - | - | |

| Total revenue | 198.270 | 168.088 | 143.015 | 125.843 | 110.360 | 96.571 | 91.154 | 93.580 | 86.833 | 77.849 | 73.723 | |

| Product | (19.064) | (18.219) | (16.017) | (16.273) | (15.420) | (15.175) | (17.880) | (21.410) | (16.681) | (20.385) | (17.530) | |

| Service and other | (43.586) | (34.013) | (30.061) | (26.637) | (22.933) | (19.086) | (14.900) | (11.628) | (10.397) | - | - | |

| Total cost of revenue | (62.650) | (52.232) | (46.078) | (42.910) | (38.353) | (34.261) | (32.780) | (33.038) | (27.078) | (20.385) | (17.530) | |

| Gross margin | 135.620 | 115.856 | 96.937 | 82.933 | 72.007 | 62.310 | 58.374 | 60.542 | 59.755 | 57.464 | 56.193 | |

| % of sales | 68,4% | 68,9% | 67,8% | 65,9% | 65,2% | 64,5% | 64,0% | 64,7% | 68,8% | 73,8% | 76,2% | |

| Research and development | (24.512) | (20.716) | (19.269) | (16.876) | (14.726) | (13.037) | (11.988) | (12.046) | (11.381) | (10.411) | (9.811) | |

| Sales and marketing | (21.825) | (20.117) | (19.598) | (18.213) | (17.469) | (15.461) | (14.635) | (15.713) | (15.811) | (15.276) | (13.857) | |

| General and administrative | (5.900) | (5.107) | (5.111) | (4.885) | (4.754) | (4.481) | (4.563) | (4.611) | (4.677) | (5.013) | (4.569) | |

| Restructuring | - | - | - | - | - | (306) | (1.110) | (10.011) | (127) | - | - | |

| Goodwill impairment | - | - | - | - | - | - | - | - | - | - | (6.193) | |

| Operating income | 83.383 | 69.916 | 52.959 | 42.959 | 35.058 | 29.025 | 26.078 | 18.161 | 27.759 | 26.764 | 21.763 | |

| % of sales | 42,1% | 41,6% | 37,0% | 34,1% | 31,8% | 30,1% | 28,6% | 19,4% | 32,0% | 34,4% | 29,5% | |

| Other income, net | 333 | 1.186 | 77 | 729 | 1.416 | 876 | (439) | 346 | 61 | 288 | 504 | |

| Income before income taxes | 83.716 | 71.102 | 53.036 | 43.688 | 36.474 | 29.901 | 25.639 | 18.507 | 27.820 | 27.052 | 22.267 | |

| % of sales | 42,2% | 42,3% | 37,1% | 34,7% | 33,1% | 31,0% | 28,1% | 19,8% | 32,0% | 34,7% | 30,2% | |

| Provision for income taxes | (10.978) | (9.831) | (8.755) | (4.448) | (19.903) | (4.412) | (5.100) | (6.314) | (5.746) | (5.189) | (5.289) | |

| Net income | 72.738 | 61.271 | 44.281 | 39.240 | 16.571 | 25.489 | 20.539 | 12.193 | 22.074 | 21.863 | 16.978 | |

| % of sales | 36,7% | 36,5% | 31,0% | 31,2% | 15,0% | 26,4% | 22,5% | 13,0% | 25,4% | 28,1% | 23,0% |

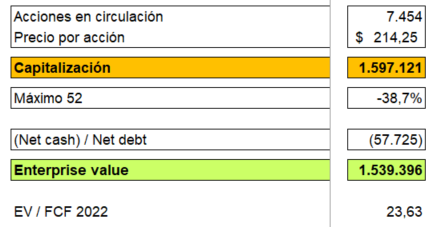

A mí con un crecimiento medio del Revenue del 10% anual , un EBIT medio del 40%, Dividend yield del 1%, recomprando unos 65 millones de acciones al año, y a un múltiplo de PER 25x me sale un CAGR de 15% a 5 años (precio objetivo a 5 años 386$).

Saludos

Sigo sin invertir en ninguna, aunque si siguen bajando, ¿Quién sabe?

Estaba pensando que cuando las FANG se convirtieron en MANG, era evidente que nada bueno le esperaba a los accionistas.

¿Cuál es el objetivo de Amazon perdiendo dinero con la compra online? Ya es el referente online, ya ha hecho una realidad que la compra online sea la primera opción sobre la compra física. En algún momento el negocio deberá ser negocio, y no se me ocurre nadie que pueda hacerle sombra, muchos perecieron intentándolo.

Si me permiten incluir a Microsoft sólo diré, que es la “FANG” más sólida de todas y con un rumbo más claro a mi parecer. Hay quien preferirá Apple -seguramente con buenas razones- pero yo no entiendo su poder, ni veo que sea intocable dependiendo de vender hardware con margen alto.

Por otro lado viendo los números de Meta, todo el mundo descuenta que se está tirando el dinero destinado a la RV y que “algo va a venir” a sustituir Facebook, Instagram y Whatsapp. Yo de esto no estoy tan seguro, creo que han alcanzado una entidad que no tuvo MySpace, ni ninguna red social que reinó y desapareció.

Esto hace que siga pareciendo un buen negocio sin un rumbo claro (de ahí el miedo que hace huir al dinero).

Para finalizar, Google es el marcapasos del mundo online, si se lo arrancaran quizá sobreviviera pero iba a resentirse muchísimo. De ahí que creo que es una opción para no subestimar nunca, porque es la eterna amenaza de cualquier empresa tecnológica, “que Google se lance a ocupar su nicho de mercado aplastando con su efecto red”.

Yo me inclino por dos:

Microsoft: su cambio de modelo de negocio a Servicios de Software en vez de cobro por licencias es un acierto, y Office 365 es mucho más que una solución ofimática, con herramientas colaborativas muy bien integradas y ampliamente implantadas en todo tipo de empresas.

Meta: interesante video analizando los fundamentales de la empresa de uno de los mejores canales que conozco en Youtube, donde apunta a que gran parte del bestial gasto de CapEx no estaría yendo al Metaverso, sino a ampliar infraestructura para potenciar su inteligencia y, por tanto, su principal negocio (la publicidad) : Meta Stock UPDATE - META CRASHING? - YouTube

Alphabet ya tengo unas pocas (de Meta también), y estoy dudando si ampliar posición ya o esperar a que caiga algo más (maldito market timming).

saludos

Parece que las previsiones de contratación en estas megaempresas van a derivar al sur, durante una temporada.

Yo tengo un antiguo compi de curro que se ha ido a currar para Amazon España y me comentó esto ya hace como 4 meses.

Aún así cojan con pinzas lo que dicen los periódicos porque si van al dato general, verán que siguen creciendo.

Voy tan retrasado en la lectura de algunos hilos de +D que se me había pasado por alto esta maravilla de artículo.

Qué bien nos viene que de vez en cuando algo active la espita y nos saque de nuestro mundo de superioridad moral derivada de vivir sin problemas económicos. Es fácil dar consejos a otros cuando tenemos todas nuestras necesidades cubiertas. No tengo nada claro que uno mismo en una situación realmente complicada fuera capaz de salir adelante, o al menos con la dignidad de muchas personas que han partido muchas casillas atrás en el tablero de la vida.

Si le ha gustado el artículo, le recomiendo el libro que reseñé en su día: Repensar la pobreza-Abhijit Barnajee,Esther Duflo

Lo apunto para añadirlo a la lista, @agenjordi . Ahora tengo a medias el de “Life at the bottom”, cortesía de @Luigi que ya te hace ver un prisma muy distinto al que llevamos de serie los que no hemos tenido que vivir situaciones de pobreza dura, y que la hemos visto muy tangencialmente en otros durante nuestras vidas.

Meta anuncia recorte del 13% de la plantilla, sobre 11000 trabajadores

Excelente articulo. Muchas gracias por su indicación

A mi la que más me gusta de todas, y la que quisiera tener para mi cartera, es Microsoft. Que curiosidades de la vida no es una FAANG propiamente dicha.

De las tres que indica, me gusta mucho también Amazon. Pero de todo el universo que compone ese monstruo, la única línea de negocio que me resulta atractiva es el de AWS. Es una infraestructura crítica para el mundo de análisis de datos que se nos viene encima y es un sector en el que solamente hay dos opciones: AWS o Microsoft.

¿Principal riesgo? Infraestructuras que costosas que requieren de una inversión constante y con unos costes energéticos muy elevados.

De Amazon no me interesa nada su negocio retail ni el de streaming.

Con Alphabet tengo dos grandes peros:

-La gran cantidad de productos/servicios que lanzan y terminan enterrando (por ejemplo Google+ o Wave).

-Su negocio es esencialmente la publicidad.

Y es que los usuarios cada vez somos más conscientes de la importancia de nuestra privacidad, nos sentimos mas invadidos por aparatos que nos rastrean y escuchan continuamente, ya hay empresas que nos permiten hacernos dueños de esos datos (Apple) e incluso los legisladores empiezan a ponerle coto al campo abierto que era el negocio de los datos.

Pero claro, tienen el mejor buscador de la web, tienen youtube, tienen gmail, tienen maps, tienen android y tienen Drive. Casi nada ![]()

Y luego está Microsoft. Lo que más me gusta de esta empresas es que ha sabido recomponerse de una mala dirección (Balmer), un entorno regulatorio que ponía coto a sus ventajas competitivas (aquellos procesos por monopolio de su SO), cambiar la orientación de su negocio completamente (de venta de software a venta de servicios/licencias), contar con Azure como apuesta y todo el paquete de Microsoft Office. Por ejemplo, es brutal el dominio y la estrategia de negocio que están llevando a cabo con Power BI. Han sabido transformar la empresa más odiada en el ámbito de negocio tecnológico en una de las más “amigables”.

No tengo ninguna más allá de las que puedan tener los fondos que poseo (fundamentalmente indexados), pero tengo el ojo puesto en Microsoft; sin duda.

Desde luego tenemos una visión diferente. A mi el software de Microsoft me parece bastante malo y solo lo uso por el efecto red de no poder usar ciertos programas en otros SO. Pero vaya, creo que Ios, Android y hasta Linux son esencialmente mejores. Y en paquetes ofimáticos tres cuartos de lo mismo.

Pero el usuario medio, ¿cree que realmente tiene como prioridad que sea mejor? Especialmente cuando ese mejor suele implicar una complicación mayor para hacer las utilidades básicas para las que utiliza dicho software.

Con Linux probablemente sea así, pero ¿acaso no es más fácil, práctico o fiable Android que Windows? ¿No podría el usuario medio tener chromeOS en su ordenador para trabajar?

Sirva de ejemplo, dele una tablet android a un niño y dele una con Windows a ver cómo se desenvuelven en cada una.

Tiene toda la razón, y de hecho es parte del mérito de Microsoft, que sin ser los mejores en absolutamente nada consiguen hacerse hegemónicos e indispensables.

Por ejemplo, he trabado con Qlik sense y Power BI. Qlik sense, en coste y funcionalidades me parece infinitamente más potente que Power BI, pero por integración con otras aplicaciones, facilidad para el usuario básico (mucho más icono y menos script) y la facilidad de encontrar infinidad de vídeos y respuestas en internet a cada duda que tengas…hace que mi compañía vaya a acabar girando a Power BI.