Incluso Alantra con unos AUMs más altos, sin contar los otros negocios, está al mismo precio que Indexa ![]()

Viendo que alguna cosa rara han hecho, que no coloquen algunas de sus acciones en sus carteras indexadas, directa o indirectamente.

Y yo, tonto de mí, que la había pensado mirar si salía por debajo de los 30 kilos ![]()

Si sale en los 180 kilos será algo así como el doble (o más) del precio al que uno puede comprar MSCI Inc.

Pero bueno, en este caso no podemos decir que no nos avisaron:

“Desde Indexa, no recomendamos invertir en empresas individuales por el elevado riesgo de concentración. Recomendamos diversificar la inversión a través de carteras de fondos indexados.”

Disculpen, en ningún momento me refería a la valoración, simplemente la comparaba con la anterior noticia de la salida a bolsa de Preico Jurídicos y sus valoración de fantasía

Totalmente de acuerdo. La empresa está lejos de ser como otras que han salido a cotizar últimamente.

Luego el tema precio pues parece que 150 kilates por esto es bastante loco:

Es curioso como se ha visto en las redes sociales a gente preguntando “¿Cómo se compran las acciones de la empresa?”

Vale 2€ como mucho con esos nùmeros.

El que vende sale; ahí lo dejo.

Coincido.

30 kilos para mí ya era el rango alto ![]()

Voy con mi forecast basado en Organización Industrial:

Claramente la empresa tiene activos intangibles que limitan la competencia de otros participantes en la industria: la imagen de empresa creada con toda la pasta que han gastado en publicitarse y, supongo, buenas relaciones con los canales de distribución.

Activamos todos estos gastos y suponemos que en un supuesto equilibrio los retornos sobre el capital van a tender al coste del capital, y ese coste del capital es, supongamos, 6%. Luego tenemos que pintar cuanto tiempo va a transcurrir hasta ese momento y que va a pasar mientras tanto, pero si suponemos que sucede de repente, el descuento de la perpetuidad queda exactamente el nuevo valor de los activos porque un 6% se va con el otro 6%.

Los gastos de este tipo no vienen especificados pero si suponemos que son todos los gastos generales y la empresa no posee otros activos dignos de mención (ni deuda), y que llevan 10 años (no lo sé) gastando eso, tenemos 16 kilotones de activos (sin amortizar nada), que equivalen a creo 1€ por acción.

1€ por acción escenario sin contar crecimiento de la industria esta de los roboadvisors a costa de la banca tradicional y la gestión activa independiente. Eso otro día.

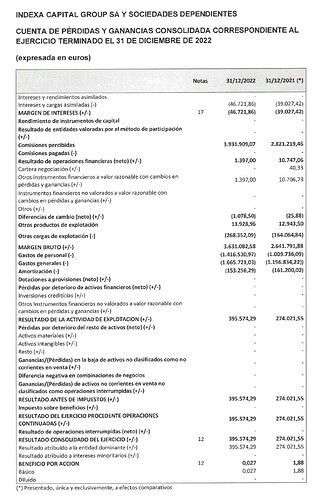

El informe de valoración está aquí:

https://group.indexacapital.com/es/view-document/cb5556c4-1b31-11ee-b1a9-029b87bc3947/Documento%20informativo%20de%20incorporación%20al%20segmento%20BME%20Growth%20de%20BME

A partir de la página 47 y en el anexo II (página 344).

Valoración realizada por BlueBull.

Tienen presupuestado/proyectado un volumen de activos gestionados del siguiente nivel:

-1.460 M (2023)

-2.035 M (2024)

-3.155 (2025)

-4.852 (2026)

-7.290 (2027)

-10.362 (2028)

-12.442 (2029)

14.349 (2030)

15.099 (2031)

Los primeros años tienen tasas de crecimiento anual del 39%, 55%, 54%, 50% y 42%. Lo que es sorprendente, ya que entre el 2022 y el 2021 solamente tuvieron un 7%.

Por lo que leo, Cobas gestionaba 2.000 M en 2019 y esta gente prevé gestionar más el doble en 2026.

Desde luego que el excel lo aguanta todo.

A mí indexa me parece un producto muy interesante para acceder a la inversión. Pero también tengo la impresión de que a medida que uno empieza a tener más conocimientos, Indexa deja de aportarle valor añadido. Y si al final te gusta la indexación, te acabas haciendo tu cartera de indexados propia.

Totalmente de acuerdo, pero he de reconocerles dos ventajas:

-A día de hoy, en cuanto a planes de pensiones, son la mejor opción. Que ahí no hay opción de hacerse uno su propia cartera.

-El revalanceo. He de reconocer que es algo que no he hecho en mi carterita Indexada, porque cuando algo sube se me hace muy difícil vender para comprar algo que baja o que no sube tanto.

Pero en el primer punto las aportaciones están muy limitada (1.500 euros/año) y en el segundo esa ventaja es muy débil.

De hecho, mi carterita indexada tiene una parte en Indexa y otra por mi cuenta, ya llevo tiempo pensándome el llevarla yo toda directamente.

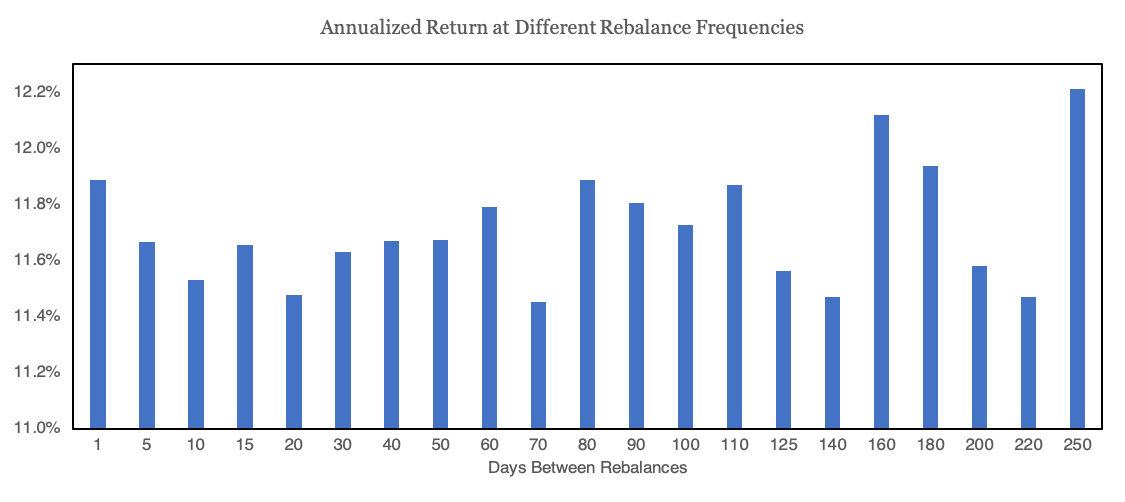

Ojo con el tema rebalanceos que suele ser algo más delicado de lo que se cree y se suele llegar a toda clase de malas interpretaciones.

Aquí tiene este comentario de @AlanTuring Los Mitos de la Gestión Indexada - nº 867 por AlanTuring y algunos otros que le siguen que le aclararán ciertas dudas.

Por ejemplo rebalancear entre dos activos tan distintos como RV y RF no tiene como objetivo principal la rentabilidad sino andarse con cuidado con asumir demasiado riesgo para lo que uno tolera.

Luego recuerdo por ejemplo en el caso de Indexa como creyendo que a más rebalanceos más rentabilidad pusieron el algoritmo de rebalanceos excesivamente agresivo y lo tuvieron que cambiar para que cuando había mucha volatilidad no fuera un carrusel de traspasos que además igual no tenían sentido dado que desde que se producían las órdenes hasta que se ejecutaban completamente, ya había cambiado el sentido. Imagínese un día que el mercado cae un 5% y se le da orden de vender fondo de RF para entrar en el de RV y resulta que al día siguiente cuando se hace la entrada en la RV ya ha vuelto a subir ese 5%. Lo cual genera orden en sentido inverso.

También la mala interpretación de los rebalanceos y la rentabilidad que puede generar por descorrelación, creo que en algunos casos ha hecho que en muchas carteras indexadas se ponderara excesivamente bonos de duraciones largas o incluso muy largas. El año pasado, cuando esa descorrelación no funcionó, la renta fija restó en la misma dirección que la RV y más cuanto más duración tenía.

Igual alguien menos pendiente de aportar descorrelación y beneficiarse de rebalanceos ponderó más el riesgo de duración y prefirió carteras con RF menos beneficiada de rebalanceos pero menos sensible a otras variables.

Muchas gracias por la recomendación. Me llevo “deberes” para el fin de semana.

El efecto de la suerte en el rebalanceo se ve aún más claro en los fondos de momento.

En 2021, cuando veníamos del bull run de las empresas value, justo antes de que se terminara el ETF MTUM venía cargado de FAANGs y rebalanceó hacia la zona value, justo antes de que estas perdieran el fuelle. También podía haber sido al revés, creo recordar que ponían de ejemplo un fondo de Research Affiliates, un índice EAFI que en 2009 rebalanceó hacia las empresas más value del mercado y esto les benefició tremendamente. Lo curioso es que en términos de volatilidad, sharpe, etc todas las estrategias son prácticamente idénticas independientemente de cuando se rebalancee, pero el TWD ( Terminal Wealth Dispersion ) cambia muchísimo por que es dependiente del camino.

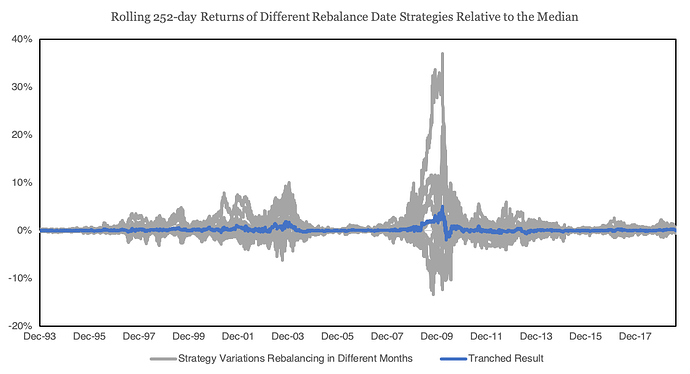

Obviamente este es un caso extremo ya que los rebalanceos de las estrategias de momento son bastante agresivos, pero puede pasar perfectamente en una cartera indexada de bonos y acciones . Corey Hoffstein tiene el tema bastante estudiado y lo revitalizó hace no mucho con un paper, donde sugiere hacer rebalanceos más avanzados parciales en diferentes fechas para mitigar esta suerte.

SSRN-id3673910.pdf (568,9 KB)

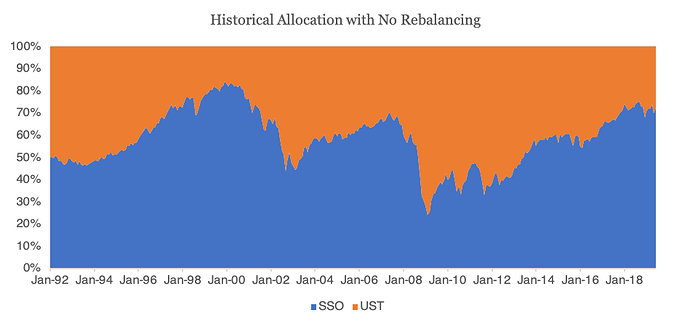

Como método de control de riesgos está bien, por que hay mucha variación histórica, por ejemplo ha llegado a estar 85-15 una cartera que empezó en 50-50 entre SP500-Bonos 10 años USA:

Pero no debemos esperar que mejore los retornos y también puede empeorarlos.

Para los más frikis del tema (@arturop ) cuanto más se tarda en rebalancear más se convierte en una apuesta al momento, y cuanto más se tarda en rebalancear también más aumenta la posible dispersión de resultados.

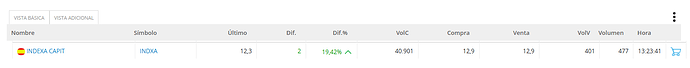

Bueno, mañana es el día: direct listing a 10.30€. ¿Quieres apostar a cuanto cierra la cotización?

¿Alguien me las presta un añito?

Le pago un 5% de interés ![]()

Empieza con fuerza. A ver dentro de un mes

¿Dónde se puede ver el volumen negociado?

Yo lo estaba viendo aquí pero solo sale en volumen, no volumen de compra / venta para ver cómo está de igualado el tema.

En el broker de R4 sí se puede ver.

Mucho volumen de compra por lo que parece, así se ha hecho un +20%

A mi me suena que se han movido 5000€ en títulos. No me extrañaría que estén sacando las acciones a la venta con cuentagotas.

Estoy pensando montarme u a carterita diversificada con acciones de Indexa y de Preico Jurídicos.