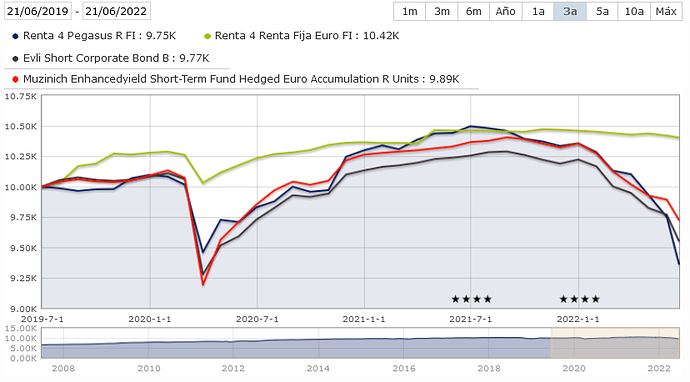

Respecto a los fondos Evli Short Corporate Bond B ISIN FI0008800511 y Muzinich Enhancedyield Short-Term Fund Hedged Euro Accumulation R Units ISIN IE00B65YMK29 de gestoras de la que tengo pequeñas cantidades en fondos de renta fija con un plazo mayor para seguirlos tengo una duda que plantearle, @Manolok: aunque uno está en la categoría de RF Deuda Corporativa Corto Plazo EUR y el otro en la de RF Flexible Global-EUR Cubierto que no son, utilizando sus palabras, cajas negras como sí lo es la de Alternativo Trading Macro EUR que acoge al Renta 4 Pegasus E FI y no soportan comisiones tan elevadas, ¿también están condenados a reducir su valor liquidativo en un escenario de tipos crecientes como es el actual? ¿Podemos estimar en qué cuantía?

En teoría la bajada de cotización con la subida de tipos dependerá de la duración de la cartera.

En ambos fondos mencionados de RF corporativa, la duración está algo por debajo de 2, con lo que una subida de 1 punto los tipos supondría menos de un -2 en cotización.

PERO al ser RF corporativa hay correlación con la RV (si hay bajada de beneficios empresariales también baja la cotización de la RF corporativa pq la probabilidad impagos es mayor y sube prima de riesgo).

En ambos la cartera da un rendimiento teórico por encima del 3 (supuesto llevado a vencimiento todos los bonos y son quiebras), al que hay que restar comisiones.

Al menos sabemos lo que hay. Desde hace más de quince años Miguel Jiménez me ha parecido un buen gestor que controla la volatilidad aunque sacrificaba la rentabilidad. Desde hace unos años ya no es así.

También me lo pareció José Ignacio Victoriano y ya vimos qué le ocurrió al Renta 4 Eurocash, el que antes fuera el mejor ‘monetario’ nacional.

Gracias, @Manolok.

Uno de los errores es que mucha gente relaciona mixtos con carteras defensivas, y no siempre es así, porque en la parte de RF pueden meter porquería de calidad extra y asumir más riesgo que con las acciones.

Ah, el R4 “Eurocrash”

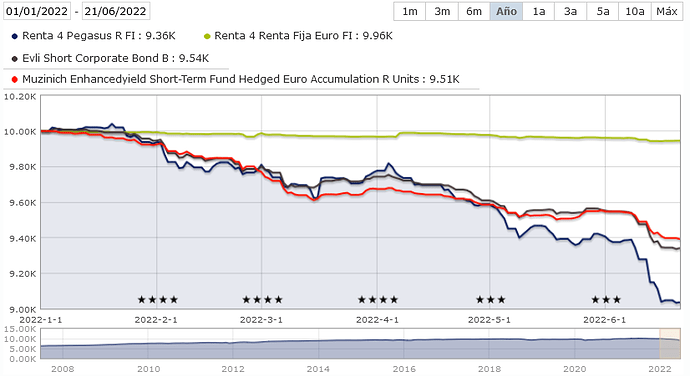

También lleva el R4 Renta Fija que se ha metido un -7.6 YTD, que para RF corto plazo aún es

¿Qué ocurrió con el ‘Eurocrahs’? Hasta el 2008 o 2012 fue muy bien con una gestión muy activa. En Morningstar dice que el Renta 4 Renta Fija Euro FI ISIN ES0173319031 ha caído desde principio de año un –0,54 %.

Es interesante ver los sustos que pueden dar mixtos y alternativos teóricamente tranquilos

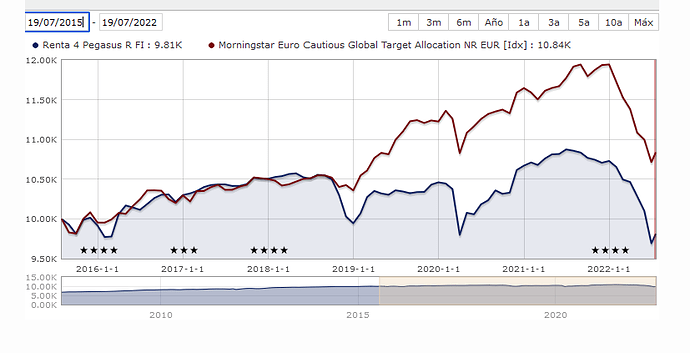

- R4 Pegasus; tras el -8.5 YTD (y eso que ha remontado las ultimas semanas) está en negativo a 7 años y plano a 8

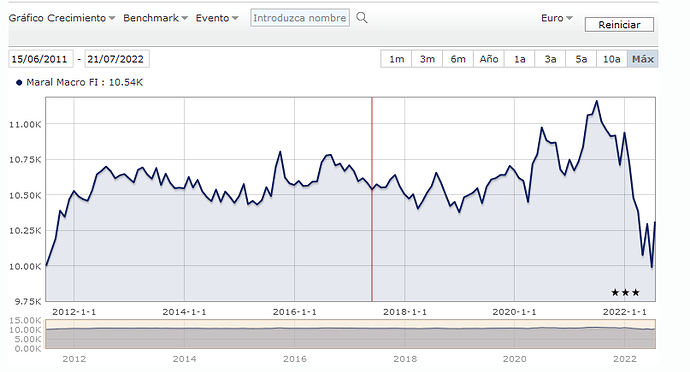

- Abante Maral Marco: tras su buen inicio en 2011-2012 (+6 en 12 meses que le hizo subir AUM a unos 100 millones) estuvo con rentabilidades de +2 a -2 la mayoría de los años siguientes, pero con la bajada de este primer semestre está en negativo a 10 años y plano a 11. En 6 meses perdió lo ganado en 10 años. EL AUM ha bajado a 3 millones

Dejando de lado que sean mejores o peores fondos, si el subyacente no acompaña poco se puede hacer. Si tanto RV como RF están en fuertes caídas (sobre todo esta última, en una de las mayores, sino la mayor, de la historia) es complicado que la combinación salga bien.

Para la RF esto es equivalente a coger fondos de 100% RV en el crash de 2008 y decir “X fondo lo está haciendo muy mal”. La cosa es que el activo en sí lo está haciendo muy mal con lo que si te expones a ese activo, difícil va a ser que tus resultados en el corto plazo sean muy distintos.

Por muy buen cocinero que seas, si para hacer estofado usas carne de mala calidad y pasada, verduras recogidas de la basura y agua sucia, no va a quedar bueno. Me da igual la proporción en la que metas los ingredientes y si tienes un condimento especial. Si los ingredientes no están en su mejor momento, difícilmente la combinación será positiva.

Efectivamente. El problema tal vez es que no se ha explicado nada bien cual era el escenario de fondo.

Algunos se han pasado los últimos 5 años recomendando meter el dinero a trabajar porque en cuenta la rentabilidad era 0 y luego resulta que al final esa es la rentabilidad de esos productos (si no es peor).

Si encima se pretende cobrar una comisión de gestión por ello incluso se complica más el tema. Dado que en las industria de la gestión de activos se cobra según % de capital gestionado, a algunos les cuesta horrores simplemente reconocer que según la estructura de la cartera, no hace falta meter esa parte de tu capital a que la gestione nadie.

Tiene razón. No obstante ni los índices de RF ni los de RV están planos a 8 años ni en negativo a 10 años. Los fondos mixtos y alternativos suelen dar peor resultado que una combinación de índices de RF y RV

Justamente ha remontado cuando decidí vender las participaciones con menos plusvalías (procedían de traspasos). Además, este dentro de la categoría de Morningdtar ‘Alternativo Trading Macro EUR’, es decir, Dios sabrá qué compran.

Y eso sí que es digno de criticar. Yo únicamente me refería al corto plazo (1/2 años) que estamos viviendo.

sin gustarme en general este tipo de fondos, y aparte del kaldemorgen q ya veo que se ha comentado por aquí otro fondo q si me convence bastante es el mfs prudent wealth LU0583242994 . seguro q ya se ha comentado pero el hilo ya es bastante largo y no lo he visto en los comentarios más recientes

Buenos días.

MFS Prudent wealth es un mixto bastante decente. Al hacer casi exclusivamente stock picking y no Bond picking (gran parte de su RF son letras y bonos del Tesoro USA) ni hacer cosas raras con divisas, ni dar grandes bandazos en el %RV (salvo algunas posiciones cortas sobre índices) evitan gran parte de las trampas de los mixtos flexibles y alternativos.

Además con frecuencia la RF gubernamental de calidad, a diferencia de la corporativa de calidad media/baja, suele tener poca correlación con la RV. Aunque este año no ha sido así y ha caído tanto la RF como la RV.

YTD le ha salvado la subida del USD (por comparar, la clase sin cubrir divisa ronda el -5 y la divisa cubierta el -15).

Una pega es que es caro (TER 2% en las clases mas extendidas, por supuesto si se puede acceder a las limpias o institucionales, mejor).

Otro fondo que tengo en cartera y se ha comportado bastante bien con la que está cayendo, es el Trojan I EUR Acc.

Trojan es también un mixto decente, como MFS Prudent wealth o BL-Global 50/75.

Al igual que BL, combinando RF gubernamental, liquidez, RV y oro.

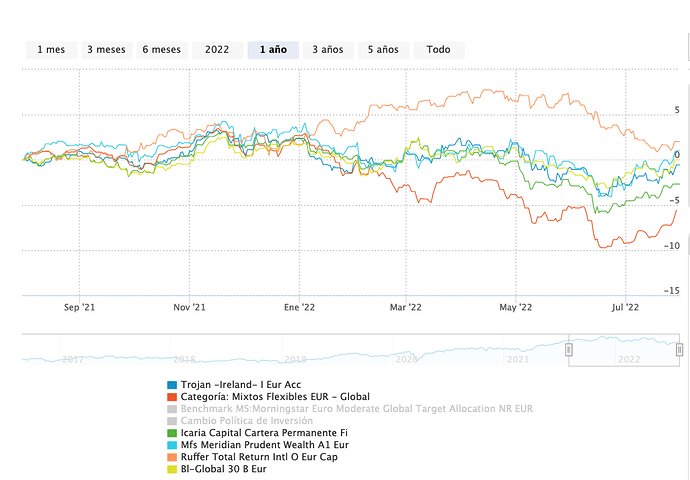

A 1 año:

-Icaria Cartera Permanente

-Fondos mixtos flexibles EUR.

-BL-Global 30 B Eur (pongo el 30, porque supongo que los demás no creo que lleven más del 30 % RV)

-Ruffer Total Return Intl O EUR Cap.

-Trojan -Ireland- I Eur Acc.

-MFS Meridan Prudent Wealth A1 Eur

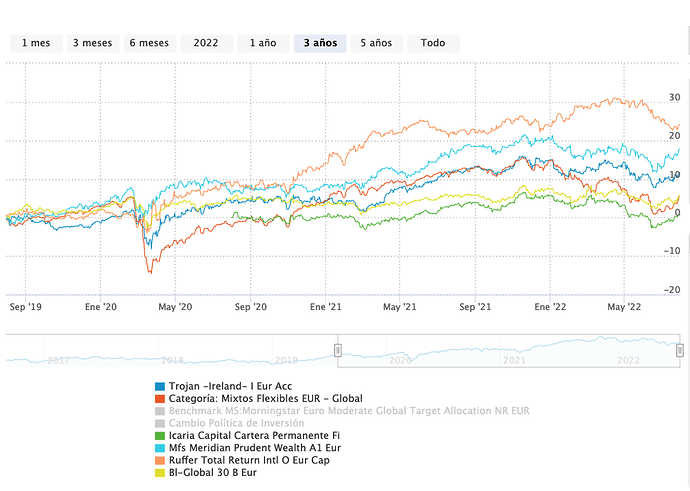

A 3 años:

Los mismos. Aunque Icaria no tiene ese track record de tres años.

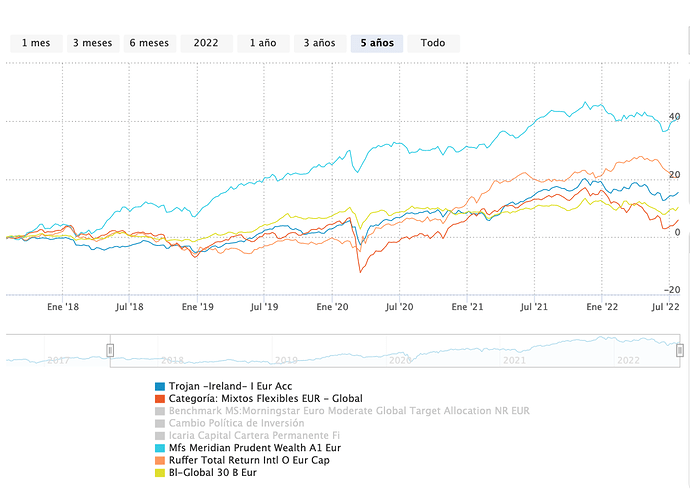

A 5 años.

Quito Icaria por no tener casi track record aquí.

A la rentabilidad hay que analizar comisiones, gastos, etc., pero también a qué plazo vamos con cada uno o con alguno de ellos, porque, en teoría, no en la práctica de algunos periodos de tiempo largo, a cinco años o más igual no merece tanto la pena o participar con ellos en menor medida.

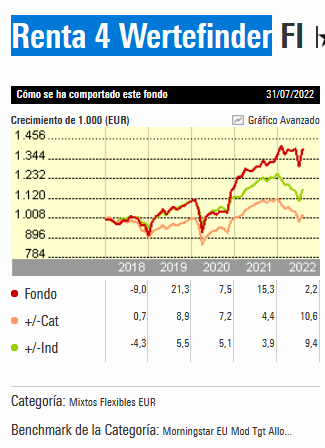

Dentro de los MIXTOS , dada su buena actuacion en ultimos 10 años con una rentabilidad anualizada del 7.1% creo que no debe ser eliminado:

Saludos cordiales.

Siempre has tenido buena fama y desde luego el Renta 4 Wertefinder FI la ha hecho muy bien en el pasado. ¿Pero ha influido la suerte? ¿Ha asumido altos riesgos?

Lleva muchas más acciones que bonos y los bonos son de alto rendimiento.

Aquí tiene la cartera del Wertefinder en el buscador de fondos que nos brinda @Diende.

Es un fondo que cuando el mercado se revuelve, la mayoría de las veces suele caer bastante más que el índice que le han puesto de referencia. Tal vez habría que compararle con un 75%RV/25%RF o meter algo menos de RV y un índice de bonos más especulativos.

En mi opinión es un mixto que puede servir como alternativa a fondos de RV, para intentar caer algo menos y que la rentabilidad no se resienta demasiado. Esta es la teoría, luego ya depende de como sea la dinámica de la crisis o del mercado.

Lo que no tiene demasiado sentido es plantearse el fondo como opción para algo sensiblemente más defensivo.

PD: en la mayoría de mixtos donde un fondo activo lo supera sensiblemente, basta ajustar el benchmark a uno más agresivo, para que tal ventaja se diluya.