Bueno, hay muchos fondos que dicen que no van a tener caídas de más del X% por ejemplo, los gestores conocen de sobra el activo, se supone que aportan un plus con market timing o rebuscando en zonas que interesen más o menos, si lo dicen es por que creen que pueden conseguirlo ( o por que simplemente les interesa aunque sea mentira o por que se creen sus propias mentiras, esto ya no lo sé ) , por eso siempre se habla de que las expectativas de mucha gente cuando entra en los fondos mixtos son las que son, sobre todo en los defensivos.

Semana de subida de rentabilidades, el bund 10y rozando el 1,40%… Caidas en precio de los bonos.

La alta inflacion de oferta a la que nos han llevado en Europa ( politicas estrategicas de energia) más el alto endeudamiento provocan mucho temor respecto a la recesion que nos espera.

Pese a que Lagarde no queria subidas de tipos, por el alto nivel de endeudamiento y una economia euro poco boyante… El aumento desbocado de la inflacion sumado a una depreciacion con el dolar parece que las subidas de tipos van a ser mas rapidas e intensas.

No nos engañemos, venimos de tipos negativos y TIR ruinosas en los bonos, con lo que todavia quedarian bajadas para ver bonos con rentabilidades atractivas para el medio y largo plazo… Si confiamos que la indflacion no va a crecer mucho.

Para hacerse una idea un bono de Telefonica 10 años está por encima del 3,25%…el minimo de hace un par de meses lo dejó sobre el 3,70%…

Cuidado con fondos con emisiones de medio o largo plazo… Xq pueden sufrir bastante, y si su fondo es mixto a vigilar esa parte de la cartera.

Saludos y buen finde.

Saludos cordiales.

Una pregunta para todos:

¿Las masivas compras de bonos del BCE no eran equivalente a poner más dinero en circulación?

Difícil tarea protegernos simultáneamente del impacto de nuestra deuda y de la inflación.

El balance de deuda en manos del BCE es estremecedor… Por encima del 80% del PIB de la eurozona… frente al 39% del fed americano.

Actualmente bajar ese balance es el objetivo, lo que sucede es que los bonos de paises core que amortizan a vencimiento los estan compensando con compras de bonos italianos y españoles… Antes o despues se pediran ajustes a los paises que viven de aumentar el deficit cada año.

Eso será problema de futuros desgobiernos ![]()

Esto me recuerda la crisis de las hipotecas subprime en 2007.

Al grito de más madera, los directivos del GSE aún fueron más allá y, en su búsqueda de nuevos beneficios, comienzan a empaquetar hipotecas de alto riesgo para vendarlas como MBS (mortgage-backed securities). Dichas titulizaciones son colocadas a los inversores, garantizando además el pago de las mismas independientemente de la solvencia de los deudores (familias con escasos recursos). De este modo, proveen a los bancos comerciales de inyecciones de capital extra para la concesión de nuevas hipotecas.

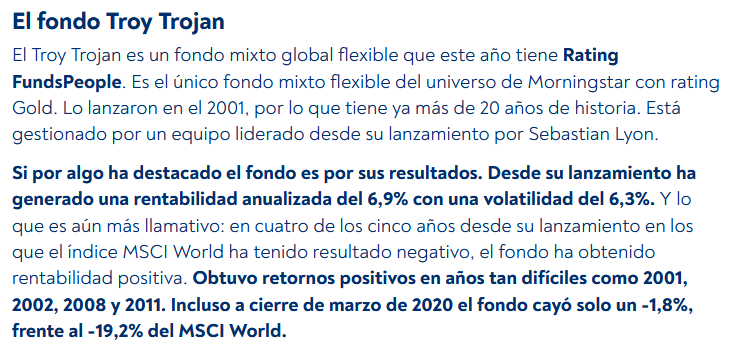

Otro caso en que el RELATO es desmentido por el DATO.

A pesar de su promocion como gran controlador de riesgos,

en 2022 cae mas que un indexado, y tanto como un FUNDSMITH, sin por supuesto tener la excelente rentabilidad a largo de Terry Smith.

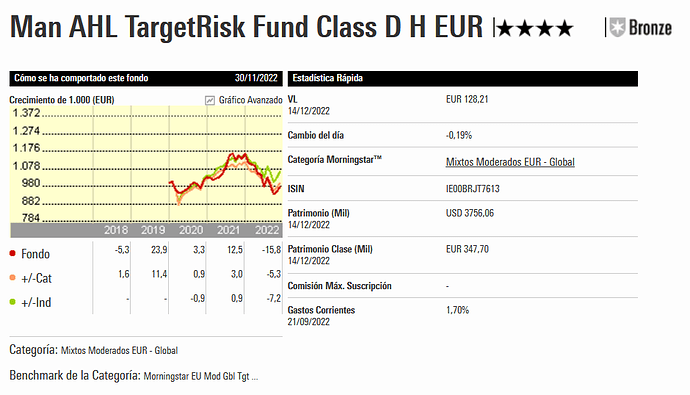

Pues como la mayoría de los mixtos flexibles y alternativos, antes o después la pifian. Recordemos Old Mutual Absolute Return por ejemplo

Que opinan de el rendimiento a 10 años del R4 Valor Relativo.

Con un 3% anual gana a la mayoría de fondos HY europeo.

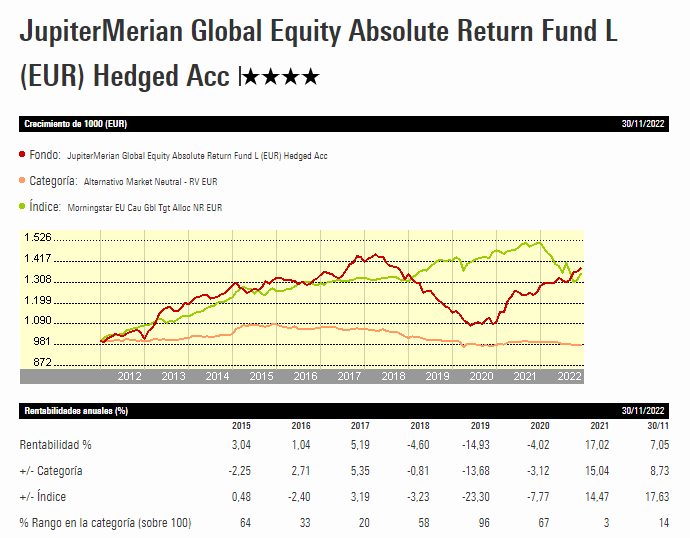

Me preguntó si la estrategia de estar siempre un poco en corto para controlar la volatilidad (entre otras cosas supongo) ha podido salirle aceptablemente al final…

Efectivamente, ha ido muy bien este fondo gestionado por José Ignacio Victoriano. @Manolok podrá darle mas información que yo, pero le sugiero que lea ¿Eliminamos los fondos mixtos de la cartera? - nº 867 por Buso y ss.

Victoriano dio grandes sustos en el pasado con el “monetario” R4 Eurocash, y en menor medida este año con los bonos rusos en el R4 Renta Fija y el ING FN RF

Va a rachas, y nunca se sabe el motivo. El 2019-2020 mal, 2021-2022 bien…

Buscar un extra de rentabilidad puede suponer meterse en emisores que dan sustos.

Una opción que empleo es, en caso de tipos bajos o rentabilidad no suficiente en el bono senior de una empresa es elegir la deuda subordinada de ese mismo emisor. Se pierde el orden de prelacion pero se gana en solvencia de la empresa.

Saludos.

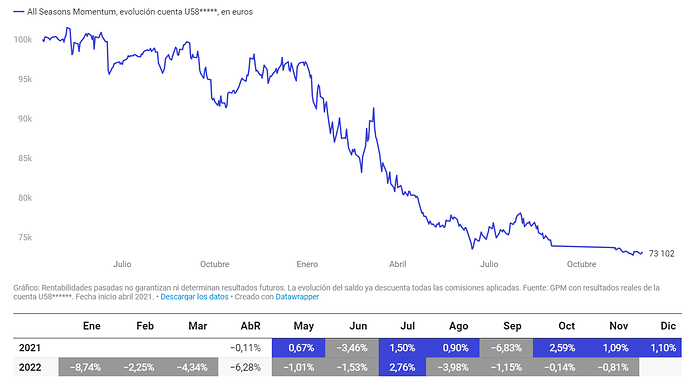

No es un fondo, pero como si lo fuera:

Hugo Ferrer finalmente destruye los ahorros por tercera vez de los que confiaron en él.

Mucha macroeconomía, pero cuando hay que implementar la estrategia, en la década de mayores subidas, se ha cepillado 3 vehículos.

Siniestro total. Le van a subir el seguro ![]()

Primero se cargó el R4 Ítaca: -32 de 2015 a 2018

Después Esfera Team Trading: -24 en 2019 (tiene mérito en un año tan alcista)

Y ahora la cartera gestionada GPM All Seasons Momentum -27 en 2021-2022

El track record no está nada mal. ¿Se quedará aquí? No creo.

Dice la página web de Reducto Capital:

All Seasons Momentum es una estrategia de inversión que se aplica sobre cuentas de inversión privadas (cuentas gestionadas), que busca rentabilidades óptimas a lo largo de los mercados alcistas y mitigar las pérdidas en las mayores crisis y mercados bajistas que cíclicamente se producen, justo cuando más importantes se vuelven los ahorros.

Con ese fin All Seasons Momentum es una estrategia de inversión activa, sistemática y diversificada. Nuestra misión es que nuestros clientes alcancen sus metas financieras, sin perder la disciplina inversora a mitad del camino.

Al lector ya debería escamarle lo de rentabilidades óptimas (es decir, no mejorables). Creo que deberían haber dicho algo así como: “optimizar la rentabilidad de las carteras” Pero incluso eso es excesivo.