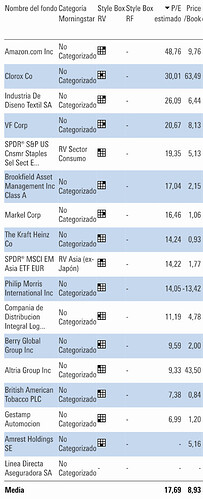

De los pocos PER 33 fiable, ya que seguro que Mr Smith no tiene ningun valor con PER negativo en perdidas

Buena subida se metió ayer Golar:

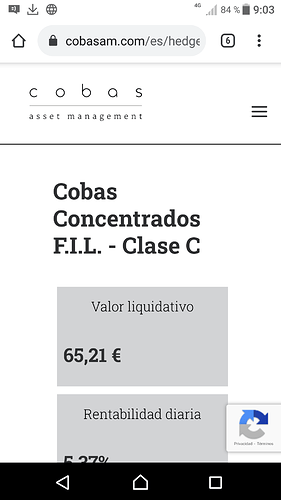

El fondo sigue a un -11% desde inicio.

Poco a poco y a pesar del error del pan, se vuelve a mostrar que aunque se haga muy mal, en la renta variable, entre los 5 y 7 años, es difícil perder mucho dinero.

En Golar Parames decía que incrementaría la participación pero su equipo no estaba de acuerdo.

Lo del concentrados la verdad es que no tiene nombre. No sé la cantidad que tendría en cada posición que ha ido mal, pero ha tenido que ser una falta de gestión del riesgo brutal.

Muchas veces se critican las normas del 10% máximo en un valor y demás, pero benditas limitaciones.

La extrema concentración es la vía rápida para conseguir resultados extraordinarios y multiplicar tu patrimonio en poco tiempo…pero también la vía rápida para conseguir resultados catastróficos con el World pegándote un repaso antológico.

Que daño ha hecho la frasecita de marras de Buffett eh.

Y esto le pasa a inversores con muchos años y éxitos a sus espaldas como a cualquier hijo de vecino parece ser.

Precisamente estos días estaba leyendo el libro de John Train: Grandes Maestros de la Inversión. Aunque la traducción es reciente, el libro original debe de tener sus años, y algunos de los artículos que contiene todavía más años.

Una de las sensaciones que me ha quedado es que hay que ser algo ecléctico con la forma de rentabilizar las inversiones por parte de la gente. Aunque uno prefiera un estilo, se sienta más cómodo con él, o considere sus fundamentos más lógicos, eso no significa que no haya habido grandes inversores con estilos significativamente alejados. Creo que es algo que ya bastante ligado al que suele ser el espíritu habitual aquí en +D, con excepciones claro.

La otra sensación que me ha quedado es precisamente que tiene poco sentido mirar únicamente las rentabilidades sin considerar a su lado el riesgo. En la mayoría de grandes inversores históricos se junta una habilidad excelente, muy por encima de la que tenemos la mayoría del resto de inversores curtidos (ya no hablo de los que siguen las modas), con una toma de riesgos que quien sabe hasta que punto les podría haber salido de un modo significativamente distinto.

No pretendo meter a todos los que salen en el libro en el mismo saco ni mucho menos. No es lo mismo el riesgo que toma un Soros que un Graham que un Buffett. Pero mirar simplemente la rentabilidad, ni que sea a plazos muy largos, tiene este tipo de problemas, que al final uno necesita encajarlo con el riesgo.

Como todas las comparaciones tiene sus limitaciones, pero lo veo algo parecido a conducir. Hay quien tiene mucha más habilidad para conducir rápido que otros. Si va a 120 como los demás su habilidad para conducir obviamente produce resultados mejores.

No obstante es difícil que no tenga la tentación (multas a parte) de ir mucho más rápido y arriesgar más. Si se pone a 140 es probable que su habilidad se traduzca en una mejor conducción suya a 140 que la de nosotros a 120. Sin embargo es evidente que llegará un momento que esto ya no será así si sigue subiendo la velocidad.

El caso famoso de LTCM no es el de personas sin habilidad, es el de personas con mucha habilidad que se pasaron con el riesgo. Si se hubieran apalancado mucho menos quien sabe si hablaríamos de ellos como unos grandes inversores también.

El caso de Paramés es significativo en mi opinión por ver como en su libro, y probablemente en otras opiniones anteriores, defendía como consideración de riesgos, que nunca le había pillado un error muy gordo en una posición muy grande. Lo que él parecía atribuir a la habilidad ya ven como el tiempo ha terminado mostrando como en realidad tenía una componente mucho más significativa de aleatoriedad.

No hace mucho que he leído el libro de Peter Seilern. Si uno se fija puede notar también como a la hora de valorar ciertos riesgos, se deja llevar en exceso por lo que ha pasado los últimos años y donde ha conseguido unos resultados extraordinarios.

Los resultados no deberían alterar en exceso la percepción del riesgo. Sin embargo es evidente que hasta los grandes caen en ello. ¿que no nos va a pasar a los que tenemos mucha menor habilidad si no somos muy cuidadosos con precisamente no olvidar que el resultado no nos debe hacer olvidar de intentar ponerlo en contexto sobre el riesgo?

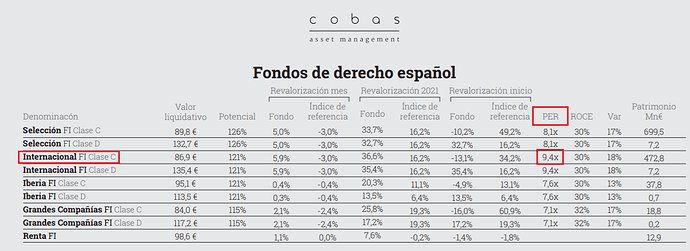

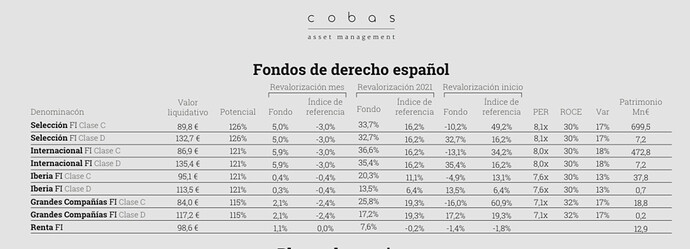

Actualizado a 30/09/2021:

A un -13% desde inició, teniendo en cuenta el PER 9, podemos asumir ya que Cobas no ha generado valor desde que inició el fondo Internacional.

Si añadimos a ese PER el 15% de revalorización para llegar a 100 de Valor Liquidativo, obtendríamos aproximadamente un múltiplo de PER 11, que es superior al que tenía el fondo al salir.

Aquí la imagen de la primera conferencia:

No se entiende ese potencial. Parames dice que cuando compra una compañía barata espera a que el mercado la recono0zca que para el es un per medio de 15.

Si la cartera está a per 9 subir un 120 por ciento sería un per de 20 y el ya habría vendido mucho o antes…

Aquí la deuda influye. Si la empresa está endeudada, es posible que suba un 100% y siga a “PER” más bajo.

Ya he mencionado otras veces el Entreprise Value.

¿Cuánto vale una empresa? EV (Enterprise Value)

Lo opuesto con las que tienen caja neta que se ponen rápido caras, porque su EV crece mucho más al subir la capitalización.

Totalmente de acuerdo.

La limitación del 10% es una bendición y lo del concentrados no tiene nombre.

Han actualizado a lo largo de la mañana la tabla. Han debido de equivocarse al poner el ratio del internacional:

Soy muy pesado con esto pero dónde dice PER quizá debería aparecer un asterisco y abajo decir: normalizado según estimación propia para el año 2021.

¿Pero ese PER lo estima Cobas?

Cogen el per año vista, por lo que no se tiene que alejar mucho del que tiene el mercado.

Supongo que Cobas tampoco considerará un PER bajo por su valor absoluto, sino comparado con el resto.

Si por algún motivo el PER medio de las empresas del mercado sube o baja, también lo tendrá en cuenta para la cartera del fondo.

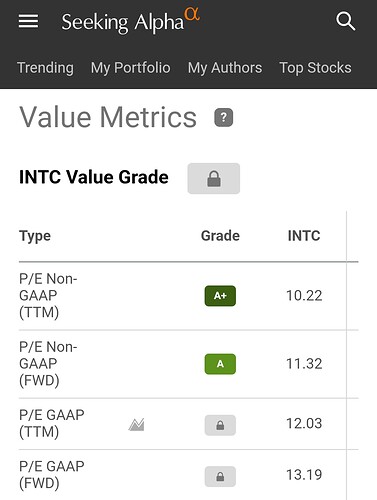

Es nuestro deber dar a conocer a las personas que empiezan que los PER son medidas que deben de darse de forma actual y con datos GAAP/IFRS (normativas de contabilidad) y que son datos que por si solos no significan nada.

Los fondos Balue utilizan medidas estimadas por ellos mismos y a futuro (PER Forward). Incluso Magallanes lo da para 2022.

Para un no iniciado, es un engaño, se vista como se vista.

Los fondos, las plataformas y todo se mira siempre con el Forward.

El PER del año anterior dice muy poco ya al ser del pasado. Lo suyo sería mostrar ambos para ver si el asunto está creciendo o bajando.

Mi crítica no es su utilidad, es en su forma de expresión, dada a la interpretación incorrecta.

Si muestras PER Forward 2021, debes de indicarlo.

PD: En Seeking Alpha por ejemplo, estos números de diferencian. Como debe ser!