En mi humilde opinión una cosa que rinde el 3,4% (FCF yield) …y ese FCF yield crece al 9% …no genera una revalorizacion del 9 (solo)…mas bien 9+3,4% …si las valoraciones se mantienen constantes.

Veo @jvas que usted ha captado el mensaje mejor que bien.

No podría haberlo resumido de mejor manera.

Cuando el señor Terry tenga ese periodo en el que digan que la calidad está muerta (Que aunque piensen que no se dará, acabará pasando). Un servidor echará leña a ese fuego como un descosido!

¿Acaso cuando alguien crea una empresa empieza a ganar dinero antes?

Muchas veces olvidamos que la renta variable son compañías y que estas pasan sus ciclos, sus periodos de siembra y los de recolecta.

Si las empresas se siguen valorando al 3,4% del FCF Yield y crece el FCF Yield anualmente al 9% usted en el fondo obtendrá un 9% menos las comisiones que el fondo aplique.

Estoy hablando de que se siga pagando el mismo múltiplo y que el crecimiento vaya incrementando el VL pagándose al mismo ratio.

Siempre he defendido que analizar un fondo de inversión requiere mucho más trabajo y tiempo que una acción.

Pues hay muchas compañías, rotaciones y decisiones de los gestores que asumir.

Entender por qué en un momento se decide comprar, no vender o vender me parece más que importante.

Luego está la parte de sesgos que desafortunadamente o afortunadamente todos los gestores tienen y debemos de conocer.

Créame que lo que menos miro es la evolución del VL. Aunque siendo honesto la evolución del VL es lo que me hace analizarlo de primeras…

Hay una cosa también de la que nunca se habla que es la reticencia de algunos gestores a entrar en determinados sectores por experiencias pasadas.

Si alguno se metió un castañazo en un sector concreto, es muy probable que no lo vuelva a tocar jamás y eso también hay que considerarlo.

En resumen, una labor desde al menos mi punto de vista muy difícil el analizar un fondo activo (Aunque le reconoceré y como verá, me apasiona).

En referencia al bisturí, no se preocupe que únicamente lo usaría para cortar algún filete cocinado previamente!

No obstante ,ese FCF va a uno de estos sitios: Recompras,Dividendos ,reinversion en el propio negocio ,comprar otros negocios, pago de deuda.

Imaginemos que MO paga un dividendo del 8,2% …si ese dividendo no crece nada …nuestra inversion no crece nada ?..

El divi de Altria vino creciendo entre el 6-8% en estos ultimos años…al dividendo tenemos que sumar el crecimiento…pues siempre lo podremos reinvertir.

El FCF es el resultado después de haber realizado todo eso que comenta.

Usted está hablando del CF.

Entiendo lo que quiere decir y veo su punto donde hace referencia a que quizás el FCF puede crecer bajo esas hipótesis a más de un 9% si se asigna mejor el capital etc.

Pero el FCF como vuelvo a repetirle si acaba creciendo al 9%, si se mantienen los múltiplos a los que se paga ese FCF, la revalorización bursátil va a ser de ese 9%.

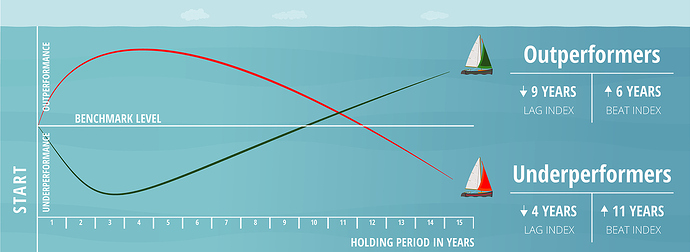

Kaplan y Kowara realizaron un estudio en el que concluyeron (i) que los fondos que baten al mercado en un plazo de 15 años pasan 9,5 con rendimientos inferiores al mismo y (ii) que los fondos que no baten al mercado en un plazo de 15 años sí que lo hacen en 11.

Como pueden observar, determinar un plazo es una labor harto complicada.

Obviamente, antes de dar ese paso hay un analisis previo para conocer lo que me puede aportar cada fondo, de ahí precisamente la decisión de traspasarlo. En ese movimiento se aunaba tanto el deseo de recortar posiciones en Europa e incrementar USA, como recortar gastos de la cartera. Y vista con el tiempo fue una decisión muy acertada. La cartera procuro verla de forma global, y a veces determinados traspasos implican ajustes que estan orientados a tratar de optimizar el asset allocation (y ya puestos a optimizar costes cuando hay una opcion tan buena como Fundsmith en gestion activa).

Aquí lo comentamos:

A mi personalmente sí que me gusta, pues te da una visión bastante completa de los diferentes estilos de inversión, entrando (más de lo habitual) en detalle.

Me parece reseñable como hay expertos en cada estilo y como difieren en muchos puntos pero coinciden en muchos otros. Esta entretenido, vaya.

Interesante, muchas gracias. Ese libro no me sonaba

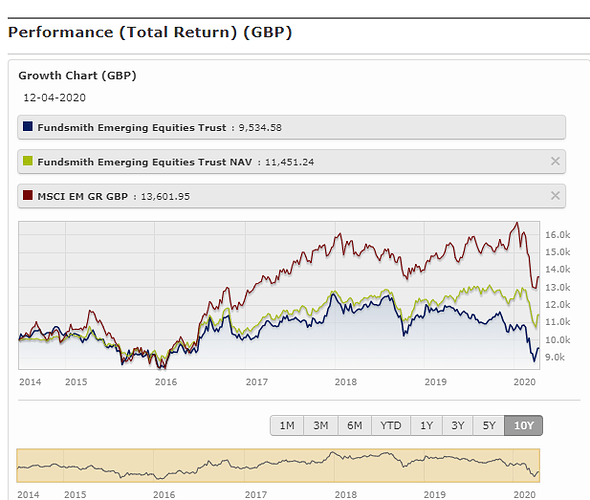

Aquí tienen el resultado actual del fondo de emergentes del equipo del Fundsmith. Ojo que está calculado en GBP y que hay un NAV y un valor de intercambio de participaciones que no coinciden.

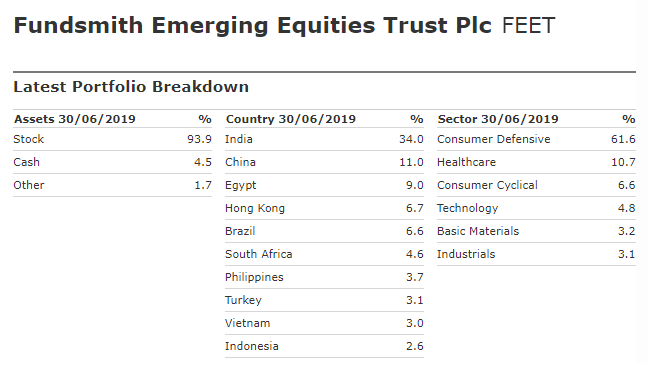

Aquí su particular cartera (de hace unos meses) más que nada sobre el tema de las diversificaciones/concentraciones que llevan o pueden llevar según que gestores. Ojo me gusta la tipología de cartera para emergentes pero hay que tolerar luego resultados como el que se ha producido los últimos 5 años.

He de decirle que a mí también me encanta la cartera que tiene independientemente de lo que haya hecho el precio de la misma.

Ya se ha comentado varias veces que las estrategias aunque ahora no se vea no siempre funcionan igual en un periodo de tiempo.

Muchas gracias por el aporte @agenjordi, como siempre viendo la aguja en el pajar!

Y a mí que me suena que esa frase, o muy parecida, era de Bertrand Russell…

Para preguntas generales le ruego que se remita al hilo de preguntas y peticiones varias.

Por otra parte, le invito a que exponga primeramente las razones por las que invirtió en estas empresas y que opinión les merece a usted.

Saludos

Hola

Desconocía otro foro de este tema, creía que éste era el hilo adecuado. Las puse porque las lleva Paramés en su fondo y son las que más me gustan.

Perdón, borro el comentario

No hay ningún problema, simplemente es por mantener un poco el hilo, más que hablar de posiciones concretas que irán fluctuando y sobre las que existen hilos específicos como para aryzta.

Por otra parte, le preguntaba su opinión de dichas compañías de la que seguro que aprenderemos todos.

Saludos

Ah vale. Gracias por el comentario, aunque no creo que haya mucho que aprender jeje, no soy economista.

Respecto a Aryzta, mi opinión positiva es que después de la AK fue saneada y no tiene casi deuda. Es la más grande del sector y tiene un flujo estable de caja. En el lado negativo pues que nadie sabe cómo afectará al consumo esta pandemia y que los márgenes son pequeños.

De Meliá aparte de ser uno de los grupos hoteleros más grandes del mundo, sólo los activos de los hoteles valen mucho más que lo que capitaliza en bolsa. Sin duda creo y espero que la campaña de verano aún se puede salvar.

Una humilde opinión. Invertí poco en ellas pero espero que en 1 año o 2 vuelvan a precios precrisis, lo que significaría triplicar su valor actual. Y ahorrando comisiones de gestión activa. Además que no me gustan automovilísticas ni Teekay.

Un saludo