Si,parece que duele menos si uno va de la mano de un profesional.

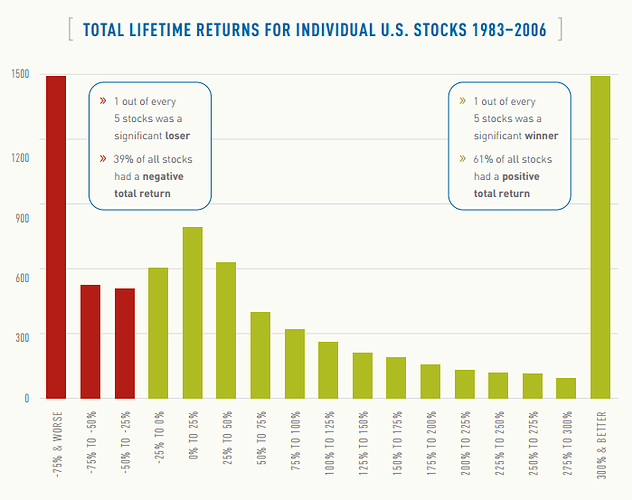

No es que duela menos, es que un resultado bueno/malo no quiere decir que esté asociado a un inversor que sepa lo que está haciendo y ahí está el peligro.

Por otra parte, hay resultados malos temporales / buenos temporales.

Uno se puede creer el rey del mambo por haber acertado con 5/10 compounders los últimos años. Pero puede llegar un día en el que se estrellen.

Siempre pienso lo mismo: Paramés y todos los gestores a los que se les mira mucho por encima del hombro son peores que muchos de los que hacen esto. Permítame que lo dude.

Con todo no pretendo justificar ningún resultado negativo, sino la calidad del proceso, sabiendo que los errores son inevitables.

Con Nokia hay un matiz.

Yo cambié mi Nokia por un Motorola (creo) y me alegré.

Ahora el note 6 o 7 que tengo (ni se cual es ) ,lo puedo cambiar por el Red Mi,Huawei ,iphone o el movil chino del momento…se puede vivir.

Microsoft ; intenté poner Mc y su sistema operativo en mi trabajo.Imposible; todo el software esta escrito para Windows. A fecha de hoy ,niet.

En 1987 ,vi el primer PC en la consulta de un amigo…ese que traqueteaba,cada vez que cargaba un archivo…Las máquinas de escribir ,pasaban a la historia.

Pero:

1.-Que sabía yo lo que era un sistema operativo.

2.-Que sabía yo lo que era un procesador de texto.

3.-Que sabía yo lo que era una acción (realmente).

4.-Que sabía yo ,lo que era una compounder …menos el librito ese de 1 a 100 de Phelps .

Las nuevas generaciones de inversores tienen una ventaja enorme , incalculable; la información.

Claro; pueden empezar trazando lineas en esos cursos de trading de finde …o pueden empezar en +D …la diferencia es abismal.

Con todo empezarían con una ventaja enorme frente a ,digamos, el que escribe.

No veo cual es el problema. ¿O es que alguien debería contratar un fondo “a ciegas” porque lo gestione un profesional? Una persona deberá analizar si ese gestor y su estilo de inversión encaja, y para ello le deberá dedicar tiempo, del mismo modo que otra persona deberá dedicar tiempo a analizar esa inversión (de una acción individual, si es el caso) en concreto.

¿O es que todos los inversores que invirtieron en Cobas/Az por poner los ejemplos más claros de comprar teóricamente barato, sabían en qué invertían?

Evidentemente, hay que hacer un trabajo previo para seleccionar un fondo.

En mi opinión, dicho trabajo es bastante más liviano, por decirlo de alguna forma que el de selección particular de acciones. Sin contar la diversificación que le proporciona un fondo. (No digamos sin contratamos 4/5)

Teóricamente, lo que ud. dice es cierto. Ahora bien, tal vez se podría discutir hasta qué punto un fondo como Azvalor (con su cartera actual) está en la práctica más diversificado que, por ejemplo, Nestlé.

Es una pregunta difícil. Estoy todavía empezándolo y cada página que leo se me muere una neurona. Creo que estoy asimilando bastante poco, pero por alguna razón me tiene enganchado. De momento voy a seguir leyendo, ya le diré.

Fíjese que no soy fan de las materias primas. Pero vamos, creo que no hay color, pese a la correlación entre algunos activos que pueda haber en AZ.

También le digo, que estamos juzgando resultados. En este caso, buenos para Nestlé hasta la fecha. Por proceso, el inversor sin conocimientos que invierte en Nestlé porque sea una compounder es un desastre.

Si pero no me refiero en sí a los resultados, sino a que hay acciones que, en la práctica, son auténticos conglomerados como la propia Nestlé, con divisiones de alimentación, café, agua, comida para mascotas, o con un 23% de participación en L’Oreal, que hacen que casi se parezca más a un fondo de inversión que a una empresa concreta.

Por otro lado, tenemos a un fondo como Azvalor internacional con el 95% de la cartera invertida en materias primas y energía.

Ya, pero como obtendría usted el precio justo de dicho conglomerado.

A mi me encantaría trabajar en un monstruo como Nestlé, pero como inversor, ¿qué retorno espero obtenerle a dicho conglomerado?.

La rentabilidad anual media (en dólares) los últimos 23 años es un 18 y pico %. En mi caso, con un tercio de eso me valdría. Con un 3% de dividendo (no sé si lo da ahora, pero periódicamente lo ha dado) más un poco de crecimiento, creo que es factible a largo plazo. Eso sin contar con que el franco suizo se siga apreciando contra el resto de divisas como lleva haciendo desde hace décadas.

En cualquier caso, por ahora no soy accionista de Nestlé, sólo la he usado como ejemplo cómo podría haber usado Unilever o JNJ.

Yo no tengo tan claro que se pueda extrapolar la media del crecimiento pasado al futuro (Ni 1/3), sin bucear mucho mucho más y menos teniendo en cuenta que Nestlé es una empresa ya madura, cuyo crecimiento esperado ni por asomo se prevé que sea tan alto.

No olvidemos que Nestlé es renta variable y poco le importa el crecimiento pasado.

Nestlé era una empresa madura hace 10 y 20 años también, de hecho, sin mirarlo me aventuró a decir que ya era la mayor empresa de alimentación del mundo entonces.

Partiendo de la incertidumbre inherente a cualquier inversión, humildemente creo que Nestlé seguirá operando dentro de 20 o 30 años y que será capaz de añadir un poco de crecimiento, como ha hecho en el pasado.

Teniendo en cuenta que por allí se dice que se mueren unas diez mil neuronas al día, le aconsejo que ralentice algo el ritmo de lectura.

Mirar las noticias el día del sorteo del gordo de navidad no suele ser una forma digamos demasiado buena para calcular las probabilidades de que a uno le pueda tocar.

Los comentarios de alguno sobre que él ya tenía cierta intuición sobre que podía tocar tal o cual número (incluso aunque le haya tocado) tampoco es digamos ninguna referencia demasiado fiable sobre su habilidad para tales menesteres.

No pretendo comparar la inversión con comprar lotería de navidad y es evidente que es una exageración el caso que estoy poniendo. Pero como comenta Mauboussin en su excelente La ecuación del éxito, ojo con meter demasiado en el campo de la habilidad lo que igual es más tema de aleatoriedad.

Más cuando como comentaba @AlanTuring en uno de sus excelentes comentarios, el mundo de la inversión está lleno de personas que utilizan herramientas y conceptos estadísticos que tienen bastante poco conocimento sobre la estadística en general y sobre las limitaciones de esas herramientas o conceptos en particular.

El problema con frecuencia no es que la contabilidad tenga sus limitaciones, el problema es cuando uno pretende sustituirla por algún tipo de estadística que difícilmente pasaría algún baremo medianamente serio sobre su fiabilidad.

Hago una reflexión que me ronda desde hace unos días, y que no viene motivada con lo expuesto por @quixote1 , por lo que espero no lo tome como una crítica a su comentario. El tema que me llama bastante la atención es cómo varía la percepción de una compañía en función de la evolución de su precio.

Pongamos el ejemplo visto durante los últimos meses de Inditex. No se si a ustedes se lo ha parecido, pero al menos yo si he apreciado que muchos seguidores de esta corriente de compañías que componen, aunque quizá mejor sería llamarlas compañías exitosas bursátilmente hablando, la habían defenestrado, cambiando sus preferencias por las tecnológicas USA FAANGS, SMART etc… que curiosamente están desatadas hacia arriba. La razón entiendo que no fue otra que el detalle de apenas una pandemia mundial había impactado severamente en la cotización de nuestra querida Inditex.

Ayer, tras la subida, y por obra y arte del Espíritu Santo, apuesto el huevo derecho de algún ilustre a que si mantiene la subida durante los siguientes meses, volverá a verse la compañía como la creme de la creme íbera y su modelo logístico que estaba perdiendo brillo, renacerá en plena industria 4.0 como lo más plus.

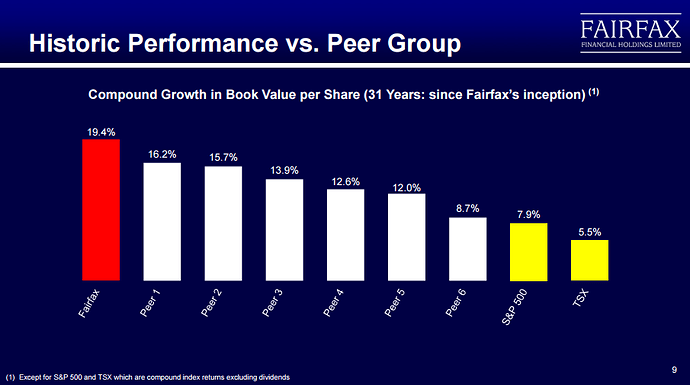

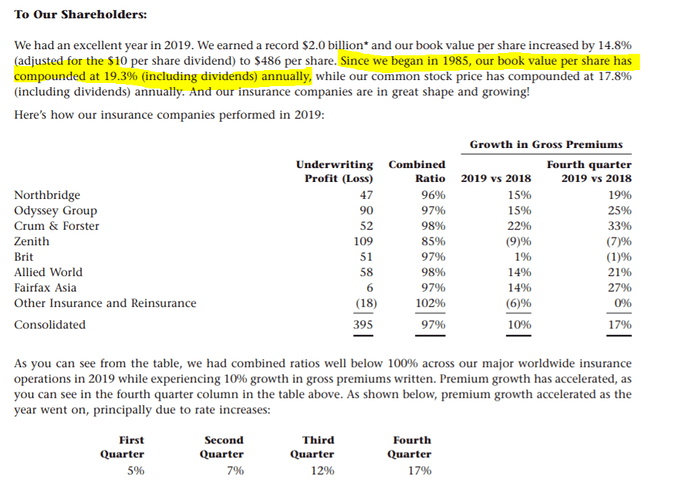

Algunos de ustedes son afortunadamente jóvenes, y no creo que vieran Willow en el cine, pero los que tenemos alguna cana (sin pasarse, que aún “semos” jóvenes), recordamos cómo se veía Fairfax y al admirado Prem Watsa apenas cinco-diez años ha.

A Prem Watsa se le citaba constantemente como el Warren Buffett canadiense etc… y se hablaba mucho de él y su compañía en los foros precursores de nuestra casa.

¿Se imaginan porqué no se habla tanto de Prem Watsa y Fairfax hoy en día?

¿Ha perdido Prem el toque? Pues quizá, aunque desde luego, mal no le iría a un inversor que la comprara en 1985 comoponiendo al 17,8% anualizado , pero en los últimos años nadie habla del pobre Prem, porque la cotización le ha dado la espalda.

Pues esto tan sencillo, se lo pueden aplicar a cualquier compañía de esta tipología. Tras bastantes años leyendo foros canadienses y/o americanos, llegué a la conclusión de que para seleccionar y/o cocinar una compañía componedora, sólo necesitamos una buena historia, y un gráfico más verde que el perejil de Arguiñano. Y si luego resulta que no era, pues decimos que la vendimos justo en el pico porque veíamos que su modelo de negocio se estaba deteriorando. Easy, boy.

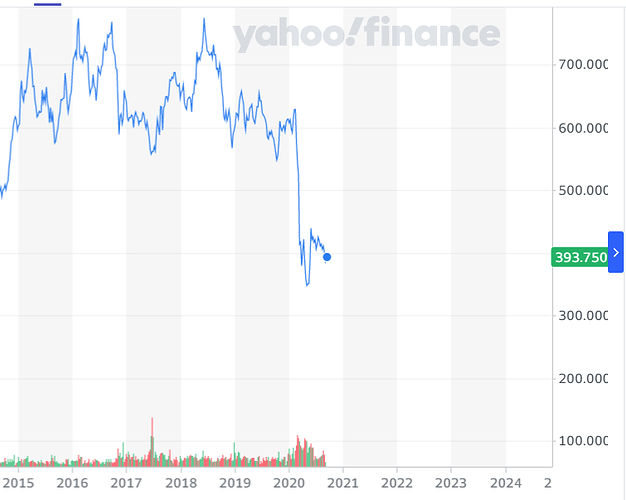

Cuatro años en la inversión no son nada , pero comprar a 774 $CAD en 2016 y tener esas mismas acciones a día de hoy a 394 $CAD, exige tener muy claro de verdad el modelo de negocio, y creer firmemente en el valor real de la compañía, y esto con esos números rojos en la cuenta, se cepilla la moral de más de uno.

Entiendo perfectamente lo que comenta @estructurero , pues a día de hoy es muy fácil para un inversor novato ver una historia de éxito e imaginarse a si mismo en unos años conduciendo un coche de gama alta en una mansión de lujo gracias a haber comprado estas maravillas componedoras. El problema es que su capacidad para distinguir las ganadoras del futuro dependerá en gran medida de algunas variables desagradables tales como cientos de horas de quemar pestañas, decenas de fracasos en “cosas-que-sólo-lo-parecían” y una cantidad importante de suerte.

Yo compré MSFT a 25$. Lo digo en serio, la compré a 25$ y las mantengo. Podría inventarme una buena historia para decirles porqué la compré y que sabía que iba a multiplicar a lo bestia etc… que sabía que Ballmer era un chorizo pero que Nadella iba a ser capaz de transformar un mastodonte que tenía arterioesclerosis en una sílfide de las tecnológicas o cualquier otra historia, pero les mentiría. Simple y llanamente porque sería una bola gigante. Además, la cantidad que invertí no fue para tirar cohetes y a día de hoy tras el paso por Hacienda pertinente etc… no creo que me diera para retirarme y poder seguir disfrutando de esas ostras Gillardeu que tanto me gustan.

En lugar de esto les diré que me he comido unas cuantas con pérdidas de más del 80% y que tengo claro que me comeré unas cuantas más. Por aquí les dejo uno de mis últimos cadáveres que mantengo todavía , la razón es que tanto @alfaQalfa como un servidor aún pensamos que si pasa la tormenta la compañía valdrá bastante más de lo que cotiza ahora mismo. Son las reglas del juego. No son buenas ni malas, en si mismas, son la aceptación de una realidad en la que si tienes más aciertos que errores harás componer tu patrimonio, y poco a poco te irás haciendo más próspero.

En los últimos años he aprendido tres cosas, grabadas a fuego:

- Los inversores nóveles (y no tan nóveles) comprarán aquello que haya subido más en los últimos meses/años.

- Si tienen que invertir en algo, seleccionando cualitativamente, inviertan en cosas que crean adicción, y si lo piensan en frío verán que hay muchas más, más allá del tabaco y el pimple.

- Lo cualitativo y lo cuantitativo son dos caras de la misma moneda, y toda decisión se basa en ambos enfoques por mucho que a los seres humanos nos guste etiquetar. Sería algo así como El error de Descartes, tratando de separar cuerpo y mente.

Del último punto les hablaré cuando encuentre un hueco, pues es una reflexión que al menos a mí me parece interesante.

Ha puesto usted el ejemplo de Fairfax. Efectivamente, está a precios de hace diez años, y Watsa parece haberse estrellado una y otra vez con Eurobank, Blackberry, Fairfax India, Ryam , etc, etc.

Confieso que tengo compradas acciones de Fairfax a 500.

¿He defenestrado a mi admirado Watsa por ello? El martes compré a $300

Llámenlo empecinamiento, tozudez, rigidez, enamoramiento, y cuantos calificativos despectivos quieran añadir.

No me hagan mucho caso, a algunos nos gusta morir con las botas puestas.

A mi me gustan las personas e inversores como usted, @Luis1 . De carne y hueso. De los que les pinchas y sale sangre. De los que llevan toda una vida haciendo componer su patrimonio, y no le duelen prendas a admitir que se ha llevado varios revolcones, pero que aún así echando la vista atrás ha valido la pena el viaje…

Me ha recordado usted a una frase de Orwell que me encanta,

“En una época de engaño universal decir la verdad es un acto revolucionario”

Entiéndase decir la verdad, como asumir abiertamente y sin reparos las pérdidas, como parte del proceso normal de la inversión.

Es usted muy amable. Se lo agradezco.

Y aún me queda sangre -eso si, de mala calidad, pero roja-.

Al final quien intenta rehuir el fracaso también aleja el éxito.

En cuanto al engaño universal, Orwell tenía razón, y fíjese lo poco que hemos mejorado que los que nos siguen mintiendo en la actualidad sobre lo que ocurre en el presente, insisten en convencernos que nos van a contar la verdad de lo que ocurrió en el pasado.