Hola Fabala,

me ha parecido muy interesante tu estrategia para conseguir un dinerillo extra.

Tengo varias preguntas, te agradecería si pudieras responderlas:

1.- En tu primer Post comentas lo siguiente:

Pero recuerdo que el objetivo no es comprar las acciones con descuento, sino pagarme mis vacaciones (generación de ingreso), y por eso vendo Put a precios muy distantes de los actuales, y cuya probabilidad que se ejecute la asignación de la opción es muy baja (como decía, más o menos un 10%).

Cómo caluculas la probabilidad de que se ejecute la asignación?

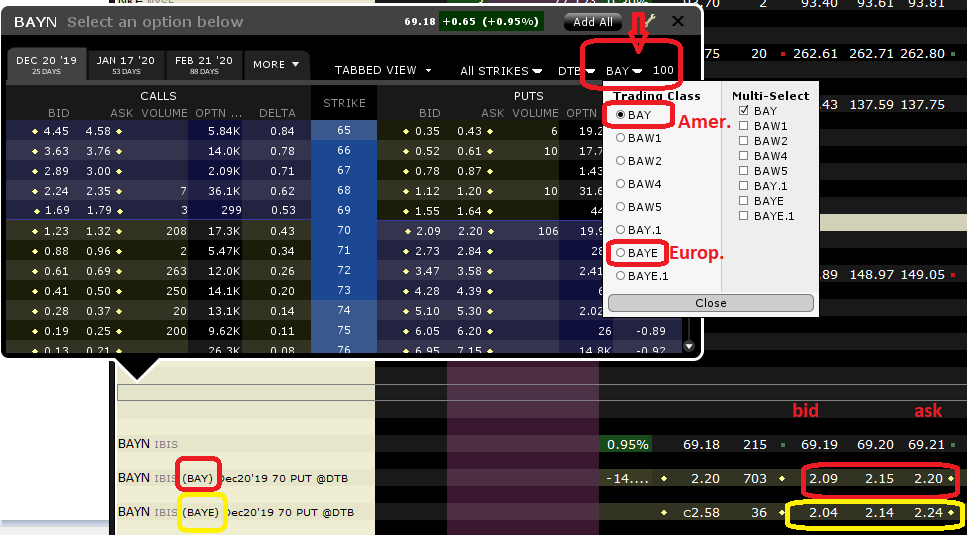

2.- En que orden ejecutas la Compra/Venta de Puts para que IB reconozca tu estrategia encubierta? Primero Venta y luego Compra, al revés o da exactamente igual?

3.- En tu último Post comentas lo siguiente:

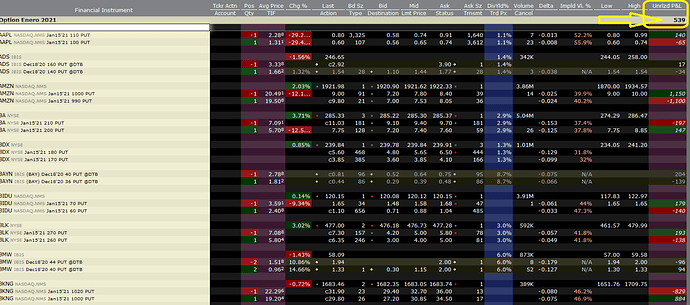

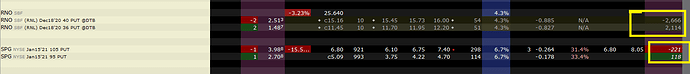

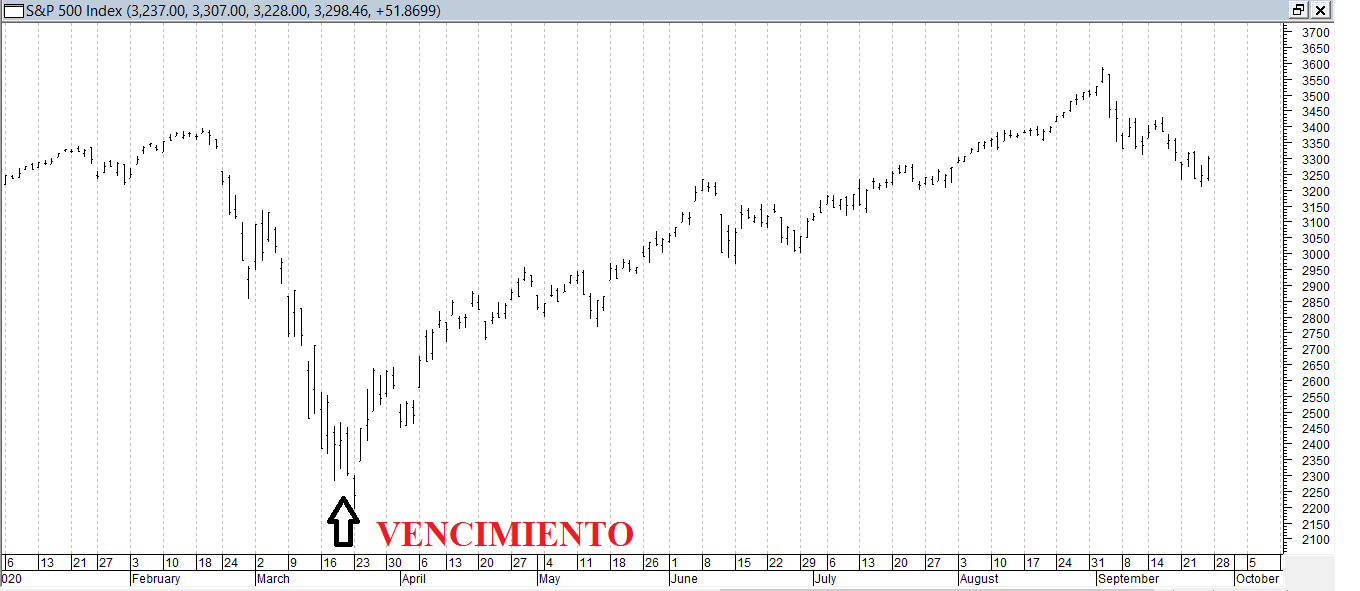

He vendido la Put 100/1/20, cubierta con la 90/1/20, ingresando una prima neta de 140$ y la minusvalía de la posición al día de hoy es de 35$.

Si hubiera vendido la Put 100 desnuda, es decir sin cobertura, la minusvalía al día de hoy sería de 192$ sobre una prima ingresada de 340$.

A qué minusvalia te refieres, cómo la has calculado?

Muchas Gracias .-)