Amigo @Fran76, que está preguntando exactamente? qué quiere saber? Hay respuesta a eso? Bueno, si la capitalización es la referencia, sí hay respuesta y viene de la mano del gran Marcos Luque:

Hola SIrHall. Lo que busco es una distribución de activos en porcentajes lo más razonable posibles.

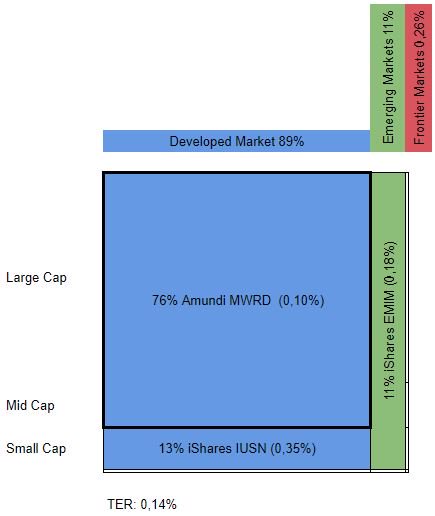

Según tengo entendido, un 10% en REITS y EMERGENTES es apropiado.

Mi duda principal viene por qué porcentaje de Small Caps debe llevar la cartera, si otro 10% o incluso aumentar un poco hasta el 15%…

Aún sabiendo que hay mil combinaciones posibles, sólo es por conocer sus opiniones…

La cuestión es si usted está dispuesto a asumir el plus de volatilidad que supone una cartera como esta en un escenario como 2008, respecto a una distribución más genérica como 100%World.

Buenos días agenjordi.

Esta es la parte de RV, llevo en RF 1/3 de la cartera, la cual espero que amortigüe esa posible caída.

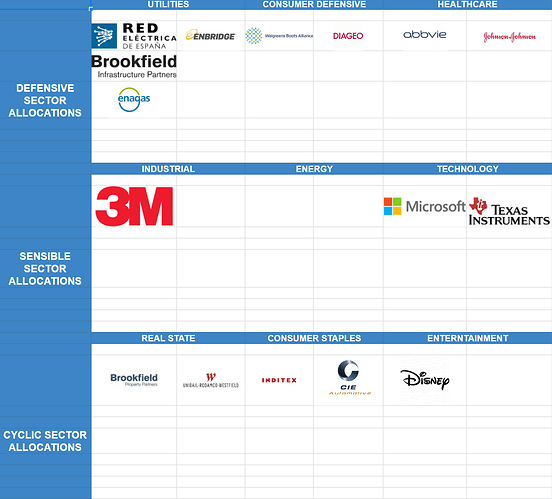

Llevo un tiempo con ganas de postear mi cartera. El año pasado mi cartera de cotizadas se incrementó de manera considerable al aumentar mis ingresos y me encuentro en 2020 con posibilidad de seguir aportando al mismo ritmo y ya todo va tomando forma. Mi estrategia se basa en una combinación de empresas cotizadas para conseguir rentas y fondos indexados para abarcar todo el mercado y poder beneficiarme de las subidas en empresas que o no repartan dividendo o estén fuera de mi alcance (muy pobre por ahora pero en crecimiento) de análisis.

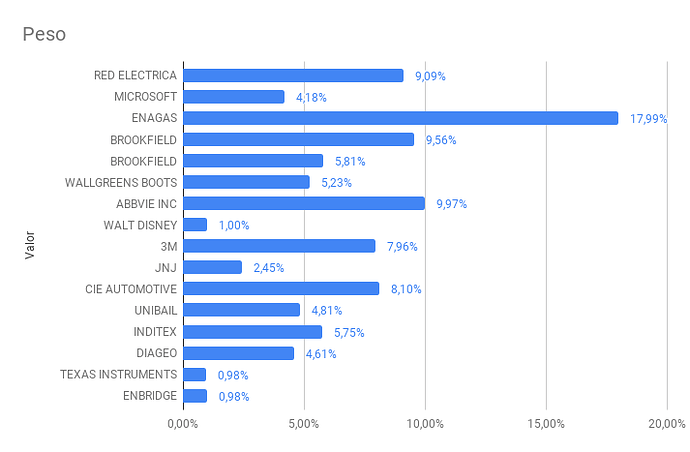

Mi cartera de cotizadas actual está formada por las siguientes empresas, busco dividendo pero nunca sin dejar de lado que el negocio sea bueno y tenga unos margenes aceptables, aquí la empresa con peores márgenes es WBA pero al cotizar con algo de descuento ha entrado en la cartera. Puede que al subir de nuevo la rote por alguna otra con mejores margenes.

Además de estas, tengo posición en un fondo de pensiones inglés en National Grid y una acción simbólica de la mejorar empresa de la tierra: Nintendo que no incluyo en la imagen. El formato de presentar la cartera así, está copiado de Mannel Perry, un inversor que junto con @jvas, @arturop, @MAA, @JordiRP y @EloySnowball me han dado muchas ideas y confianza en mi proceso inversor.

La cartera tiene un YOC actual de 5,07% bruto y unos pesos por aportación (dinero que yo he invertido en la cartera, no el valor actual que en algunas empresas como Microsoft ha subido bastante) tal y como sigue:

Como objetivo este año me he propuesto intentar igualar las posiciones añadiendo más a las que menos tengan para que no se me vayan quedando las ganadoras rezagadas y llegar a unas 18 empresas en total. Entre las empresas en el banquillo preparadas para salir a jugar están:

- BRK-B y Merkel, que se salen algo de mi estrategia mas DGI pero me ofrece entrada en bancos y aseguradoras que yo no soy capaz de analizar.

- Aena, Airbus, BEP, Iberdrola, Unilever, PepsiCo, Starbucks, Henkel, Intel, LOreal, Estee Lauder, Apple y otras sospechosas habituales.

En la parte de fondos indexados tengo:

Amundi World 75%

Amundi Asia Ex Japan 20%

Amundi Japan 5%

Todas las aportaciones tanto a las cotizadas como los fondos indexados se hacen de manera mensual, nunca ha habido un mes en 3 años en los cuales no haya aportado a algo.

En cuanto los fondos de inversión, por ahora solo me planteo hacerme partícipe de Adarve Altea al ofrecer algo totalmente distinto a lo que veo en el mercado y que se diferencia tanto de mis cotizadas como mis fondos indexados. No me planteo incluir nada de renta fija dada mi edad, 27 años.

Como dato importante, desde el año pasado siempre intento ahorrar un 25% de mi salario, de esta manera uno de cada cuatro salarios se van a mi patrimonio de forma completa. Este año ese índice de ahorro es más alto porque vivo en un país más barato que en el que vivía en el año 2019. Además he comenzado a utilizar screeners para hacer más fácil el filtro de empresas que puedan entrar en mi cartera y saber el estado de las que están en ella actualmente.

Me gustaría que me criticasen si pudiesen la composición, y en general el proceso que estoy llevando a cabo mes a mes y como mejorarlo.

Un saludo.

Hola @Jonazan2.

Muchas gracias por incluirme en tan selecto grupo de inversores. Tengo la suerte de conocer a todos los demás. Del trío de +D poco más se puede añadir que no se haya dicho ya pero tanto Mannel como Snowbal son para mí 2 de los 5 mejores inversores DGI que conozco.

Qué le voy a contar de su cartera y su operativa??? Pues que podría ser perfectamente la mía. No sólo me encantan todas las empresas que la conforman sino que las llevo en la mía (con la excepción de Diageo que más pronto que tarde entrará).

También me parece bien diversificar en otras estrategias como indexados que hace usted.

Simplemente felicitarle porque lo más difícil es establecer una estrategia y proceso y llevarlo a cabo sistemáticamente esté como esté el mercado y veo que usted está llevando esto perfectamente a la práctica.

Un saludo.

Proceso perfecto, cartera diversificada y ahorro elevado.

¿Dónde cree que puede mejorar?

Yo no consigo ver nada, tiene las ideas claras y confianza en su método.

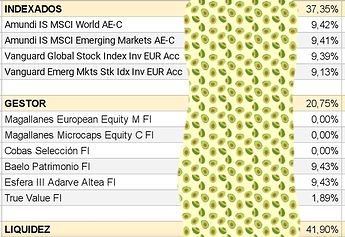

Esta era mi cartera objetivo antes de empezar a invertir.

Las primeras compras las realicé en febrero y actualmente se encuentra así:

Comentarios:

- Indexados: he añadido los Vanguard (“Equivalentes a los Amundi”). My Investor me ha dado acceso a ellos y está en período de pruebas. En un futuro lo más probable es que me decante por una de las dos gestoras. El peso de momento es aprox. el 40% a partes iguales entre World y Emergentes. Con el tiempo iré dándole más peso al World.

- Magallanes y Cobas: espero poder hacer las suscripciones en unas 2-3 semanas. Supondrán en total un 30% de la cartera, por lo que la liquidez se quedaría en un 10%.

- True Value: una inclusión de última hora. También en período de pruebas. Creo que la mejor forma de conocer un producto es teniendo una pequeña parte.

- Baelo y Adarve Altea: de momento muy contento con ellos. Seguiré haciendo aportaciones periódicas.

¿Qué os parece? Si tenéis alguna sugerencia/crítica por favor comentadlas. Gracias a todos.

Yo te doy un consejo sobre los indexados. Es mejor diversificarse en dos gestoras como tienes ahora que simplificar todo en una

Gracias por tu comentario. Lo tendré en cuenta.

Yo desde hace pocos meses estoy empezando a gestionarle las inversiones a mis padres (ya os podéis imaginar, típicas acciones de toda la vida, etc). He estado rebalanceando un poco, y de momento me ha quedado así:

| Fondos | Peso % |

|---|---|

| Bankia F.I. soy así Dinámico | 24,46% |

| Amundi MSCI WORLD | 1,92% |

| Bankia F. Indexado S&P 500 | 1,26% |

| Bankia F. Indexado Eurostoxx 50 | 0,90% |

| Bankia F. Indexado Nikkei | 0,63% |

| Bankia F. Indexado Ibex 35 | 0,54% |

| Total Fondos | 29,72% |

| — | — |

| Acciones | Peso % |

| Santander | 40,47% |

| Inditex | 5,44% |

| Enagás | 4,71% |

| Zardoya Otis | 3,43% |

| AtresMedia | 2,72% |

| Naturhouse | 2,52% |

| Audax Renovables | 2,14% |

| Alantra Partners | 1,61% |

| ACS | 1,35% |

| Solaria | 1,13% |

| Logista | 1,08% |

| CLERHP | 1,02% |

| Repsol | 1,02% |

| Grenergy Renovables | 0,63% |

| FacePhi | 0,55% |

| Abengoa | 0,45% |

| Abertis | 0,03% |

| Total acciones | 70,28% |

Cualquier recomendación es bien recibida. Los indexados son de reciente creación, la idea es seguir aportando mensualmente para ir aumentando la diversificación. Por otro lado, sé que es mucha la exposición en Santander, pero no se puede cambiar todo a la vez, y están ahora las acciones de SAN como para venderlas  .

.

Saludos a todos

Visto la cantidad de cromos que tiene yo solo aportaría a los Indexados y que el mercado haga lo que tenga que hacer. Reinvertir los dividendos en Indexados si es preciso también.

Muchas gracias Especulata, buena idea, ya que gran parte de las acciones reparten buenos dividendos. Saludos

Buenas de nuevo.

Sigo con el rebalanceo, y he vendido hoy a primera hora alguna de las españolas, para montar una cartera de acciones USA. el objetivo es dividendo por encima de 4%, combinando negocios buenos con otros que ahora mismo están en un momento débil, pero con potencial de recuperación. La cartera quedaría así:

| Acción | % |

|---|---|

| JJ | 13,40% |

| 3M | 11,13% |

| General Mills | 9,07% |

| Verizon | 9,07% |

| Microsft | 8,66% |

| IBM | 8,24% |

| KO | 5,15% |

| Apple | 5,15% |

| Altria | 4,12% |

| Caterpillar | 4,12% |

| BRKb | 3,71% |

| Exxon | 3,61% |

| Abbvie | 3,30% |

| Pfizer | 3,14% |

| McD | 3,09% |

| Boeing | 2,78% |

| PG | 2,27% |

¿Alguna sugerencia? En PG me gustaría meter más, pero la veo con un PER demasiado alto (60 creo). ¿Como lo véis? Gracias!

Hoy he acabado de hacer las compras, y así me ha quedado, con una RPD media del 4%.

| Acción | Peso cartera | Precio compra |

|---|---|---|

| JJ | 11,84% | $128,00 |

| 3M | 9,79% | $132,25 |

| General Mills | 8,00% | $54,00 |

| Microsft | 7,77% | $140,00 |

| IBM | 7,47% | $100,93 |

| Realty Income | 5,77% | $51,71 |

| Apple | 4,58% | $247,37 |

| Pepsico | 4,33% | $116,99 |

| KO | 4,26% | $46,00 |

| Verizon | 3,81% | $51,50 |

| Colgate | 3,57% | $64,35 |

| Caterpillar | 3,55% | $96,01 |

| BRKb | 3,38% | $182,54 |

| Pfizer | 2,93% | $31,70 |

| Altria | 2,90% | $39,14 |

| Abbvie | 2,81% | $75,98 |

| McD | 2,75% | $148,40 |

| Exxon | 2,59% | $34,99 |

| Boeing | 2,42% | $130,76 |

| PG | 2,08% | $112,24 |

| At&T | 1,80% | $32,47 |

| Disney | 1,61% | $86,27 |

A ver dentro de un par de años como está el asunto

Hola a todos, soy nuevo en el foro y me gustaría confeccionar una cartera de fondos indexados de bajo coste y poniendo foco en la diversificación y el largo plazo.

Me ha llamado la atención el Amundi IS MSCI World AE-C de Openbank (ISIN: LU0996182563)

Mi duda viene a la hora de analizar los costes. Según la web de openbank, tiene una comisión de gestión de 0,13% y no dispone de comisión de traspaso, suscripción, custodia o reembolso. Sin embargo, leyendo el prospecto del mismo, se hace referencia a unos costes de entrada de 4,5%, gastos de conversión del 1,00% y gastos corrientes de 0,30%.

En este punto estoy un poco perdido de cuales son lo gastos anuales del fondo. Para ser un fondo indexado de gestión pasiva me parece que tiene unos gastos elevados. ¿Podríais aclararme si estos costes son correctos? ¿Existen fondos contratables en España de similares características y menor coste?

Saludos y gracias por vuestra atención

Buenas! Hay un hilo dedicado a esto: AMUNDI MSCI WORLD - Renta 4

Mira a ver ahí si alguien lo ha puesto, o seguro que le pueden ayudar mejor! Saludos

Saludos cordiales.

¿Si se compran acciones europeas como Telefonica o Vodafone que cotizan en EE. UU. qué retención tienen los dividendos? ¿Los mismos que en su mercado de origen o como si fueran norteamericanas?

Te lo resumo que yo lo tuve en Openbank:0,30% anual. Punto.

En los fondos indexados de Openbank, solo preocúpate de los gastos corrientes.

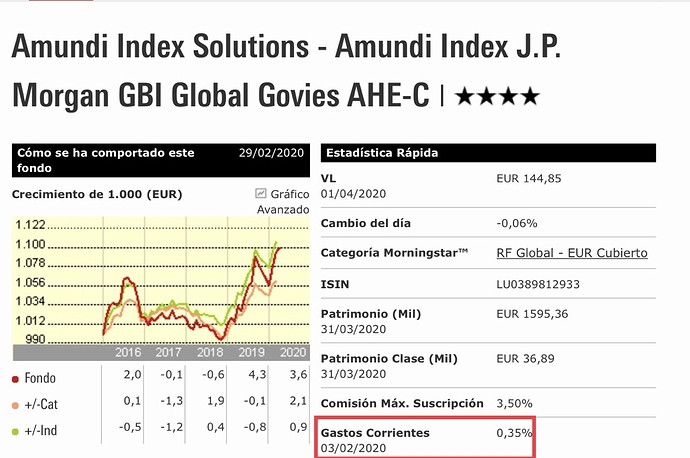

Te pongo de ejemplo el típico que se cogen los Blogeheads para la RF cuando están en Openbank.

Un saludo.

Si no me equivoco en dividendos USA la retención es 15% en origen y 15% en España (en caso de que sea usted ciudadano español a efectos de impuestos).