Buenos días,

He estado leyendo este hilo des de el inicio, com he hecho con otros muchos hilos +Dividendos y me ha aportado muchísima información.

Y claro, si ya tenía muchas dudas de mi cartera familiar (mia y de mi mujer), ahora tengo aún más. Me gustaría que ustedes pudieran echar un ojo a nuestra humilde y desestructurada cartera de fondos y solventar mis dudas.

INTRODUCCIÓN

Para que sea más fácil, pondré los nombre de las sub-carteras con un poco de significado del background de la misma. Entre paréntesis, incio de subcartera.

-

Cartera “Hola señor comercial del banco, que tendría para poner mis ahorros” o Cartera de Fondos Mixtos (2015 y 2020)

-

Cartera “Ha bajado la bolsa por el Covid19, voy a ver que fondos tiene mi banco y contrataré una pequeña cantidad” o Cartera de Fondos Sectoriales (Abr 2020)

-

Cartera “He descubierto que hay inversión más allá de mi banco, empiezo con una cartera indexada” o Cartera Indexada (Sep 2021)

-

Cartera “Soy socio de la Cooperativa SomEnergia y quiero aportar” o Cartera SomEnergia (2014, 2015 y 2020)

Como ven, he pasado por diferentes estados de conocimiento inversor y en ellos he ido invirtiendo con los productos que tenia encima de la mesa. Por suerte mi conocimiento ha aumentado, aunque soy un simple peón en el tablero de +Dividendos (y con mucha honra y viendo el nivel del tablero, como peón me quedaré).

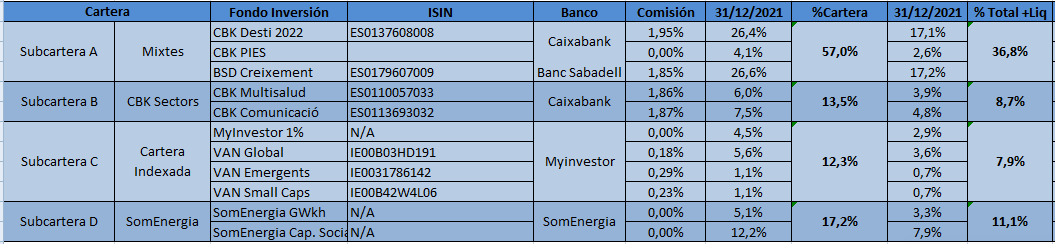

Y para resumir esta es la situación a día 31/diciembre/2021

Liquidez 35%

Capital invertido 65% (Renta fija 14%, Renta variable 14%, Renta mixta 37%)

Fondo de emergencia 1 año de gastos familiares

Capital Invertido

El capital invertido está separado en 4 sub-carteras que han crecido sin un objetivo claro, aunque siempre con un horizonte temporal largo. Pero a día de hoy creo que he llegado a un punto de conocimiento básico pero suficiente como para no sentirme cómodo con los productos que más peso tienen en mi cartera de inversión.

NUDO

Como he comentado anteriormente, somos un matrimonio de 43 años (ella autónoma con trabajo asegurado y yo trabajador asalariado cualificado) con dos niños de 2 y 4 años. No tenemos ninguna deuda hipotecaria y ahora mismo solo prevemos un gasto grande en los próximos años por ampliación del negocio de mi mujer. El plazo es incierto debido a un litigio familiar, pero el fondo de emergencia está aumentado cada año para sufragar el gasto y no tener que hacer ninguna descapitalización de la inversión.

Horizontes temporales

A los dos nos quedan entre 20 y 25 años hasta nuestro retiro, y a nuestros hijos les quedan 14 y 16 años aproximadamente hasta que potencialmente vayan a la universidad.

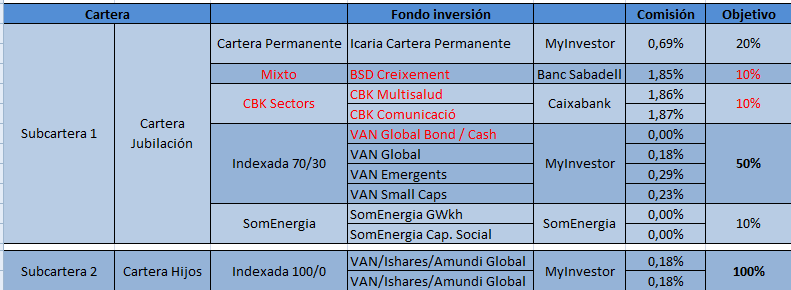

Nuestra intención es agrupar las cuatro subcarteras iniciales en la Subcartera 1 para nuestro retiro ya que mi confianza en las jubilaciones públicas en 2045 es nulo y empezar la Subcartera 2 para nuestros hijos para que tengan un sustento económico en la etapa tan difícil pero a la vez tan importante que van des de la finalización de la secundaria hasta el inicio del la estabilidad económica con tu carrera profesional.

Carteras

Subcartera 1: aprox 60/40 (Considerando que el mixto pasaria a RV)

Subcartera 2 100/0

DESENLACE

Aunque parezca raro, empiezo mi racional con la Subcartera 2, ya que será de nueva creación y la empezaremos durante el primer semestre de 2022 en algún momento de corrección del mercado, ya que hasta hace un par de semanas, EMHO y sobretodo basándome en algunos post de grandes Dividenders de los que he aprendido, muchos valores y muchos fondos tenian altos ratios P/E. Puede que esta corrección de Enero sea el momento de iniciar la Subcartera 2.

Constará de dos fondos indexados al MSCI world a nombre de mi mujer y mio para nuestros dos hijos. Aquí bebo totalmente de las fuentes del malogrado @Witten y su magnífico hilo ¡Qué opina Witten de (in memoriam - DEP Witten), el cual me lo descubrió @camacho113 en un post anterior. La idea es meter una cantidad de dinero anual dividida en dos, tres o cuatro imposiciones y aprovechar las correcciones para imposiciones extras.

Para hablar de la Subcartera 1 me gustaría que se pusieran en mi lugar, de principiante con, de momento, poco tiempo para dedicar en este apasionante mundo. Y por esto, la intención seria hacer estos cuatro pasos:

-

Vender el PIAS (producto que compró mi mujer y del cual no entiendo ni quiero entender las ventajas fiscales).

-

Traspasar el Fondo Caixabank Destino 2022, que este año se ha convertido en un fondo conservador (75RF / 25 RV aprox) con alto TER a un fondo Cartera Permanente (de momento el mejor posicionado es Icaria Cartera Permanente)

-

Ampliar la parte de gestión indexada (70/30) para que sea el core de nuestra cartera de inversión, continuando con las aportaciones mensuales e incrementándolas en caso de bajadas pronunciadas (aquí también @Witten está presente)

-

Mantener la inversión en la Cooperativa de Energia Renovable SomEnergia, de la cual estoy muy contento. Ya que por la aportación al Capital Social nos renta entre un 1% y 1.75% anual y la parte de GenerationKwh implica que nos cobren la energía de nuestro hogar (piso sin posibilidad de poner placas solares) como energía renovable (con la subida de precios de este invierno, hemos pasado de ahorar 15% a ahorra un 50% del precio mercado).

Como ven, si han llegado hasta aquí, he marcado en rojo tres fondos de inversión de los que no estoy nada convencido. El primero es el Mixto de BancSabadell, con un capital importante. Morningstar ya me ha dicho que no es de los mejores de la categoría y a parte pertenece a un banco tradicional (peor gestión que gestoras). La intención sería pasar todo el capital de este fondo hacia gestión activa, pero todavía no he tenido tiempo para entrar en el mundo de las Gestoras de Fondos tanto estatales como internacionales, y de momento se me hace muy difícil. Vamos, que estoy muy perdido. Value vs Growth? Fundsmith, Cobas, Azvalor, Seylern, Magallanes….me podrían recomendar por donde empezar en el mundo de la gestión activa?

La segunda parte roja es la cartera sectorial. Me ha dado buenos resultados (básicamente debido al buen market timing -suerte-), pero la dejo tal cual? O canvio a ETF sectoriales con comisiones mas bajas? No tengo previsto hacer nuevas aportaciones.

Y otra gran duda es la parte de renta fija de la cartera indexada. Me he leído el hilo Renta fija, esa gran desconocida y no tengo claro si actualmente la renta fija es mejor en fondos específicos o en depósitos. Aunque actualmente puede que haya un “Fly to safety” si la corrección es grande……

Muchas gracias por leer este tostón a medio camino entre “la petición de análisis y recomendación” del camino a seguir y un ensayo inversor personal.

Como ya he comentado antes, todas las aportaciones, recomendaciones y preguntas que deseen hacer para intentar mejorar mi asset location serán bien recibidas, y estaré encantado de poder contestarlas.