https://www.amazon.es/Broken-Money-Financial-System-Failing/dp/B0CG8985FR/

Lyn Alden es una analista especializada en sistemas monetarios y energía. La sigo desde hace unos años, que se ha convertido en una de las voces sobre Bitcoin más reconocidas. En este libro describe el sistema monetario actual y cuál puede ser el futuro de la moneda con la llegada de Bitcoin desde un punto de vista tecnológico: “La política afecta a las cosas de manera local y temporal, mientras que la tecnología lo hace de manera global y permanente”

Junto con El individuo soberano, La Filosofía de Bitcoin y El Patrón Bitcoin me parecen lo mejor para entender cómo afecta a la sociedad y por qué tiene sentido Bitcoin. A continuación les dejo unas notas-resumen de las 6 partes del libro:

1. ¿Qué es el dinero?

El dinero es un libro de cuentas. Se aúnan las teorías chartalistas (el dinero es una mercancía, el libro de cuentas es la propia naturaleza) y monetaristas (el dinero es deuda, el libro de cuentas son terceros de confianza): el dinero sería el bien más vendible, y tiene que ser escaso (o percibirse como tal, en el caso del dinero-deuda). Los monetaristas asumen que los gobernantes son buenos y sabios. El dinero deuda tiene muchas ventajas en tiempos de paz, pero el dinero mercancía se sigue usando pese a su baja velocidad de liquidación porque no depende de una promesa para funcionar. Cuando la promesa falla, queda el dinero mercancía, inalterable por naturaleza (no puedes producir más oro o tabaco sin asumir costes).

2. El nacimiento de los bancos.

La contabilidad de doble entrada, en el SXVI, permitió abstraer y acelerar el comercio de oro, y crear bancos que separasen el comercio del dinero (hasta entonces lo más parecido era el Hawala, aún existente hoy). El telégrafo (1860) aceleró aún más esta tendencia, y con ello también hubo un mayor riesgo de contraparte y posibilidades de arbitraje.

Los sistemas bancarios modernos ofrecen de 5 a 10 veces más depósitos que reservas tienen, y gran parte de las reservas no son dinero en efectivo sino reservas del banco central. El banco central puede crear más dinero, solucionando el problema de las corridas bancarias diluyendo el dinero de todos.

Cuando la moneda de un país fracasa, se hace una nueva o se dolariza.

3. Alza y caída de los órdenes monetarios.

Keines, citando a Lenin: “Mediante la inflación, los gobiernos pueden confiscar, secreta e inadvertidamente, una importante parte de la riqueza de sus ciudadanos. De este modo no solo confiscan, sino que lo hacen de manera arbitraria; y, en ese proceso empobrecen a muchos, así como enriquecen a algunos.”

Los bonos de guerra en UK solo recaudaron 1/3 de lo necesario: se le dijo a la población que fue un éxito y se crearon depósitos de la nada. Poco después, los ahorros cayeron a la mitad y se cerró la ventana de convertibilidad de oro. Después llegó la Gran Depresión, Roosevelt prometió la cobertura de todos los depósitos y ya en 1970 se cerró la ventanilla también para los estados. La alta inflación hizo incluso que USA emitiera bonos en CHF y Marco Alemán para mejorar su credibilidad. Se crea el petrodólar, donde USA compra petróleo con dólares y protección militar.

Cuando Saddam Hussein comienza a vender petróleo por EUR, Irak es invadido. En 2013, China dice que no comprará tantos bonos americanos para financiar la nueva ruta de la seda (dará créditos a países subdesarrollados a cambio de mejorar su infraestructura).

4. La entropía de los libros de cuentas fiat.

El usuario de dinero quiere que se aprecie, que sea fácil de mantener y pagar con él, que sea privado y que sea difícil o imposible de robar. El que lo emite quiere lo contrario.

Tiene un grupo de burócratas más y mejor información e incentivos sobre cómo localizar la producción que millones de personas a nivel individual? Los precios son un mecanismo de compresión de información. Dada la información, los individuos pueden producir un precio. Dado un precio, los individuos no pueden producir la información que lo creó.

La oferta monetaria se infla continuamente, el poder de compra se diluye de los ahorradores a los arbitrajistas que están cerca de la creación de dinero. El sistema recompensa a entidades grandes y bien conectadas y perjudica a las pequeñas y desconectadas. El riesgo se pasa de las entidades privadas a las públicas, para limpiar el sistema, que reduce la volatilidad hasta que se rompe de golpe.

La tasa de inflación por defecto en una sociedad que funcione debería ser negativa, por la ganancia en eficiencia de la producción. Una política del 2% significa que la oferta monetaria y lo verdaderamente escaso crece al 5.7%. Si tus ahorros no crecen por encima de la oferta monetaria, tu poder de compra se está diluyendo. La inflación persistente permite a los intermediarios extraer el poder de compra de las personas sin que se den cuenta fácilmente. Esto es malo para los países desarrollados y nefasto para los países por desarrollar.

Un dinero fuerte hace menos necesario tener segundas y terceras residencias, stocks y coleccionables. Con dinero fuerte, se hace necesario lo anterior y tentador endeudarte (short a la moneda).

Los impuestos aumentan con la inflación, a menos que se deflacten.

El efecto cantillon (que los ricos se financian más barato) es un mecanismo regresivo que no se tiene suficientemente en cuenta, y que se ve agravado por la dilución monetaria y la mayor financiación necesaria para contrarrestar la dilución.

Heredar crédito, un constructo humano, se ve especialmente arbitrario. Pueden denegar las peticiones de devolver el crédito de manera violenta. Las revoluciones violentas suelen acabar con todos pobres, y como mucho con una nueva clase rica. Por eso, desde Hammurabi se han hecho jubileos periódicos.

Las leyes también tienden a componerse, rara vez una ley nueva elimina una nueva. Los periodos de quita también son periodos de eliminar leyes.

En caso de espiral fiscal (aumento de inflación con alta deuda que impide subir tipos) lo suyo es hacer un short a la moneda pidiendo un préstamo a largo plazo y bajos tipos para comprar algo escaso. Puede haber control de capitales para evitar esto. También represión financiera (tipos reales negativos).

5. La creación de un dinero sin estado

Hayek dijo que no tendríamos un buen dinero hasta que lo arrancáramos de las manos del estado.

Los mails con Satoshi tras lanzar el White Paper son como una disertación académica de defensa, con preguntas y respuestas muy argumentadas entre profesionales.

Bitcoin reduce los costes de liquidación, probabilísticamente. A más bloques, más probable.

La validez de un hardfork está determinada por fuerzas de mercado

La corona noruega es más difícil de vender que un bitcoin si sales de noruega.

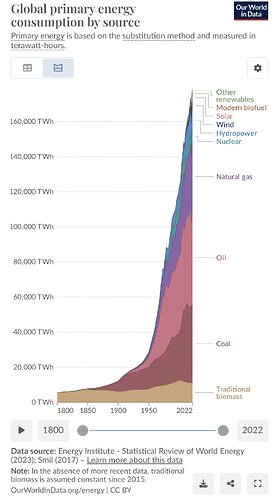

En un mundo bitcoinizado: el poder del intermediario financiero se reduce. Los ecosistemas de pago se conectarán a Bitcoin. Las fronteras tendrán menos relevancia a grandes estados. Crédito a corto plazo, reserva fraccionaria tendrá mucho riesgo. Menos impuestos a ganancias y más a bienes (Thier’s law, no hay señoreaje posible ante el completo rechazo de la moneda estatal). Se aprovechará más energía.

Una blockchain solo es una base de datos poco eficiente. La competencia está bien, pero siempre hay contrapartes.

- N° de tx: aumenta ancho de banda, centralización.

- Privacidad: auditabilidad.

- Código flexible: menos seguridad.

- Uso de energía: Problemas de consenso, mutabilidad.

Los protocolos, una vez establecidos, tienden a durar mucho tiempo.

La prueba de trabajo habla por sí misma. POS permite protegerse de ataque POW y quemar monedas, pero se basan en una lógica circular (los que la protegen son los mismos que escriben lo que quieren). Uno depende de la física, el otro de los humanos (oligopolio).

Michael Saylor (Microstrategy): “Satoshi abrió una puerta entre el mundo físico y digital. Trajo conservación de la materia y consecuencia al mundo digital y derechos de propiedad no dependientes de lo físico a la humanidad.”

CBDCs: No son cash (vigilancia, tipos de interés en cuenta). Si el cash fuera inventado hoy, sería ilegal - Nic Carter.

6. Tecnología financiera y derechos humanos.

Espiar tenía un elevado coste y dejaba rastro (sabías que te espiaban). No podemos pedir privacidad a gobiernos y corporaciones, resulta demasiado fácil. Siempre hay excusas (guerra a las drogas, al terror, alineamiento con Rusia, Covid…).

En su momento ya se quiso limitar el uso de buscas, tal como hoy se quiere limitar el uso de tecnologías más potentes.

El encriptado es fácil de desplegar y difícil de atacar (defensa asimétrica). La defensa legal de la criptografía se basa en que es libertad de expresión. Un programa se puede copiar en un libro o una camiseta (PGP, Zimmerman). Pero principalmente, porque prohibirlo no significa que se deje de hacer.

La mayoría de la gente está a favor de la ley y el orden, pero qué ley y qué orden? Bitcoin al menos facilita el escape cuando no estamos a gusto.

Desde el principio, Bitcoin ha tenido un cariz democrático. George Orwell era un socialdemócrata: quería un gobierno fuerte, pero transparente y democrático.

Separar dinero y estado no es eliminar el estado, pero le pondría en una situación de negociación más equilibrada.