Sin querer generar polémica, ni querer dar ningún tipo de lección @DataRitmia, no le parece aburrido y de poco valor, estar mirando el VL constantemente, que si esta en 109,362 o en 109,987…si va a largo plazo, no aporta nada verdad?

Un abrazo

Sin querer generar polémica, ni querer dar ningún tipo de lección @DataRitmia, no le parece aburrido y de poco valor, estar mirando el VL constantemente, que si esta en 109,362 o en 109,987…si va a largo plazo, no aporta nada verdad?

Un abrazo

Hola xarizti:

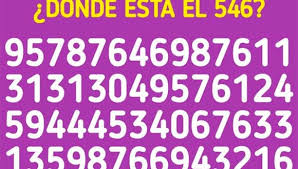

Cada uno nace como nace, cada uno es como es; en mi caso, cada vez que cierro los ojos por mi mente pasan y pasan imágenes como la que adjunto, y lo paso bomba ![]() .

.

Afortunadamente, mi vida profesional siempre estuvo ligada a los números y los datos, por lo que nunca entendí a los que ligan alcanzar la IF con dejar de trabajar.

Además y como anécdota, comento que en mi tiempo libre una de mis aficiones es cultivar huertos y cuando planto ajos (y otras cosas) lo hago haciendo figuras fractales ![]() . (no debo poner fotos aquí que lo atestigüen, porque estamos en un hilo de inversiones).

. (no debo poner fotos aquí que lo atestigüen, porque estamos en un hilo de inversiones).

Un saludo cordial.

@DataRitmia a ver si 546 está pronto en el valor liquidativo de cobas int , de momento aparece el 546 en la diagonal, una diagonal que sube de izquierda a derecha , si es que valen las diagonales ![]()

![]()

![]()

![]()

Saludos, le deseo un fin de semana numérico ![]()

edito. en el huerto no le debe faltar a usted la coliflor romanescu jejejje

Los que se pasaron de Terry Smith a AZ Valor el año pasado ahora están justo de vuelta…

Hay cosas que nunca cambiarán.

Don Joaquim, un veterano de guerra, me cuadro! ![]() Esa entrevista la vi gracias a que la enlazaste en el hilo de Fundsmith en otra web, gracias por compartir!!, aunque no vi lo del comentario.

Esa entrevista la vi gracias a que la enlazaste en el hilo de Fundsmith en otra web, gracias por compartir!!, aunque no vi lo del comentario.

Terry a veces se repite como un abuelete con sus narrativas y chistes si tienen éxito, porque la primera que se lo oí igual me reí por lo mismo, en la conferencia del año pasado sobre min. 30:35 https://youtu.be/PW5bJ7_i05g?si=4qxx4IQhdqHKIPAq.

Es cierto lo que le comentan de FGP dijo no sabía quién era Terry, creo recordar algún avispado le pregunto sobre cómo los ROCEs agregados de su cartera eran mayores que los de Terry…luego le volvieron a preguntar otro año y ya sabía quién era ![]()

Para mí es totalmente casual, lo dije en plan risa! Es más, se refiere a la época que estaba FB en mínimos y no sólo FGP hizo ese comentario sobre sus hijos, y más bien lo hace dirigido a un público inglés, a qué se lo plantearon partícipes!!.. ya que menciona si creen UK o un barrio inglés es el mundo!

Vamos, yo seguiré pensando fue casual, hasta que Terry no diga lo contrario, no voy a caer en el mismo error de la gracieta y pensar que FGP fue el único que dijo eso!

Se lo dice uno de los que compró Meta en mínimos (obvio también algo antes de suelo!), cuándo le daban por todos lados, y hace como 4 o 5 años dejé de usar FB!!

https://twitter.com/brave_pawn/status/1585957538754834433?t=E2dbdvVO9A-GmKnL8YwLjw&s=19

Por cierto, obvio vendí bastante lejos de techo, cada vez más lejos! ![]()

![]()

Igual hay más gestores activos fuera de ellos dos!! Ayer sonreía viendo unos partícipes agobiados por llevar el DWS Croci Sectors cayendo un -6% este año, sin saber por qué cambiaron de sectores y achacándolo al cambio de gestores de hace casi 2 años! Y aunque no lo llevo, se que se curran un “PE económico” un amplio equipo de analistas y luego lo hacen automatizado (no es precisamente fondo de autor, que ayúdamos a crear tras el Paramexit de Bestinver).

Y luego me paré a pensar en esos queridos coparticipes que se subieron tras el 2022 de AzV, en Parages diciéndoles no tienen errores, etc… y ahora llevan una pequeña caída este año (mayor que la del DWS!)… y supongo varios estarán igual histéricos, y claro, la sonrisa se me tornó algo lastimosa…y seguí con mis cosas.

PD: por si interesa, hace días me enviaron invitación a conferencia del Fundsmith de este año, que será este Martes 27 de febrero de 2024 en el Central Hall Westminster, Storey’s Gate, Londres, SW1H 9NH. Las puertas se abren a las 17.45 h y la presentación comienza a las 18.30 h. Hay que registrarse. Para el que como yo no pueda asistir, colgarán video en su web.

S2!

Una parte es determinista en tanto en cuanto el objetivo de las empresas es ganar dinero y otra probabilística porque ganan más o menos o pierden o quiebran. El asunto es agregar el mercado y ver cómo se ajusta a una función exponencial y cómo la desviación a una cíclica y ver lo que queda que será pura suerte.

¿Ha dicho FGP que si hay corrección general lo “suyo” subirá?

Cuando el mercado tira al sur es complicado que un fondo no sea arrastrado en mayor o menor medida.

Si que hay fondos que en ese escenario podrían hacerlo menos mal que otros por sus componentes defensivos o diferenciadores pero otra cosa muy distinta será mantenerse positivo cuando todo caiga.

Yo hasta diría que tener pareja a veces es casi tan arriesgado como tener en cartera a un gestor value. ![]()

Al menos el gestor value de vez en cuando concede entrevistas y una carta semestral con sus pensamientos jejeje

¿Seguro que con sus pensamientos o lo que nos dice es para camelarnos?

Lo de cambiar de carril en fondos suele ser un fenómeno más complejo de lo que parece.

En primer lugar suele ser el resultado de realmente no saber demasiado que se está haciendo. Vamos una cosa es tener la sensación que igual a uno le iría mejor con otra cosa, algo habitual, y otra pensar que una tendencia o una rentabilidad muy buena va a durar toda la vida.

Hay una frase que dice algo así que la masa hace al final lo que los inteligentes han hecho al principio y con unos resultados diametralmente opuestos.

Comprar algo por rentabilidades pasadas y sin ver los riesgos, suele traer asociada este tipo de situaciones. Vamos no creo que sea una causa el intentarse cambiar de carril sino más bien una consecuencia.

Tampoco realmente, a menos que uno sea un poco gafe o muy lento en este sentido, como es mi caso, la mayoría no se suelen cambiar en pico. Se cambian algo antes del pico. Con lo cual en primera instancia creen que han acertado, dado que la tendencia a veces dura algo. El que no se ha cambiado esperando cambio de tendencia, y creyendo que es algo coyuntural, termina al cabo de los meses y viendo que aún sigue, precisamente creyendo que es algo estructural.

Aquí los mensajes de personas que, en teoría dicen predicar a favor de la formación financiera, ayuda demasiado que digamos. Cuando es su forma de invertir la que va por el carril lento sí suelen recomendar paciencia. Eso los que no intentan también cambiarse al otro carril.

Pero cuando es su forma de invertir la que va por el carril rápido, en lugar de recomendar paciencia a los otros, intentan captarlos para su causa.

Pueden comparar la caída del covid con la caída de 2022, dado que fueron de índole muy distinta, y, con pocas excepciones, quien lo hizo muy bien en una, lo hizo bastante peor en la otra. Mientras en un caso decían que era circunstancial y temporal, en el otro insistían en como se mostraba el riesgo que tenían las otras opciones.

Ya saben que diría que de lo más interesante cuando se debate entre opciones distintas, es ver los riesgos que uno va a terminar asumiendo producto de sus elecciones. Aquí insistir en el riesgo de las opciones que no ha elegido, no sirve como medida para gestionar el riesgo de lo que se ha elegido.

Y el cambio de carril hay que verlo en dicho contexto. Estar tomando ciertos riesgos e intentando evitando otros, normalmente suele ser mala política cambiar de golpe dichas decisiones, dado que la mala evolución de lo que se había elegido previamente suele ser porque han aflorado más de la cuenta los primeros y han permanecido bastante ocultos los segundos. Por probabilidad ni aún siendo la decisión inicial discutible, cambiarla a medio trayecto suele ser delicado, y una decisión que merece un análisis distinto de si era mejor inicialmente decantarse por unas opciones u otras.

Buen domingo:

“sostenella y no enmendalla”, esa es la filosofía que sigo, con más o menos acierto, en Cobas, en otras inversiones y con mi pareja ![]() .

.

Cientos de veces he escuchado y leído que el SP500 en la década 2000-2010 fue un desastre y tal. Pregunto: ¿acaso están arruinados los que invirtieron esos años en él y allí permanecen?

Saludos.

En ese sentido y como experto en curvas ![]() observo en las gráficas el tremendo parecido entre los 7 primeros años del Cobas Internacional con los años [2001…2008] del SP.

observo en las gráficas el tremendo parecido entre los 7 primeros años del Cobas Internacional con los años [2001…2008] del SP.

Por ello, ahora tocaría (tal vez) bajar otra vez al 50 (véase el SP en el 2009) y a partir de ahí ya será otra historia.

Saludos.

Buenos y lluviosos dias (al fin) , lo que quieres es aprovechar la convexidad para volver a meterle fuerte , pillin¡¡¡¡ ![]()

Pues yo me estoy debatiendo entre sacarle algo para dejarlo en barbecho por si las moscas o seguir igual , y está ganando la posisión de seguir igual “sostenella y no enmendalla” , en cambio a los amigos de Az ya les saqué tarjeta amarilla hace tiempo , por muy buenos que sean estos como gestores sus formas no me generan confianza , ya sabes como soy…

Creo que lo dice como buen recuerdo que tiene de los años 2000

Ya ha tenido un par de veces, de entidad y “no menores”, dónde esto ha sido así.

En otras épocas tener índices y carteras de empresas molonas parecía más arriesgado.

Supongo que no hay época del mercado que nadie se salve de tener un buen liopardo ![]()

No llevamos dos meses de ejercicio y las redes de inversión están en:

Por ahí van los tiros ![]()

Créanme si le digo que me ha costado dinero aprender que casi nunca toca nada: viene lo que viene.

Además, cuando toca algo, y creo que solo es al final de una burbuja, viene tarde y mal. ¡¡¡ Cómo para esperarlo !!!

¿Hay ahora alguna burbuja? Hay sectores caros o incluso muy caros, pero mientras hagan caja…

Por favor, Buso, para una vez que intento emular a mis ídolos Kramer, Becerra y Gil, no venga Vd. y me desmonte el tenderete a las primeras de cambio.

Un saludo.

Kramer:

" The S&P 500 has so far in 2022 followed a path that looks similar to its trajectory in 2008."

Becerra:

" El dantesco escenario que Niño Becerra pronostica para bares y restaurantes a partir de otoño"

Gil:

“Cuando los inversores hablan de la bolsa suelen usar el S&P 500 como benchmark o índice de referencia, pero uno se pregunta hasta que punto el S&P 500 es una referencia …”

Niño Becerra es un apocalíptico que al final, claro, acertará. Tal vez los economistas de países musulmanes vean una expansión dónde nudoso vemos una apocalipsis.

En Europa no producimos ni europeos ya:

En Europa, cada mujer da a luz a 1,6 hijos en promedio. Sin embargo, este promedio oculta variaciones considerables de un país a otro. Las mujeres en España, con 1,26 hijos de media, se encuentran entre las menos fecundas de Europa, mientras que las de Francia, con 1,84 hijos, se encuentran en el extremo superior del espectro.

¿Por qué pensamos que nuestro carril es el más lento?

Porque lo es.

Una explicación más o menos científica puede encontrarse aquí:

https://eltamiz.com/2007/04/19/¿por-que-el-otro-carril-siempre-va-mas-rapido/