No sé que decirle, Francisco García Paramés, el gestor del único fondo que tengo en la “cartera”, el Cobas Internacional, lleva 30 años invirtiendo…

Matizo que no estoy afirmando ni que sea un estilo de inversión defectuoso ni mucho menos. Porque al final imagino que lo que más le importa a un gestor value es el análisis concreto de la empresa y su valoración, y eso nada o poco tiene que ver con lo que una escuela diga del funcionamiento de la economía. No creo que se le puedan achacar ni los éxitos ni los fracasos que el estilo o algunos fondos puedan o no tener, pero es algo que me genera curiosidad. Los resultados por ejemplo de Azvalor creo que han sido bastante buenos (más allá de lo que uno confie en general en la gestión activa y en su capacidad para batir al mercado de manera consistente), pero es que uno ve a Álvaro Lázaro decir cosas como que “si uno se lee la acción humana de Mises sabrá más economía que el 99% de economistas” y es bastante chocante, la verdad.

Creo que al final la inversión y el análisis económico son cosas muy distintas y que quizá uno puede tener mucho talento para mover dinero y al mismo tiempo sostener visiones erróneas del funcionamiento de la economía.

¿A qué visiones erróneas se refiere exactamente?

La escuela austríaca de economía argumenta que no existen los fallos de mercado (o más que no existan, que si se dan son causados siempre por la intervención estatal), por ejemplo. En cuanto al ciclo económico, aunque no lo conozco en detalle, creo que sostienen que los ciclos son explicados por burbujas generadas por los bancos centrales manipulando a la baja los tipos de interés y generando exceso de crédito que lleva a inversiones erróneas que acaban estallando y generando recesiones (que siempre serían por tanto, culpa del gobierno). Otros austríacos patrios famosos como Huerta de Soto defienden directamente economías con patrón oro y coeficientes de caja del 100%…

En general, si uno mantiene que el mercado no tiene fallas todo lo que se deriva de ahí es profundamente erróneo. Y más cuando tenemos toneladas de evidencia empírica al respecto.

De todos modos, tampoco es mi intención distorsionar el hilo con este tema que daría para un largo debate. Genuinamente tengo curiosidad porque precisamente son Paramés y Álvaro de Azvalor a quiénes más cercanos he visto a los postulados austríacos, y me genera curiosidad saber si de alguna manera se apoyan en ello a la hora de invertir (aunque sospecho que tiene muy poco espacio en el proceso).

Esto lo dice alguien que está pensando seriamente en entrar en Azvalor.

Saludos

Saludos cordiales, @Galton.

Pero en la realidad el mercado es muy ineficiente. Y si fuera eficiente sería indiferente porque en cada transacción tanto comprador como vendedor estiman que su decisión es la conveniente, la rentable.

Creo que AzValor va a tener un problema con esto de la transparencia. Su objetivo es claro, quieren evitar que se cuestione su trabajo y afloren sus errores. Aparte de una parte de protección de su “propiedad intelectual”

El problema lo tendrán cuando los resultados sean malos y después de 8 meses te hagan una carta tan escueta como están haciendo… veremos si ahí hay fuga de inversores qué hacen.

Aún recuerdo la conferencia de de Bestinver en el 2008 o la de AzValor en 2020… te tranquilizan o te animan a comprar. La información es necesaria.

Imagino que cuando vengan mal dadas aumentaran la transparencia temporalmente y arreglado… mientras tanto, debera realizarse un acto de fe en su buen hacer.

Por suerte, el VL no engaña, y ese (para quien lo necesite) se puede consultar cada dia ![]()

Saludos cordiales de nuevo, @Galton.

Le invito a consultar Azvalor vs Cobas - nº 6900 por Buso donde vengo a decir que atendiendo a los mismos parámetros compran y venden tanto sus éxitos como sus fracasos.

También le invito a visitar —ahora con más insistencia— el mensaje De Francisco Paramés a Terry Smith - nº 2779 por MAA de @MAA en el que se puede leer:

Mucha rentabilidad inicial [de Bestiver y su equipo formado por Fco. G.ª Paramés, Fernando Bernard y Álvaro Guzmán] fue realizada al mismo son que la renta variable MIDCAP Value.

Es decir, su éxito se pudo deber a estos puntos:

- Mantenerse en el sector más restable a largo plazo (pequeña y mediana cotización) durante un periodo de bonanza.

- No invertir en tecnológicas cuando estaban engordando hasta estallar una enorme burbuja.

Hace tiempo comenté en este hilo que probablemente el aspecto que más me hacía decantarme por un gestor y unos fondos determinados era la transparencia. Esto sigue siendo así hoy, más aún si cabe, y tengo la impresión de que más foreros e inversores particulares piensan parecido hoy que los que lo pensaban cuando lo dije por primera vez.

También comenté hace tiempo que, transparentes o no, los gestores de Azvalor, y en particular Álvaro Guzmán, gozan de una popularidad me atrevo a decir que sin igual en el gremio de gestores activos patrios. Quizá tenga que ver con su labor formativa y de apoyo a otros gestores cuando estos lanzaron sus proyectos personales, como se me dijo entonces. Es decir, quizá hay efectivamente una devolución de favores en todo esto. Sin embargo yo creo que haya algo más que un mero guiño de este tipo. Creo que hay verdadera admiración al trabajo de los gestores de Azvalor, pues he oído hablar bondades de ellos como no lo he oído de otros a gestores reconocidos como Javier Ruíz (Horos), Alex Estebaranz (True Value), Gabriel Castro (Sigma) y algunos más.

Discrepo. Había por ahí una frase que decía “las razones que pueda tener alguien para vender son variadas, pero para comprar solo una: creer que va a aumentar su valor en el futuro”

Saludos cordiales

Tiene razón. Entonces, mi frase debe contener dos palabrasa menos:

Y si fuera eficiente sería indiferente porque en cada transacción tanto comprador como vendedor estiman que su decisión es la conveniente.

Y que se esté dispuesto a vender por motivos diferentes a aumentar la riqueza propia hace que el mercado sea aún menos eficiente y más caprichoso.

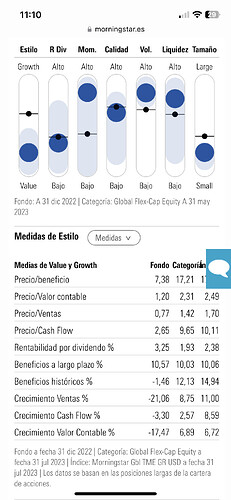

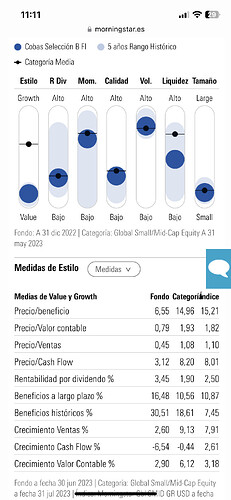

Esta es la situación de AzValor Internacional y Cobas Selección. Ojo que los datos de AzValor son a finales de 2022…

Da la sensación de que pueden pasar cosas buenas con Cobas… veremos….

Claro. El único problema es que lleva ya mucho tiempo dando esa sensación, y no llega😅

Ojito en cíclicas (minas, etc) que precisamente PER bajo puede ser síntoma de recalentamiento por el ciclo del capital.

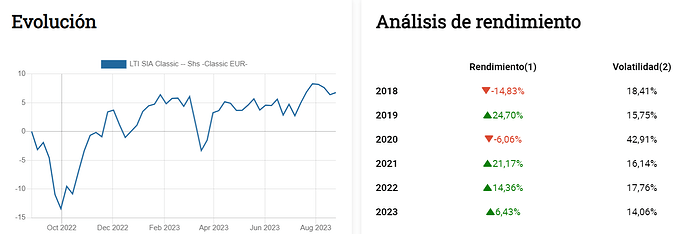

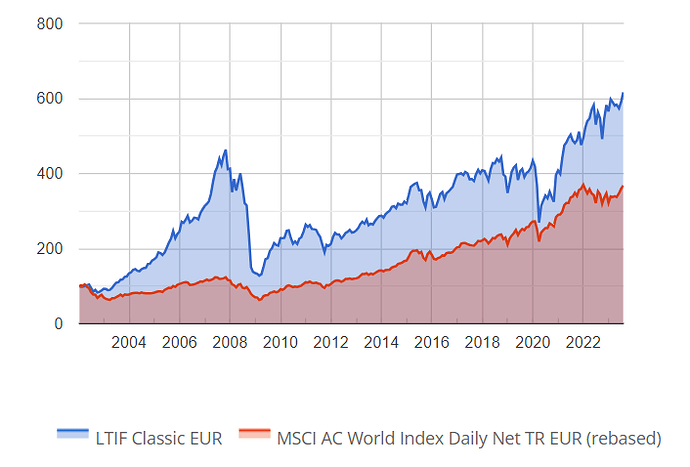

Le pongo un ejemplo: Long Term Investement Fund. Ni tan mal los últimos años:

Mire el castañazo de 2.008, cuando iba cargado de minas en pico de ciclo:

Justo antes de ello apuesto a que los inversores estaban bien contentos, viendo el fondo barato, después de la subida, prácticamente vertical.

Al final, creo que hay un aspecto primordial en los fondos, mirarlos cuando nadie los quiere y reducir cuando están en boca de todo inversor.

Fíjese que yo lo había entendido como un chiste.

Es que Vd. está muy sensible con el value patrio😛

Muy interesante lo que expone.

Me gustaría saber qué quiere decir exactamente con que el fondo LTIF en el 2008 estaba barato?

Porque con esa subida vertiginosa entiendo que el PER estaría alto, al menos no sería muy bajo a menos que sus beneficios subiesen aún más vertiginosamente que su capitalización. Sería interesante saber el PER en ese instante…

El peligro que veo es que la subida de AzValor haya sido el viento de cola propiciado por la guerra y la energía. Veremos si es sostenible en el tiempo.

En cuanto a Cobas, aún no ha demostrado nada, excepto Golar y poco más.

Imagine que la plata sube un 1000 % y que una mina X productora de plata empieza a ganar dinero por castigo.

La relación precio/beneficio disminuiría, ya que el denominador aumentaría considerablemente.

Pero el año que viene la plata cae a los infiernos y dejamos de ganar dinero. De pronto el PER aumentaría considerablemente.

La verdad es que la llamada Escuela Austriaca de Economía es una pamema.

pamema

3. f. coloq. Hecho o dicho fútil y de poca entidad, a que se ha querido dar importancia.

En el ámbito académico hay muy poca gente interesada en el asunto. Y no estaríamos hablando del mismo si no fuera por Francisco García Paramés.

Recomiendo la lectura de los dos artículos de este blog sobre dicha Escuela:

Conozco esos artículos de Ferreira, también los ha publicado en Nadaesgratis. No lo mencioné en su momento, pero sí, probablemente el primer punto a mencionar y lo que la desacredita, más que sus conclusiones, son sus métodos.

Saludos