Pues sí, es cierto . A 183€ de VL es deprimente y un absoluto " Fracaso " …

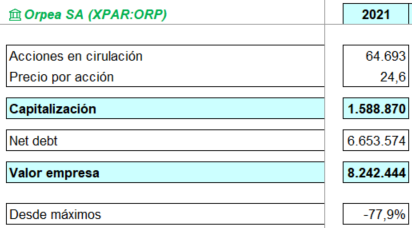

Vaya castañazo que se ha pegado la competidora de KOS, Orpea:

-78% desde máximos.

A lo mejor ahora con las multas que la van a caer y demás, es momento de pegarla un vistazo por el pesimismo que hay.

Así a ojo considerando la deuda tenemos unos 8.242 millones, por lo que estaríamos pagando 8 veces EBITDA.

Miren que ha caído, pero para el nubarrón que tiene encima, sigue estando fuera de precio la jodía.

Lo que no sé es cómo llegó a capitalizar tanto.

Aunque en realidad, por la cantidad de deuda que tiene, el valor real ha caído un 50% y no un 78%.

Las maravillas del apalancamiento, que funciona muy bien tanto para el norte, como para el sur. ![]()

Por otra parte, un –9 % tampoco es hundirse. Imaginen la noticia, un tipo de 1,80 de hunde en un hoyo de 16 cm de profundidad.

Y, efectivamente..

![]()

![]()

![]()

En el hilo de rankia de AzValor no lo ven como usted. Hace 1 mes creían que se iban a 300 de VL a corto plazo y ahora ya están rezando para que no se entre en recesión o hayan rotado a otro tipo de valores.

Ni tanto no tan calvo. Acabo de compartir este opinión con @Caviar:

Como Vd. dice tantas veces, si se confía en el gestor entonces se delega y se desentiende uno.

A mí me da la impresión de que los gestores de azValor asumen más riesgos y, por lo tanto, la evolución del valor liquidativo es más violenta y lleva más inercia tanto hacia arriba como hacia abajo. No se debe estar eufórico en los buenos momentos y aterrado en los manos.

Esto es en mi opinión lo que hacen exactamente AZ, Cobas y la practica totalidad de los autodenominados “gestores value” patrios. Más allá de las etiquetas que queramos ponerles lo que hacen siempre es comprar una cartera (en unos casos mejor y en otros peor diversificada) de muchísimo riesgo.

Luego pues ya es cuestión de cada uno el valorar que riesgos está dispuesto a asumir, lo que se fía de tal o cual gestor de cara a gestionarlos o incluso el valorar si el asumir un mayor riesgo implica una mayor rentabilidad. Esto ultimo casi parece una frase sacada de una película de Spiderman ![]() .

.

No en toda la cartera, pero sí en una gran parte.

Sólo hay que ver la volatilidad que tienen los fondos. El que entra pensando que van a batir al mercado y que encima se van a mover menos…

La cartera al completo no la tengo mirada así que seguramente tienen algo mas estable para compensar pero si uno mira las 10 primeras posiciones de Cobas o AZ y lo menos que se puede decir es que les va la marcha. ![]()

A mí me da la impresión de que azValor asume más riesgos que muchas veces, desde que en sus inicios compraron Antofagasta y otras mineras que nadie quería, han sido premiados con grandes rentabilidades y que Cobas ha cometido más errores. Curiosamente, confío más en Cobas que en azValor.

Por asumir un riesgo quiero decir comprar algo más volátil que incluso bien valorado el mercado podría ser muy reticente; por error, una mala valoración.

Pero solo es una impresión, si supiera valorar empresas me avisáis las comisiones y las compraría por mi cuenta.

@Camacho113, en mi pueblo (y en todos) decimos que Bo i barat discutiren fa molt de temps.

![]()

![]()

![]()

Joer. ¿Ya ha vuelto a la tristeza en mi amado fondo? Esto de las empresas ciclicas es para muy mucho valientes que decia M. Rajoy

Sí, le había entendido. Es que al final una cosa lleva a la otra y empresas muy cíclicas, con mucha deuda o en situaciones complicadas terminan por ser más volátiles y tener betas enormes. Volatilidad que siempre han “vendido” precisamente como oportunidad y no como riesgo.

Luego posiblemente dentro del conjunto de una cartera cambie la cosa (o no jeje).

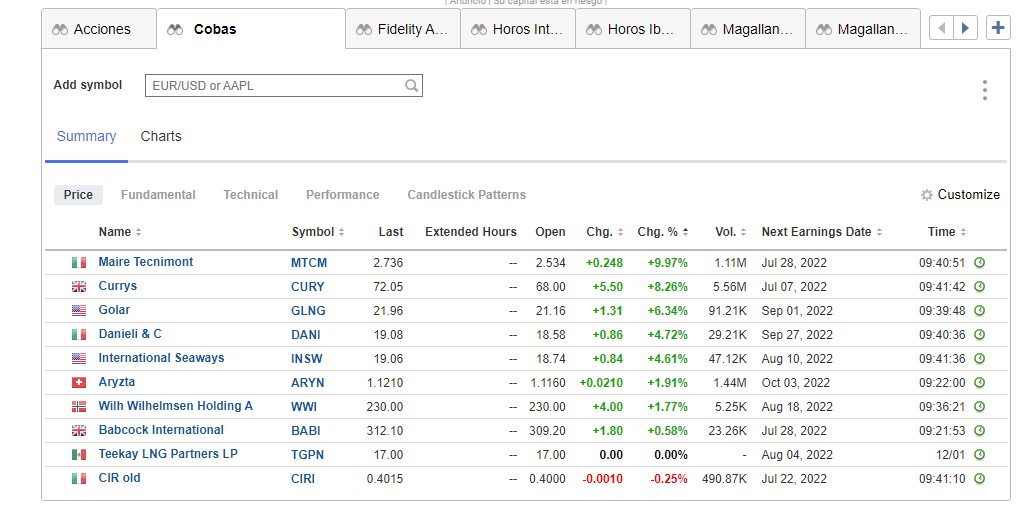

Aquí el ejemplo hoy:

Las volatilidades que estamos teniendo en el 2022 son dignas de pasar a la historia.

Ya sabe de mi debilidad por los truños.

El día que se dio el castañazo leí algo sobre la empresa, parece ser que el servicio que presta a sus clientes no es el correcto, por resumirlo de alguna forma, a raíz de un libro publicado por periodistas de investigación. La información la saqué de periódicos franceses pasados por el traductor de Google. El Gobierno anda preocupado con este asunto y se está investigando. La empresa ha dado sus correspondientes explicaciones señalando que todo es mentira y que se defenderá.

Volvió a tener otro batacazo cuando salió una nueva noticia en prensa en la que se señalaban ciertas irregularidades en el esquema accionarial de la compañía, parece ser que andan metidas un par de fundaciones con sede en Luxemburgo. Aquí la empresa dio sus correspondientes explicaciones que no llegué a entender muy bien, no lo achaco a mi ignorancia supina sino a defectos del traductor de Google. Pero no les entendí y eso que, cuando me pongo, más por machacar que por inteligencia, acabo entendiendo más o menos los asuntos.

El siguiente batacazo fue por una nueva denuncia sobre la escasa calidad de los menús ofertados en las residencias y, al mismo tiempo, como en esos “ahorros” volvían a aparecer las anteriores fundaciones luxemburguesas. Nuevamente un desmentido, que se ha despedido al director financiero y que se ejercitarán acciones legales.

Finalmente, hace muy poco, creo que no más allá de las últimas dos semanas, perdonen mi escasa memoria, quizás aún lo encuentren en la hemeroteca, en El Confidencial salía un artículo recomendándola, dando ciertos números y mostrándose el autor del comentario muy optimista con el devenir de la empresa. Le deseo mucho éxito, no por la inversión sino por los ancianos que viven en esas residencias, se habrá normalizado el servicio, si es que hay algo por normalizar.

He dejado de seguirla, no me gustan este tipo de asuntos, debe ser por la edad y coincido con Ud., no obstante el castañazo no parece especialmente barata y eso que ha tenido un par de días muy buenos en la cotización, pero sigue cerca de sus mínimos. Quizás si algún fondo master del universo sideral entra en ella y nos explica la tesis de inversión, me la vuelvo a mirar.

Los encontré!!!

En la última reunión anual de Cobas preguntaron a Chvedine al respecto.

Dijo que llevaban viendo durante años, por su inversión en Kos, que Orpea, comparada con el resto del sector, tenía menos empleados por cada cliente, menos costes por cada cliente, etc.

Siempre asumieron que directamente estaba mejor gestionada que todos los pares, pero parece que no era el único motivo.

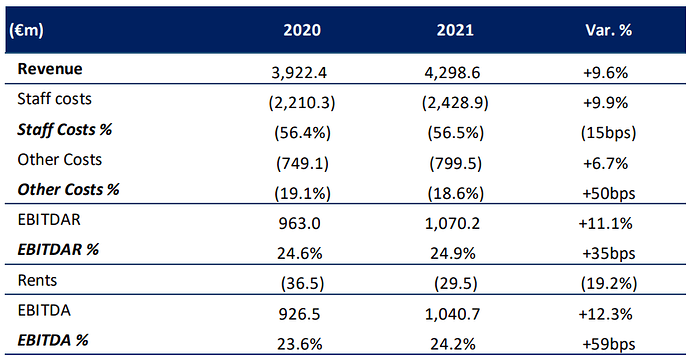

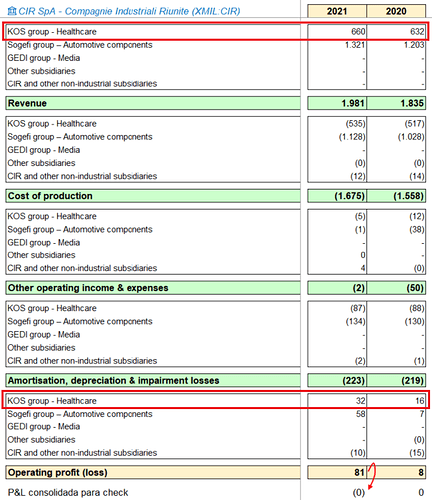

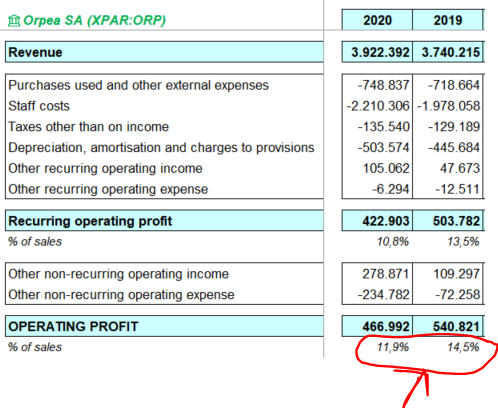

Así es, ha tenido siempre mejores márgenes. Mire aquí el EBIT de KOS:

Aproximadamente tienen como un 5% de margen sobre ventas.

Por el contrario, como puede ver en Orpea, tenían el doble.

Buenas tardes:

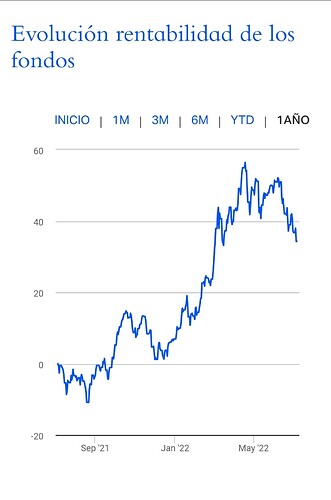

Sólo pasaba por aquí para recordarles que para que Cobas Internacional alcance las dos cifras de retorno anualizado (10%) en sus primeros 10 años de andadura, debería obtener un retorno anualizado del 24% en los próximos 5 años.

Y para que Cobas Internacional alcance el 5% de retorno anualizado en sus primeros 10 años de andadura, debería obtener un retorno anualizado del 13% en los próximos 5 años.

Nos vamos a poner las botas en el próximo lustro.

Disfrutemos lo invertido.

Nota: por cuestión de tiempo los cálculos son aproximativos, pero suficientemente precisos como para hacerse una idea.

Cobas ya ha estrenado pagina web nueva. a ver que tal resulta.

edito.

No me deja acceder