Desde mi punto de vista, el problema estriba en que el concepto de valor objetivo es demasiado etéreo. ¿Valor objetivo cuándo?

La verdad es que al VO no le encuentro mucho sentido si no se tiene en cuenta el factor tiempo, el mismo VO que a 5 años es maravilloso, es un desastre a 15 años…

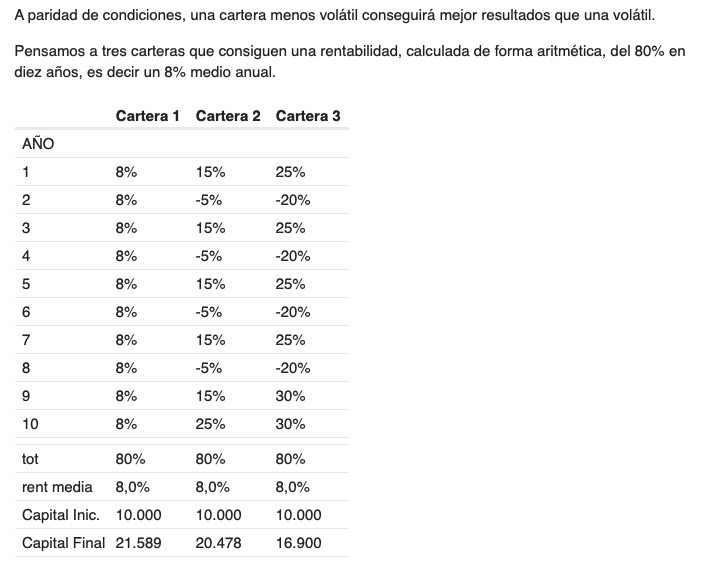

Me ocurre algo parecido con la famosa frase “la volatilidad es nuestra amiga”, será si se aprovecha adecuadamente… Adjunto una interesante comparativa que publicó Fabala en su post Volatilidad y sensación de Win – Win.

Entiendo que usted considera la hipótesis de una única aportación al inicio. En mi opinión, esto es algo ficticio para la mayoría de las personas, que van aportar recurrentemente al tran tran.

Le propongo que haga ese ejercicio con aportaciones mensuales/trimestrales de una cantidad X, a ver como sale el computo final, ya que me da la sensación de que el resultado sería bien distinto.

Saludos.

He de decir que el comentario de Cobas, sin que sirva de precedente, me ha gustado más que los anteriores, ya que tiene algo más de miga.

La verdad que la cartera me gusta bastante, y el Grandes Compañías me parece una muy buena opción para aquellos que les gusta cobas por el escaso patrimonio, menor rotación, menor comisión, etc, aunque tengan menor capacidad de exponerse a small caps.

Llámenme loco pero en estos tiempos de euforia, impresión a toda de dinero a toda pastilla, tecnología por las nubes, en fondos como Cobas o Magallanes me siento como en casa.

Resaltar que he podido ver lo zorro que es Iván Martín con Moeller Maersk o Arcelor Mittal. En el segundo caso, como saben algunos, trabajo en el sector de la construcción y el acero desde que anunció Ivan el aumento de peso hasta ser la primera posición ha dado un subidón de escándalo.

Ya les digo que muchas obras para clientes privados las reestudiamos por completo porque el acero ha subido una barbaridad. En los próximos meses se esperan bajadas…

Bueno esta opción es si uno está en fase de acumulación, pero si está en fase de reparto, si es bastante realista o incluso optimista, dado que en estos casos la volatilidad funciona en sentido inverso y obliga a sacar dinero (si fuera nuestra única opción) en condiciones muy negativas.

Vamos que no olviden que las ventajas del DCA se invierten cuando uno pasa de fase de acumulación a fase de retiradas.

Se de personas que no van a estar nunca en esa fase de retiradas dado que no llevarían bien ver menguar su cartera en vez de verla crecer pero claro ese tipo de personas no son las que piensan algún día utilitzar su cartera para disponer del capital disponible en ellas, al menos en parte.

Sí, entiendo que la tabla refleja la rentabilidad de una aportación inicial de 10.000€, y sí, para aprovechar la volatilidad hay que aportar recurrentemente.

Quizá habría que actualizar/completar la frase para que se ajuste más a la realidad:

“La volatilidad es nuestra amiga (siempre que aportemos al tran tran)”.

Un saludo,

Saludos cordiales.

Claro, para calcular la rentabilidad media no debe emplearse la media aritmética sino la geométrica de las tasa de variación.

La volatilidad sería ‘nuestra amiga’ si pudíeramos acertar cerca de mínimos.

Siguiendo el oremus de nuestros gestores, eso no puede saberse. No tienen la bola de cristal que les revele cuándo el mercado reconocerá tal valor ![]() .

.

Entiendo que esto puede parecer ciento volando. Efectivamente, como se ha comentado, realizar el valor en 3 años supone un retorno mucho más abultado que realizarlo en 10.

Yo pienso que podemos limitar el tiempo máximo. Por ejemplo, no tardarán 200 años; ni 100. Según Paramés el tiempo que el mercado tarda en reconocer el valor es tiempo en que la compañía va acumulando valor (“embalsando” valor, decía Paramés), de modo que cuando se produce ese reconocimiento la subida del precio es más abrupta.

Esto logro verlo en compañías que van realizando beneficios y flujos de caja libre visibles y sustanciosos. Una compañía que vale 10 y gana 2 al año, al cabo de un año valdrá 12. Al siguiente 14, etc. Si la cotización de mercado no cambia, el potencial de revalorización iría aumentando.

Donde me cuesta ver es en compañías que están patas arriba: Aryzta y demás. Ahí sí me parece más ciento volando.

Por último Paramés comentaba en una de sus últimas charlas que algunos de los directivos de las empresas de la cartera son conscientes de que el mercado no está reconociendo el valor, y que quizá podrían contemplar estrategias para hacerlo aflorar: spin-offs, recompra de acciones…

Buen apunte. Yo de hecho cuando llegue a la fase de reparto, o bien semireparto, en principio tengo pensado virar parcialmente a algo menos volátil.

También la certeza, que puede argüirse es prima hermana de la volatilidad, cobra relevancia en la fase de cosecha. Por ejemplo, ligarme un piso al que le saco un 7% neto, o para el caso un bono con cupón 5% más inflación, puede resultar preferible -o al menos a considerar en cartera- a una exposición 100% al fondo supervalue de turno.

Saludos cordiales.

Dudoso. Una empresa puede tener mucho potencial, pero cuanto más tiempo pase sin trasladarse al precio más incertidumbre acumulará porque puede haber sido desplazado por otro.

Especialmente, si entre tanto ocurre una crisis.

¿Que le parece si esperamos a superar el tema de la pandemia cuando se supere, dentro de 1, 2, 3, 4 ó 5 años, para hablar de VOs? Esto mismo les propondría a los gestores value. EMHO no tiene sentido publicar proyecciones de VOs mientras el mundo esté como está.

Creo que podríamos pasarnos una vida esperando si a cada convulsión dejáramos de pensar en el VO. Cuando no es una pandemia es una crisis financiera e inmobiliaria, o un hundimiento de valoraciones de empresas tecnológicas.

¿Y si nunca más volviéramos a la realidad como la conocíamos, y las pandemias y epidemias pasan a formar parte de nuestras vidas de un modo que muchos nunca previmos? Bill Gates advirtió hace años en varias charlas de que una de las grandes amenazas más ignoradas por la humanidad es la de los virus.

Podría argumentarse que ningún momento es “normal” como para mirar VO. En pos de la tranquilidad, desde luego, saldríamos ganando. Una preocupación menos que tener.

Saludos cordiales.

No quería darle la razón porque la situación actual es muy peliaguda, pero visto como le ha ido al growth en los tres últimos trimestres (y el los últimos doce años) parece que nunca se sabe ni se sabrá cuando un periodo va a ser favorable o desfavorable.

Yo no hablo ni del pasado ni del futuro, yo hablo de ahora mismo. Tengo dos amigos hosteleros arruinados que pensaban que el VO de sus negocios era X, pues bien, corrijo, pues mal, el VO de sus negocios con la pandemia es 0, osea CERRADOS .

Si, esa es la vida, yo tenía un amigo que era propietario de un videoclub hace años y en poco tiempo descubrió que no valía nada, y no ocurrió ninguna pandemia de por medio y eso ha pasado con muchos otros negocios a lo largo de la historia.

Si se considerase que algo sólo se puede valorar cuando no haya incertidumbre, la respuesta sería que nunca podría hacerse.

Yo me refiero a lo que expone el editorial de hoy de Cinco Dias:

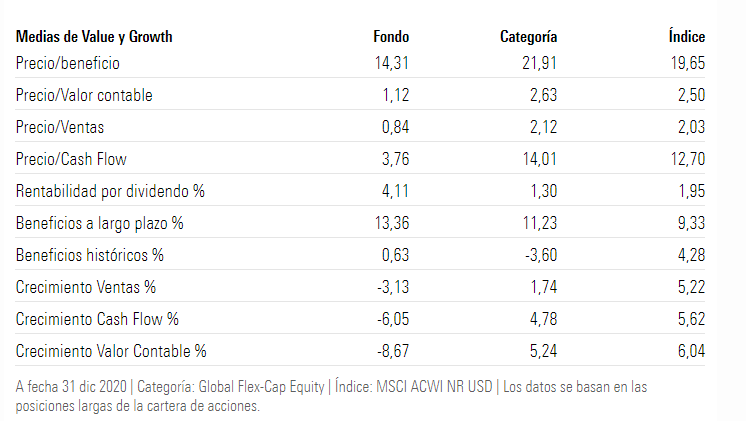

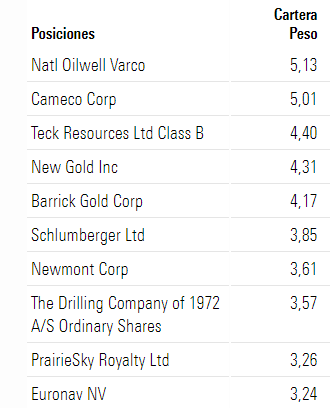

Ya está actualizada en Morningstar la cartera de AZ a 31-12-2020:

Relevante la diferencia en concentración en las ideas vs otros periodos.

Buenaventura sube un 15% mientras escribo. Qué pena que ya no la tengan en el top10. No sé si sigue en cartera siquiera. Si vendieron la posición entera diría que no hicieron ganancia con ella.