IFRS16 recoge los leasing. Básicamente recoge q te lleves a pv los futuros pagos de alquiler en el pasivo. Y en el activo tambien te los reconozcas un derecho de uso del activo. Este derecho de uso se amortizara como cualquier activo por la vida útil y en el pasivo se contabiliza como cualquier prestamo…por lo q el neto en el balance priori no tienen tanto impacto pero a lo largo de la vida las amortizaciones del derecho al uso y los pagos disminuyendo la deuda …al final pintan un escenario donde te das de alta un activo y un pasivo . Si tienen un componente de servicio la cosa se complica…

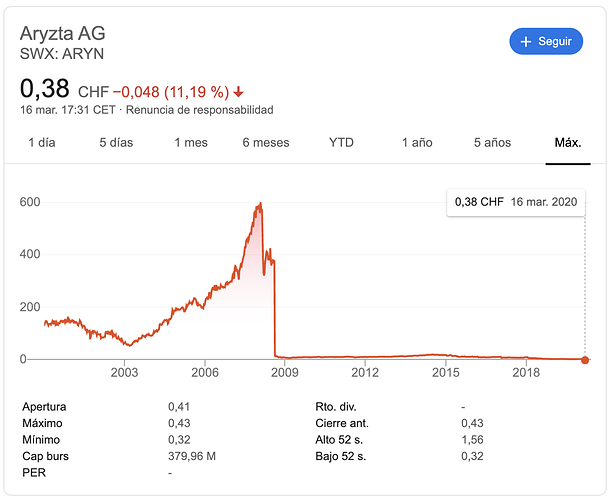

Aryzta a 0,36 CHF. No entiendo nada! Viaje al centro de la tierra.

Veremos de que presenten en 2 meses las ventas.

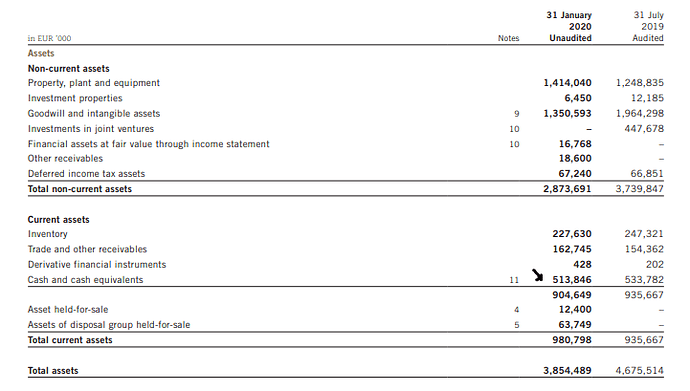

A ver si los 400 millones que tiene en la cuenta amortiguan el Covid

Efectivamente. No invierto directamente en acciones si no, le metería un pico ahora.

Creo que Paramés debería rectificar y reconocer que lo que hizo el CEO , al final, por muy doloroso que fuera en ese momento, parece que tenía más sentido que lo que él proponía. Claro que si te pilla invertido en un 10% de tu fondo y después de haber promediado un montón a la baja, no te gusta.

Sin duda la deuda era un problema serio en el momento que se solicitó la AK y el importe yo pienso que fue el correcto.

El precio al que se hizo ya es otro asunto.

Es lógico que ellos lucharan a la desesperada porque les iba a diluir su participación mucho y más al precio que salieron las acciones nuevas.

El error fundamental fue de peso a una compañía tan endeudada.

Afortunadamente ahora hay margen y caja para gastar por si el virus este se alarga y con una deuda razonable.

El único riesgo que veo es que salten los covenants que tiene a 3,5 veces ebitda si se deprime mucho el mismo por la caída en ventas por el COVID.

Al final la gente sigue comiendo pan e incluso más diría, pero clientes como Mcdonalds y los hoteles van a estar un tiempo sin comprar.

El CEO comentó el 10 de marzo que ya habían notado algo en el negocio que tenían en China y que no había sido muy significativo.

Veremos como acaba el asunto pero la capitalización bursátil de hoy ya es un sin sentido desde mi punto de vista.

Saludos cordiales.

¿Qué fueron las dos caídas verticales? ¿Un split?

No tengo ni idea, Buso

El día 24 de marzo Aryzta sacó comunicado acerca de que va a tener un deterioro en el año 2.020 por el virus.

https://ml-eu.globenewswire.com/Resource/Download/1a37c3f0-0008-4536-b547-b318dcab385f

Esperemos que la caja que afortunadamente han logrado gracias a la venta de picard les sirva para amortiguar el impacto en ventas.

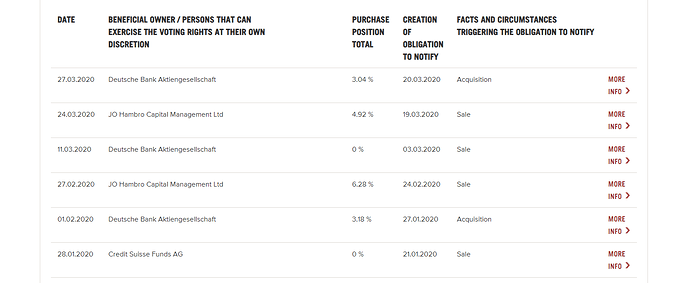

Por lo que he visto @agenjordi usted tiene algo menos de pan:

No sé si @CharlesLogan seguirá monitorizando la compañía, pero creo que la espera una larga travesía del desierto a nuestra querida Aryzta.

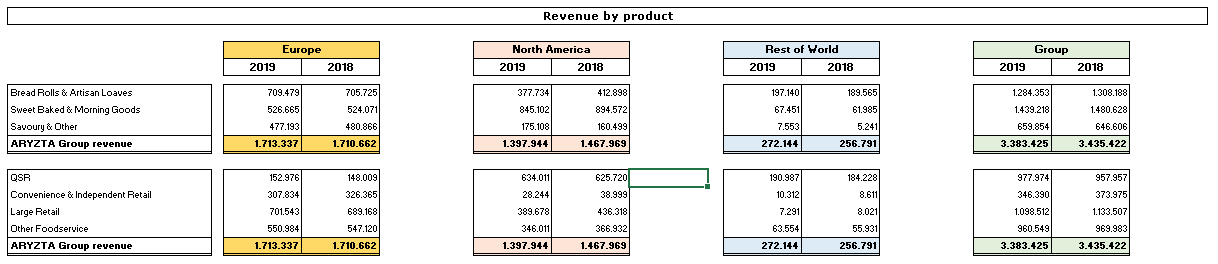

Llevo ya como 3 días pensando en un escenario para intentar proyectar el impacto que va a tener en las ventas por el Virus y me está costando bastante realizarlo por la diversidad de canales de distribución que tiene.

La parte de QSR creo que va a ser la que más afectada se va a ver sobre todo por el cierre permanente de sus principales clientes y dado que salvo excepciones contadas por el reparto a domicilio, todo el mercado de restaurantes está cerrado sin hacer ni una sola venta.

La siguiente sin lugar a dudas va a ser la que vende a hoteles ya que no alojan a absolutamente nadie ahora mismo por lo que no necesitarán pan ni bollería.

Luego ya es posible que en la parte de supermercados se vea menos afectada pero, teniendo en cuenta el confinamiento ¿quién va a comprar pasteles, napolitanas, cookies y demás?

Es posible que en panaderías siga manteniendo la cuota o venda algo más de pan en los supermercados, pero así a grandes rasgos teniendo en cuenta un parón de 3 meses creo que le va a impactar fácilmente en -500 millones de ventas.

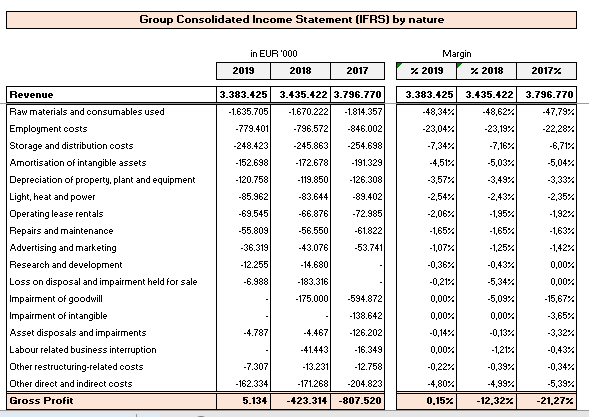

Analizando un poco su cuenta de resultados, es posible que bajo los escenarios de reducción de ventas de esos 500 millones, la empresa pase a tener un EBITDA de -20 millones y una pérdida total de la posición de tesorería que tenía a cierre del semestre.`

Muy difícil analizar en cada país qué ocurrirá con el pago de los salarios y si los arrendatarios le proporcionarán facilidades para retrasar o condonar alquileres etc…

Menos mal que han vendido Picard antes de que esto ocurriera y tienen bastante caja para amortiguar el golpe.

De lo que no me cabe duda, es que la deuda neta que estaba al fin baja en unos 800 millones va a volver a incrementar.

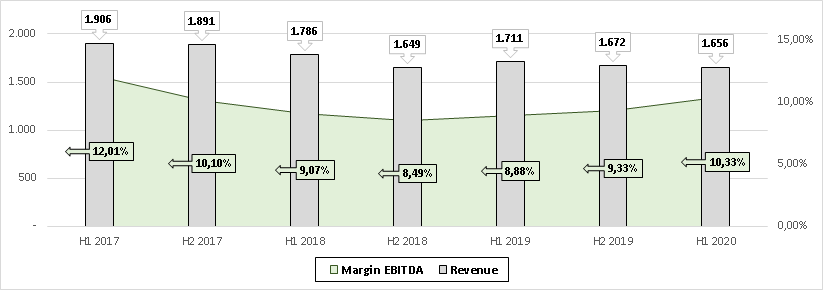

Una lástima la verdad porque estaba empezando a recuperar márgenes y a tener un FCF positivo.

Es posible que el “turnaround” en vez de ser hasta el año 2021 se acabe alargando al 2022 fácilmente.

Aún así el castañazo que la han metido a la acción capitalizando 300 M da a entender que el mercado piensa que va a necesitar una ampliación extra de capital porque de otra manera no es lógico que cotice a menos de una vez EBITDA.

Miren que es un negocio defensivo de la leche el de la alimentación, pero un cisne negro de estos a ver quién se lo esperaba.

Espero que el management haya frenado las inversiones en CAPEX y haya dado prioridad a la caja.

En la conference call cuando le preguntaron el día 10 de marzo únicamente hablaban del pequeño impacto de China y estaban algo reticentes a que su negocio se viera afectado por el COVID.

Veremos en mayo de que publiquen el 3er trimestre que tiene en cuenta hasta el 31/03/2020 el impacto que ha tenido para ver si se puede sacar alguna conclusión clara.

¿Puede explicar esto?

¿Por qué va a aumentar?¿Van acaso a endeudarse más de nuevo?

Van a tener con una probabilidad yo diría del 100% que solicitar mayor financiación al incurrir este año en pérdidas dado que van a tener un flujo de caja libre negativo debido a esto y tendrán que cubrir las necesidades del circulante.

Si a esto le añadimos que es posible que clientes suyos retrasen los pagos de las cuentas que tienen con ellos diría que es del 200% dicha probabilidad.

Donde más preocupación veo yo es en los covenants que tienen pactados de 3,5 veces EBITDA antes de IFRS.

Aunque es cierto que con los estímulos de los bancos centrales y las ayudas que están aplicando los Gobiernos a las empresas por la situación excepcional, están siendo flexibles ante esto los bancos por experiencias propias que estoy viendo y están ampliando el crédito si eres capaz de defender un forecast y un business plan decente.

Piense que si incurre en pérdidas a no ser que reduzca el CAPEX, pague más tarde a proveedores y/o a acreedores, la caja se ve reducida y por lo tanto se necesita financiación.

A ver, es posible que con los 500M que tiene de caja pueda hacer frente a estas circunstancias, pero siempre me gusta ponerme en lo peor por lo que pueda pasar.

¿Creen que merece la pena el esfuerzo y la incertidumbre de una empresa así? En los últimos días ha sido posible hacer compras de empresas muy sólidas como BRK o Inditex a precios muy atractivos. Es difícil que vaya mal a la larga y no habrá que romperse demasiado el coco pensando si hará falta otra ampliación, si se cumplirán los covenants, etc.

¿No nos complicamos demasiado la vida en ocasiones?

Llevo diciendo tiempo que yo la tesis de Aryzta nunca logré entenderla, y por ende no la compro.

Creo que se metieron en el fango con las dos piernas (alta deuda, fiándolo todo a un meteórico crecimiento futuro), y se empecinaron en salvar los muebles. Mientras la acción a 0,36 CHF.

La cuestión es que si a uno le gusta esto es casi más un reto intelectual que otra cosa.

He de decirle que para mí no supone esfuerzo alguno porque disfruto haciéndolo como un niño.

Al final, lleva razón en lo de complicarse demasiado la vida habiendo ahora otras cosas que empiezan a ser interesantes.

Sí que es cierto que aunque a Aryzta se la ha vendido como un chicharro es una compañía muy estable y con escalada de producción y distribución muy difícil de replicar que supone una inversión e inmovilización de recursos ponerla en marcha enorme. Además cuenta con una diversidad muy buena por zona geográfica y tipo de clientes.

El problema de todo han sido las adquisiciones quemando efectivo y pagando más de la cuenta que llevó a una situación a la compañía tremenda y la gracia de intentar crecer sin tratar bien a los clientes.

He de confesarle que a mis padres les he comprado unas pocas ITX a 21€ porque siempre han querido tenerlas y nunca les he dejado!

Aunque no tengo yo muy claro que no vaya a pasarlo mal el próximo año y tenga que endeudarse por primera vez.

Como usted dice, se evitará la ampliación de capital no como otras situaciones.

Al final, no sé si lo sabrá soy fondista y dedico una parte pequeña 9% de la cartera actualmente a situaciones especiales para darle vida a la cartera y que esto no se me haga aburrido siempre y cuando vea algo interesante con cierta “visibilidad” a futuro.

Demasiados errores del equipo de Cobas, sinceramente tiene mala pinta y es muy improbable que el coste de oportunidad tan grande generado se recupere alguna vez. Aguantaremos porque siempre hay una cierta esperanza, pero creo que es vana, y eso que estoy “concentrado”.

la verdad que cada vez que vuelva a tener la tentación de comprar un negociazo de estos me volveré a escuchar a Mr Terry Smith para que se me quiten las ganas…

Una empresa que cuando las cosas van bien lo hace mal porque sus costes son caros y que cuando flojea el panorama aun va peor por no tener a quien vender…

No sé, lo mejor es no estar mucho tiempo, quizá ninguno…

El tema con Aryzta esq hace dos años estaba a 8 y ahora mismo esta a su minimo historico: 0,2944

No se si es momento de hacer recarga de acciones, que piensa @camacho113

Aunque espero que baje a un mas a 0,25

Estimado LorenzoMorales,

Le invito a que se presente en el hilo correspondiente y a que lea las normas del foro, ya que entre otros aspectos solemos hablarnos de usted, una costumbre muy apreciada por los usuarios de +D.

Saludos y bienvenido al foro.