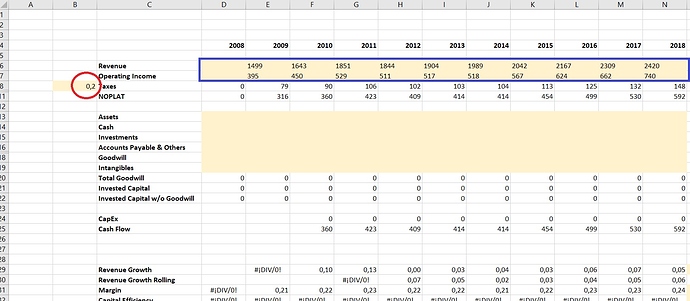

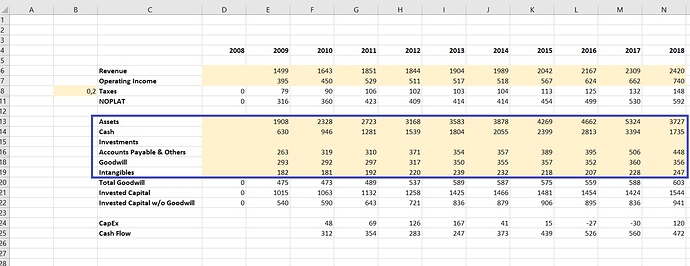

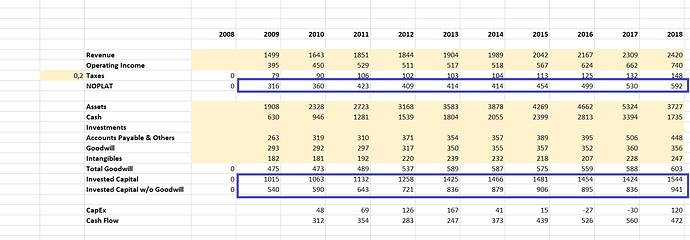

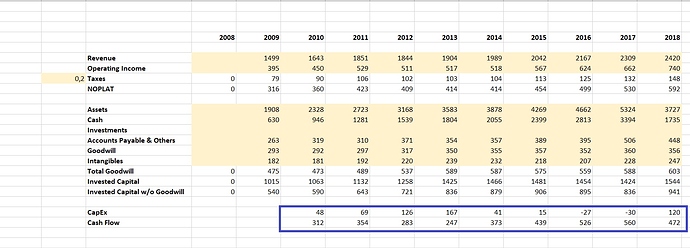

Voy a hablaros de una empresa que he estado estudiando. El análisis es fundamentalmente cualitativo. Es una empresa que presenta unos margenes altos, buenos retornos sobre el capital y es poco intensiva en capital. Además las stock options que reciben los directivos son bajas.

El negocio de Waters

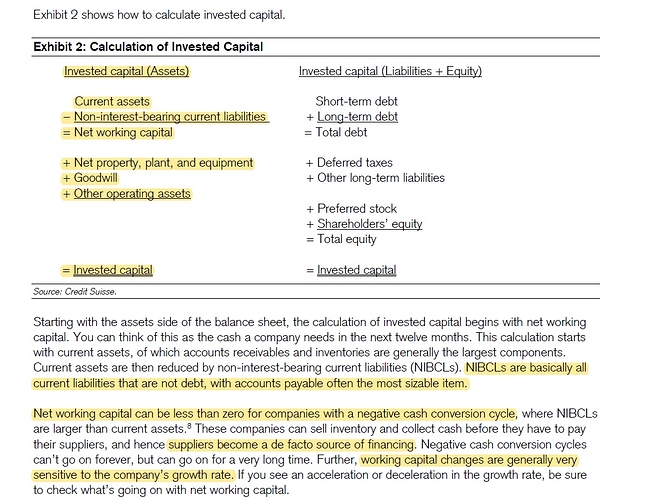

La actividad principal de Waters es la cromatografía. Es un método químico de separación de mezclas complejas cuyo objetivo es separar los distintos componentes. Tiene aplicación en todas las ramas de la ciencia.

La cromatografía líquida de alta resolución (HPLC, High Performance Liquid Chromatography) comenzó a desarrollarse en los años 1960, aumentando su importancia en las décadas siguientes, hasta convertirse en la técnica cromatográfica más empleada.

La compañía fue fundada en 1958. Waters desarrollo el primer aparato de uso comercial de HPLC, el ALC-100 en 1967.

En este video Lucía Guardiola explica cómo funciona un equipo de HPLC.

https://www.youtube.com/watch?v=qcuJpsWagE8

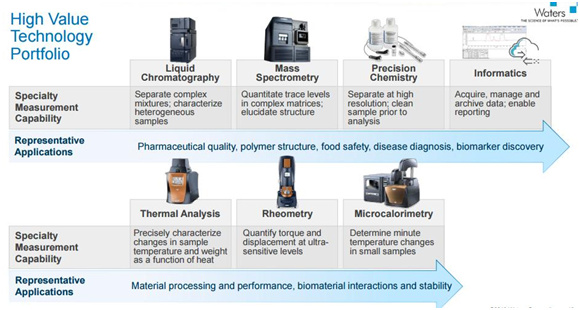

Las columnas es una de las partes consumibles de los aparatos de Hplc. La muesta pasa por la columna cromatográfica como se puede observar en el video.

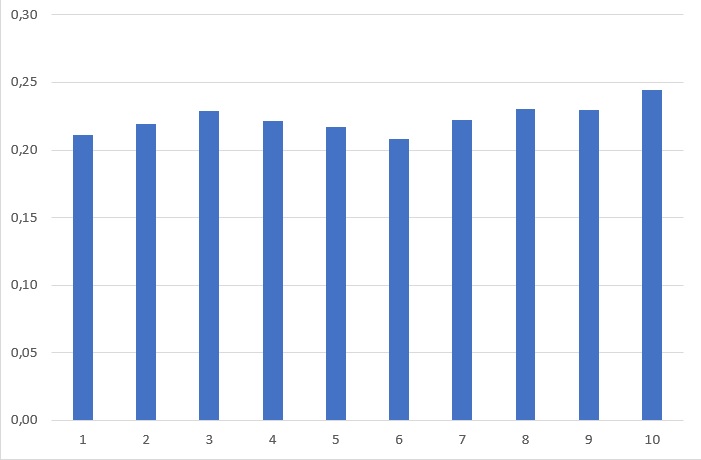

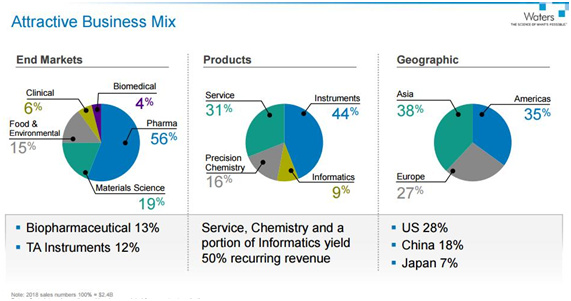

Los equipos de HPLC tienen un coste aproximado de unos 60.000 dólares. Cada columna cromatográfica tiene un coste de 500 dólares y estos equipos consumen una media de seis al año. Los equipos de HPLC tienen una vida útil de entre ocho y diez años. Gracias a estas características Waters tiene unos ingresos recurrentes muy significativos, aproximadamente del 50%.

El Mercado de HPLC está dominado por tres empresas. Waters (32,6% de cuota de mercado), Agilent Technologies (30,1% de cuota de mercado) y Shimadzu Corporation (20,3% de cuota de mercado)

La segunda actividad más importante de Waters es la espectrometría de masas (MS-Mass Spectrometry en inglés). La espectrometría de masas es una técnica de análisis que permite determinar la distribución de las moléculas de una sustancia en función de su masa. El espectrómetro de masas es un dispositivo que permite analizar con gran precisión la composición de diferentes elementos químicos e isótopos atómicos, separando los núcleos atómicos en función de su relación entre masa y carga. Puede utilizarse para identificar los diferentes elementos químicos que forman un compuesto, o para determinar el contenido isotópico de diferentes elementos en un mismo compuesto.

En este video de la universidad de Salamanca se explica la técnica con un equipo de Waters:

https://www.youtube.com/watch?v=Yivp1P7lCug

En tercer lugar Waters desarrolla equipos de TA o Thermal Analisys. Son usados para la el descubrimiento de nuevos materiales, que representa un 19% de la facturación de Waters. Esta división es llevada por una subsidiaria de Waters llamada TA. La técnica usada es la reometría.

Un reómetro es un instrumento de laboratorio que se usa para medir la forma en que fluyen un líquido, mezcla o suspensión bajo la acción de fuerzas externas.

En este video explican la técnica con un equipo de TA, filial de Waters:

https://www.youtube.com/watch?v=N2So3sa2HjI

Como resumen de las actividades de la empresa les dejo estos dos cuadros:

Fortalezas

Los productos de Waters son vendidos fundamentalmente dentro del sector farmacéutico. Los equipos de cromatografía son esenciales para descubrimiento de nuevos medicamentos. Estos equipos también son usados en otras ramas como la industria alimentaria o el descubrimiento y testeo de nuevos materiales.

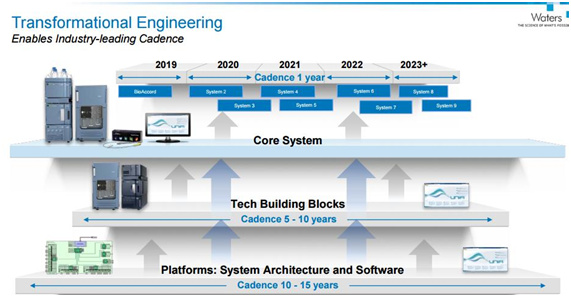

Los equipos de Waters tiene todo integrado (Hardware y Software). Esto le permite ser el líder en cadencia industrial dentro de su sector. La renovación de los sistemas HPLC de Waters tienen una cadencia de un año.

Tendencias del mercado

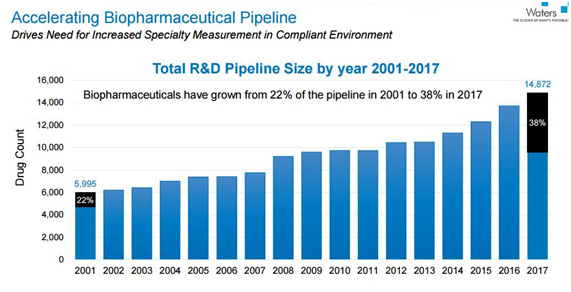

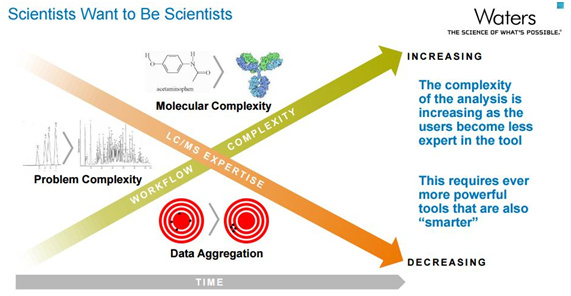

El desarrollo de la biotecnología ha llevado a un incremento del número de tests analíticos. Según Waters para el desarrollo de cada nueva biomolecula se necesitan más de 1000 Liquid chromatography–mass spectrometry ( LC-MS ).

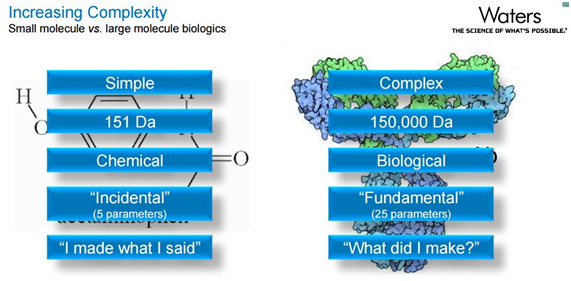

La complejidad de las moléculas que se investigan es muy superior. Las móleculas en la industria farmacéutica tradicional tienen un tamaño medio de 151 Daltons a las actuales que desarrollan las empresas biotecnológicas de 150.000 Daltons.

El gasto en I+D de la biotecnología dentro del sector farmacéutico ha pasado de representar el 22% al 38% del gasto total.

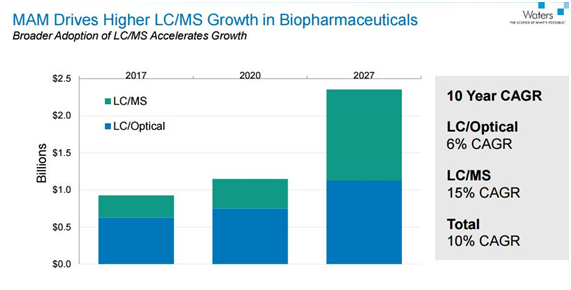

Las previsiones que maneja Waters son de un incremento notable en la demanda de los equipos de LC/MC dentro del sector farmacéutico.

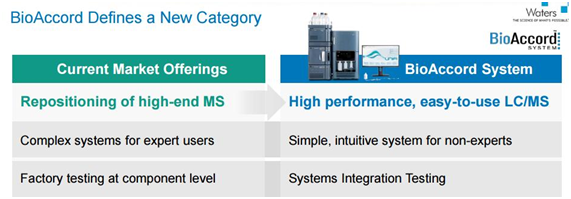

Ante este escenario Waters está intentando simplificar sus equipos para que los puedan utilizar trabajadores menos expertos en este tipo de técnicas. Cada día se van a necesitar más ensayos de LC-MC, con lo cual los equipos deben ser fáciles de utilizar por parte de todos los empleados de una determinada empresa. Los nuevos sistemas desarrollados por Waters tienen el nombre de BioAccord System.

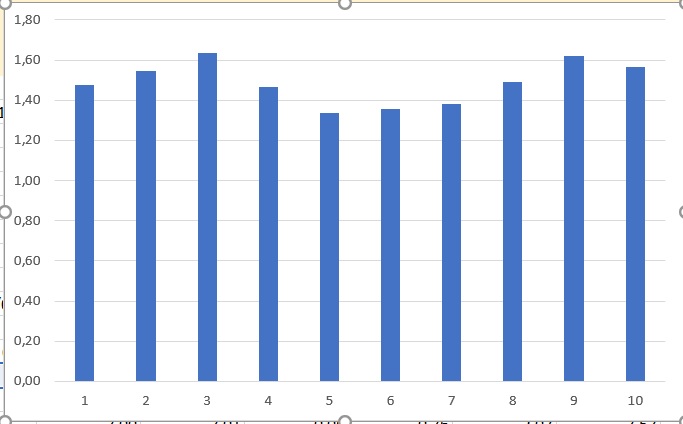

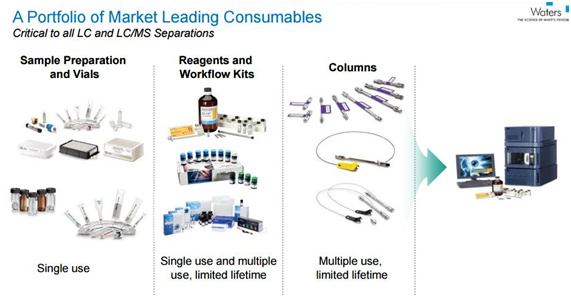

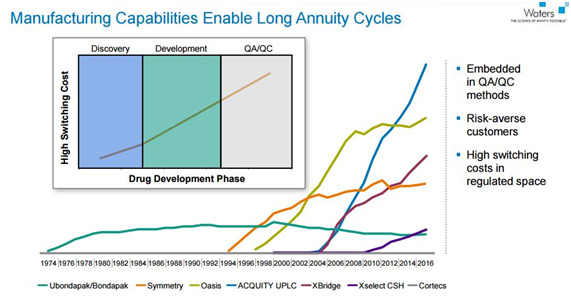

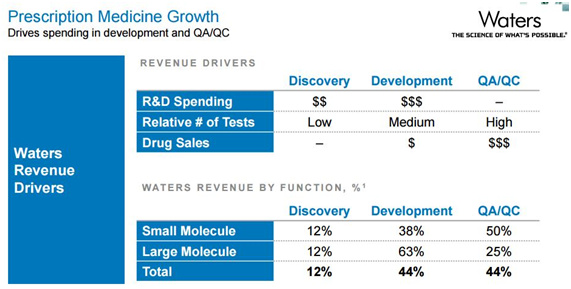

El desarrollo de un fármaco tiene tres fases: descubrimiento, desarrollo y realización de test de calidad (Quality Analysis). A medida que se va avanzando en el desarrollo del fármaco los costes de cambio son mayores. Este gráfico expone los diferentes equipos que ha desarrollado Waters a lo largo de las últimas décadas y como los costes de cambio se han ido incrementando.

La mayor parte de las ventas de Waters está concentrada en la fase de Desarrollo y realización de test de calidad y de control.

Materiales

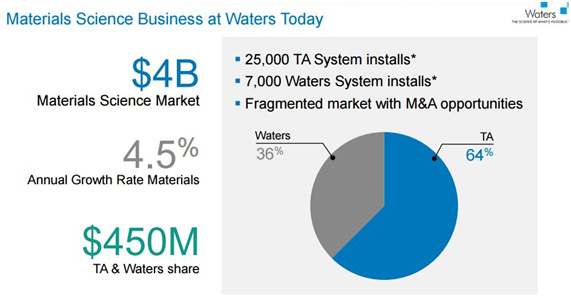

El negocio de Waters centrado en los materiales no es el más importante de Waters. Solo representa el 19% de la facturación de la empresa. Sin embargo, es interesante ver algunas de las ventajas competitivas de Waters en esta industria.

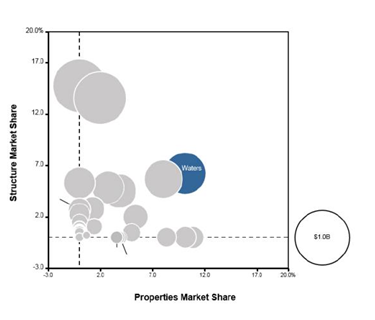

El mercado de la ciencia de los materiales está bastante fragmentado. El 64% del negocio en esta industria es dirigido por la subsidaria TA y el 36% por Waters.

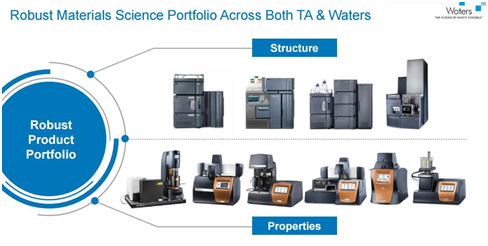

El descubrimiento de materiales tiene dos fases. Definir la estructura del material (se hace con técnicas de cromatografía y MS) e investigar las propiedades de los materiales (se hace con Thermal Analysis y Rheology)

Waters logra satisfacer ambas fases al contrario que varios de sus competidores, abarcando tanto la estructura de los materiales como la investigación de sus propiedades

Un par de apuntes finales

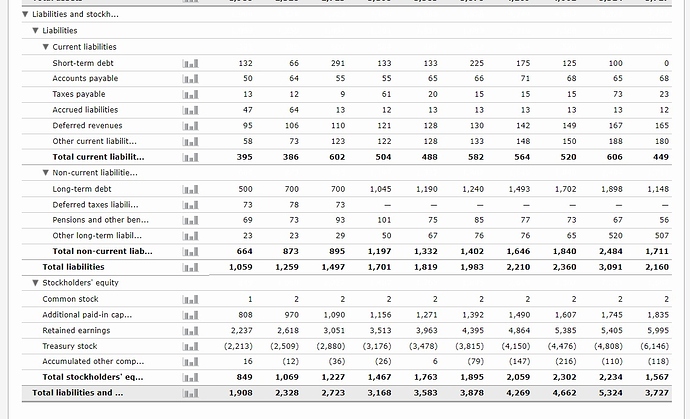

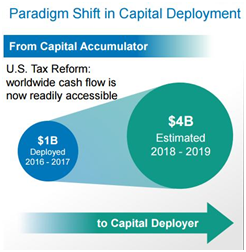

Waters está incrementando mucho la recompra de acciones. La razón principal es la reforma que realizó Trump. En este momento se puede repatriar gran parte de la caja generada en el extranjero sin prácticamente pagar impuestos en Estados Unidos. Waters ha decidido usar todo este flujo de capital para hacer recompras de acciones bastante significativas. El crecimiento de Waters es fundamentalmente orgánico. Me parece bien que Waters use ese dinero para retribuir a los accionistas en vez de lanzarse a hacer adquisiciones de otras empresas sin demasiado sentido.

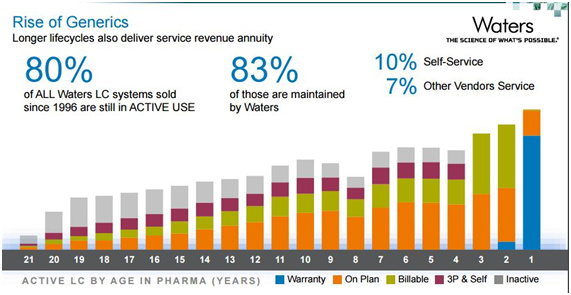

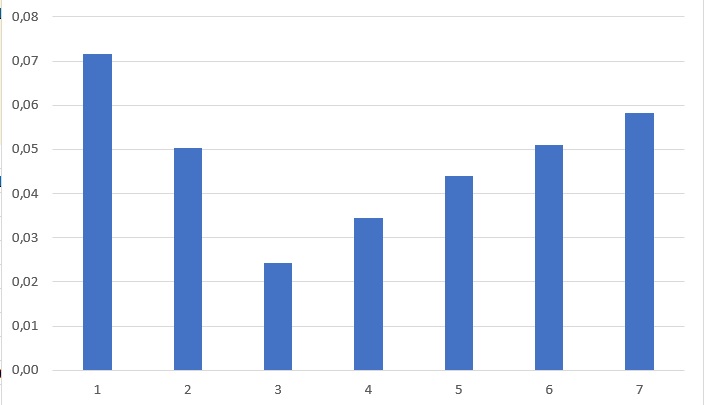

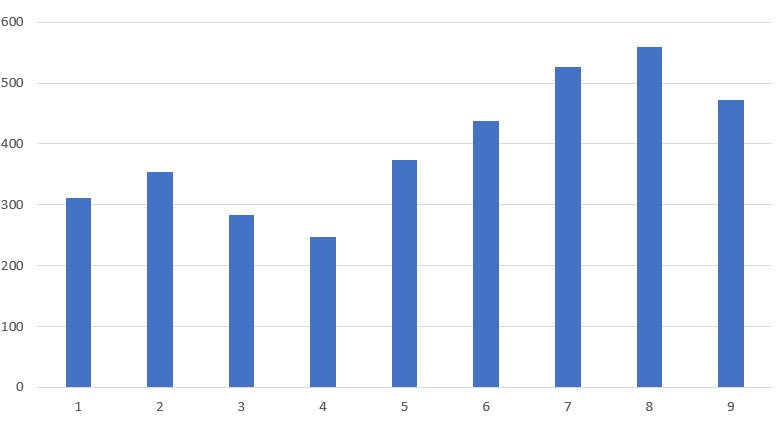

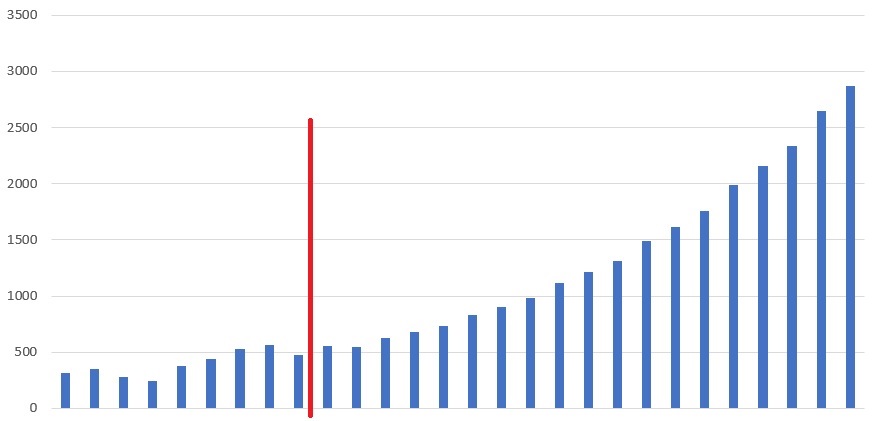

Por último, les voy a dejar un último gráfico donde se muestra la evolución en los ingresos por mantenimiento de los equipos de Waters. El 80% de los equipos vendidos por Waters desde 1996 continúan todavía en uso. El 83% de esos equipos son mantenidos por Waters. Un 10% los mantienen de forma propia los clientes y en un 7% el mantenimiento es hecho por otros vendedores. Los ingresos recurrentes son una de las grandes fortalezas de esta empresa.