Buenas tardes a todos los +Dividenders.

Llevo ya tiempo intentando buscar una empresa del sector “Consumer Staples” que no esté su precio por las nubes y lo cierto es, que me está costando bastante encontrar algo que ofrezca una rentabilidad/riesgo aceptable, sin tener que pagar una prima por la visibilidad y estabilidad de los flujos de caja futuros.

Indagando por las conocidas por todos, me encontré por ejemplo a Danone y aunque estaba a un precio interesante, no entré por la retención que hacen al dividendo del 30%:

El caso Danone, el precio que pagas siempre importa

Otros más inteligentes que un servidor como @EloySnowball , se aprovecharon de esos precios de entrada y gozan ya de una rentabilidad aceptable desde la compra:

Danone - Tesis de Inversión

Sin llegar a profundizar demasiado en el análisis aún, me ha parecido que puede ser interesante echar un ojo a KHC con el fin de entre todos, intentar sacar la conclusión de si es buen momento para hacerse socio de la compañía, o no.

Vamos a empezar con su historia para conocer un poco más a KHC:

The Kraft Heinz Company es el nombre de la sociedad resultante de la fusión proyectada por la compañía multinacional Kraft Foods y el gigante de las salsas Heinz.

Anteriormente a esta fusión, teníamos por un lado a Kraft Foods y por otro lado a Heinz.

-Kraft Foods: fue adquirida en el año 1988 por Philip Morris, la actual Altria hasta que en el año 2007, se realizó el Spin Off (La escisión de la compañía de su matriz).

En 2012 Kraft Foods Inc. fue dividida en dos compañías individuales, Kraft Foods Group y Mondelēz International Inc. La compañía de snack, Mondelēz International es reconocida legalmente como la sucesora de Kraft, mientras que la compañía de comestibles fue nombrada Kraft Foods Group.

-Heinz: es una compañía estadounidense agroalimentaria conocida también simplemente como “Heinz”, famosa por su lema “57 variedades” de salsa. Es filial de Kraft Heinz; produce salsas de todo tipo, entre las que destaca la salsa 57, más conocida como kétchup. Heinz también comercializa condimentos, pastas, sopas enlatadas, ensaladas, platos preparados, zumos (jugos) y alimentos para niños.

Por lo que después de toda esta historia, nos queda el conjunto de Kraft (Sin Mondelez) + Heinz desde julio de 2015 que es cuando fue la fusión formando “The Kraft Heinz Company”.

La fusión fue apoyada por sus respectivos socios referentes, 3G Capital y Berkshire Hathaway.

La nueva sociedad invirtió US$ 10 000 millones en el negocio, valorándose la nueva Kraft Heinz Company en cerca de US$ 46 000 millones. Kraft Heinz Company, una vez fusionada, se compone de 13 marcas diferentes.

Después de esta breve historia, vamos a ver las marcas más famosas que tiene esta empresa:

Pero, no todo lo que reluce es oro.

A pesar de que ahora no se escuche mucho hablar de esta empresa por la evolución bursátil tan mala que ha tenido los últimos años (-57% desde la fusión en 2015) y por los problemas empresariales por los que está atravesando, anteriormente a esto empezaron a leerse por todos los lados únicamente las bondades de este conglomerado cuando el señor Buffett entró en la compañía.

Que si el poder de marca, la capacidad de subir precio, el retorno de los activos intangibles…

Todo esto merecía que una empresa con crecimientos a largo plazo del 4% al 6% debidos a su madurez y su tamaño ya considerable, cotizase a una valoración más que exigente para dichos crecimientos.

Si se fijan de hecho, el precio de la acción hasta el año 2017 seguía haciendo que cada vez la compañía estuviera más cara sin que sus fundamentales por aquel momento, mejorasen.

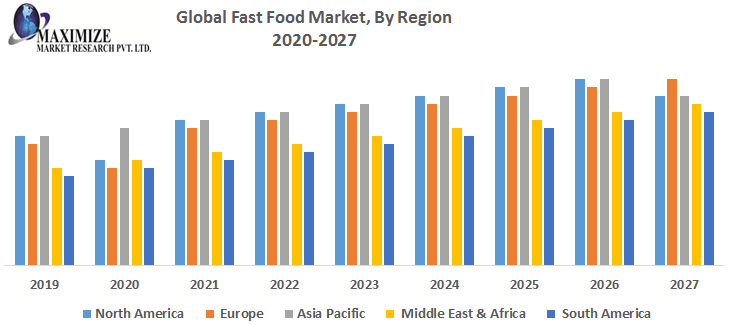

No fue la única empresa en subir debido a este hype, en el año 2016 en general hubo una fuerte subida de todas las “consumer staples” en general por la predictibilidad de sus flujos de caja futuros, la incertidumbre económica de esos momentos y la estabilidad de los flujos futuros mencionados.

Pueden ver esto también en el caso de Danone por el año 2016 y su valoración en bolsa, en el enlace que adjunté en la parte superior de este texto.

Hasta que empezaron a surgir los problemas:

Con la humildad que caracteriza a nuestro querido Buffett, dijo lo siguiente:

The problem, in Buffett’s mind, with the Kraft deal is simple. He overpaid.

As Buffett argued, you can turn any business into a bad deal by paying too much

Dicho todo esto, ¿Qué le pasó a la compañía realmente?

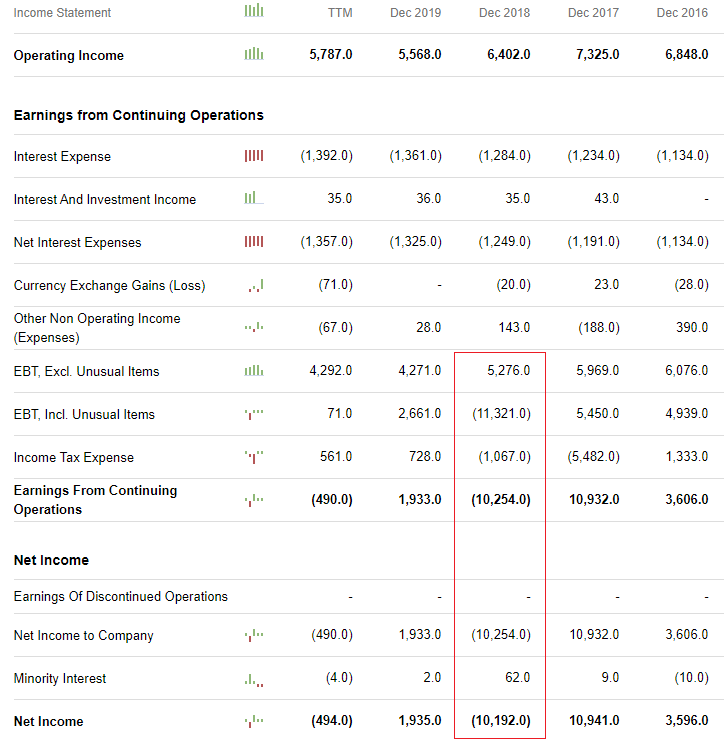

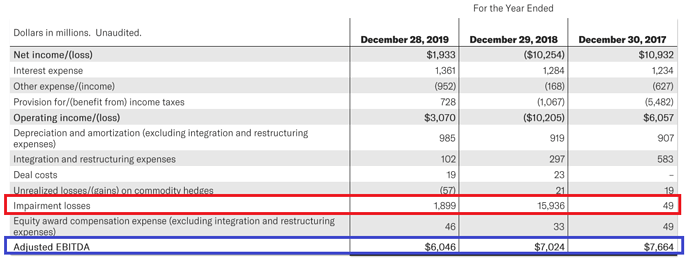

En febrero 2019, la compañía reveló que había recibido una citación de la Comisión de Bolsa y Valores cuatro meses antes relacionada con sus políticas contables y controles internos. Además, decepcionó a los inversores con la noticia de que recortó su dividendo en un 36% y realizó una deterioro de $ 15,4 mil millones en Kraft y Oscar Mayer, dos de sus marcas más importantes. También anunció ingresos y ganancias muy por debajo de las estimaciones de Wall Street.

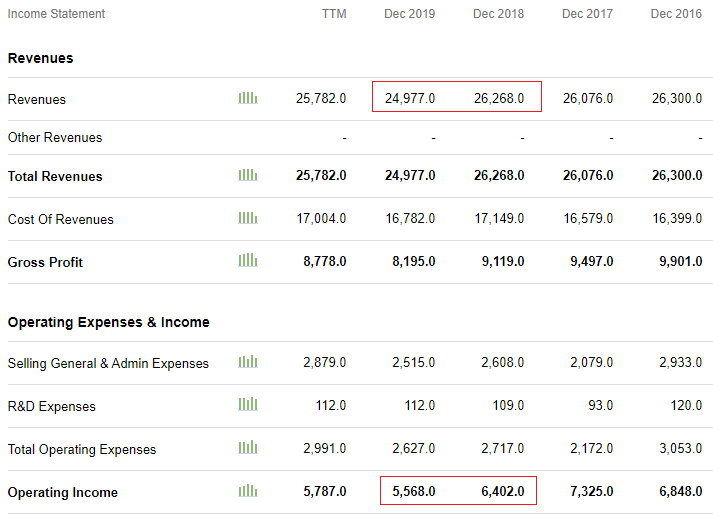

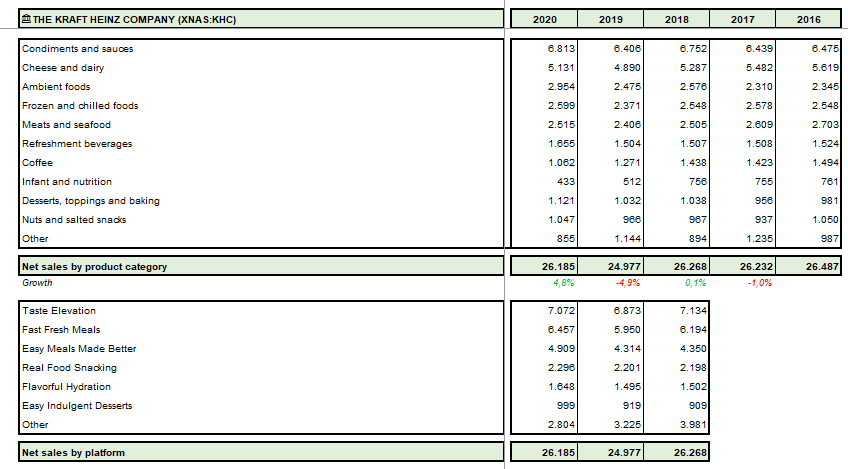

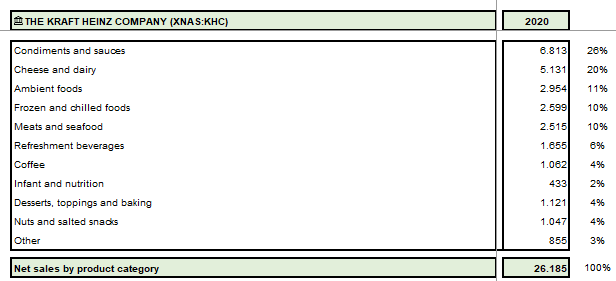

P&L:

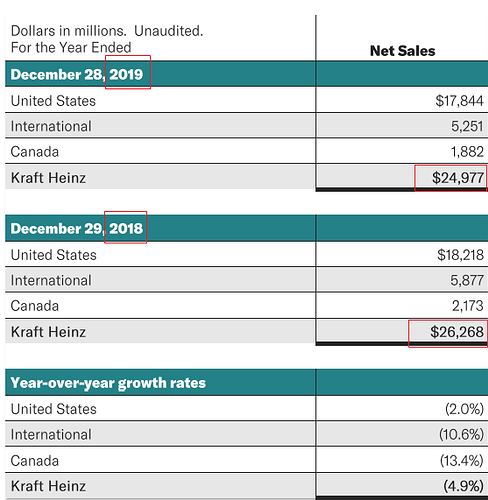

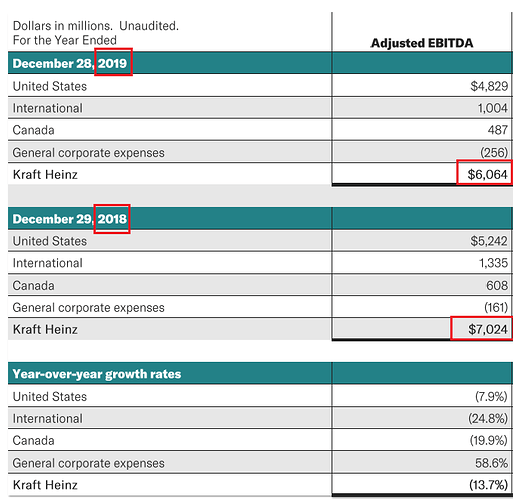

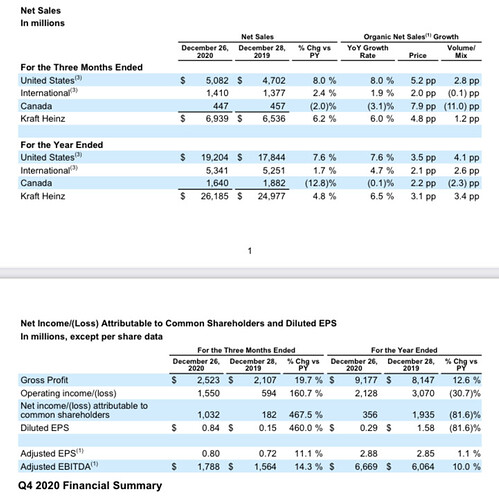

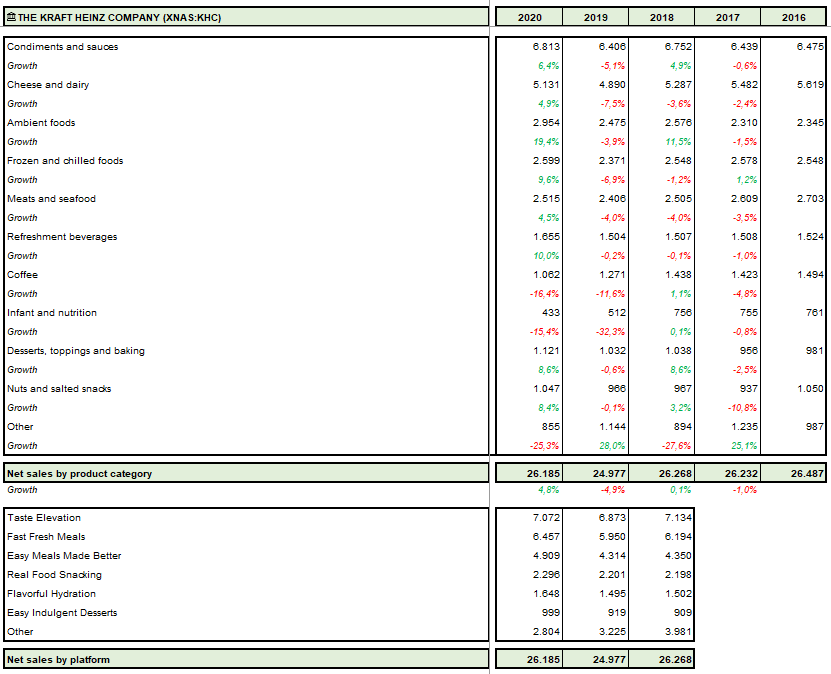

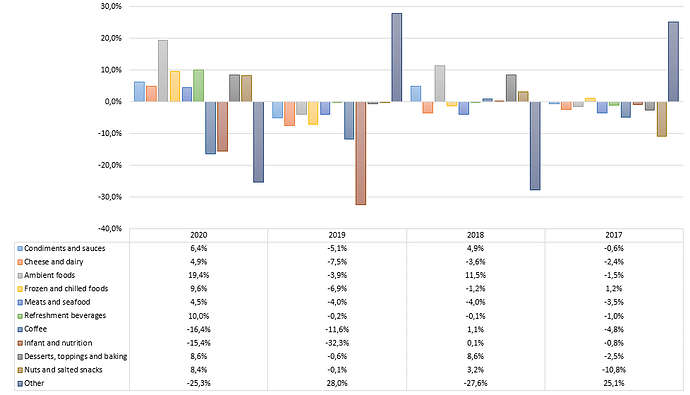

Caída en Ingresos y en Beneficio Operativo en el año 2019:

Como ven, la parte más afectada fue su negocio internacional.

Registro además del reconocimiento del deterioro en las marcas mencionadas en la parte superior:

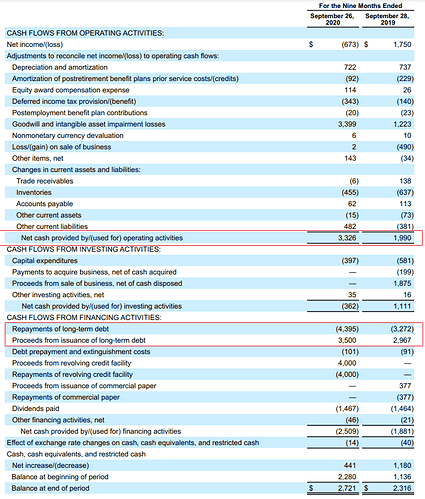

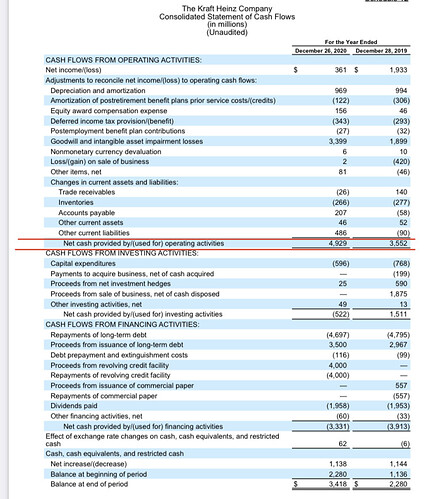

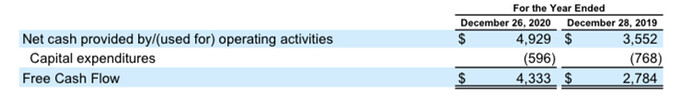

Flujos de caja operativos:

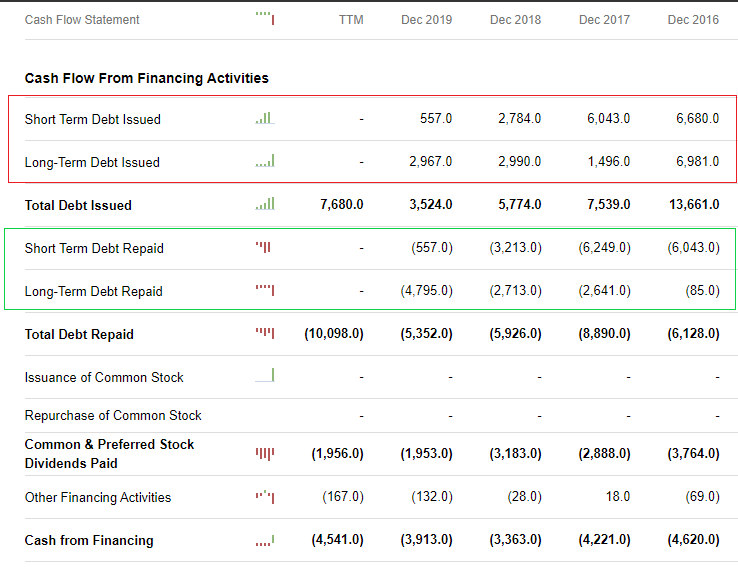

-Financiación:

-Endeudamiento a 31/12/2019:

Tienen previsto en 2020 cerrar con 4x por lo que el ratio disminuye ligeramente.

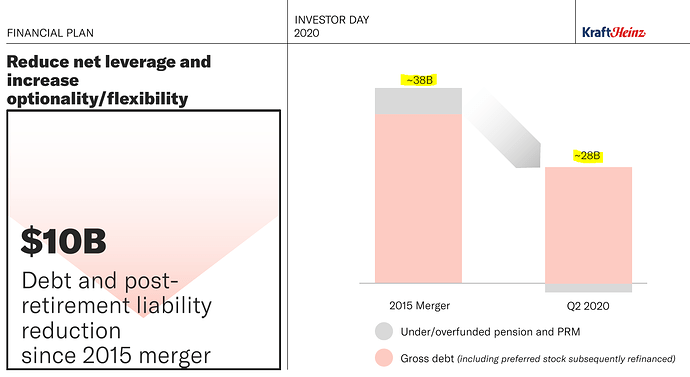

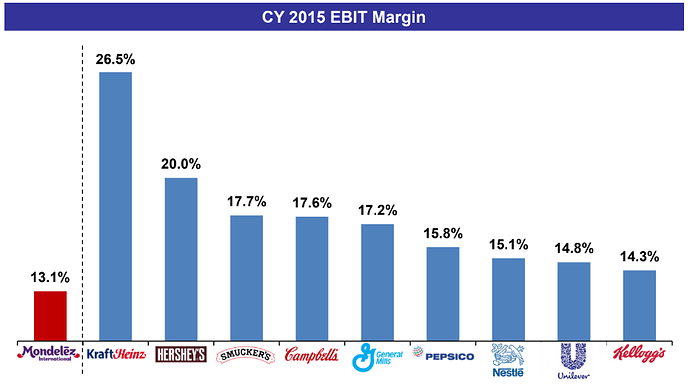

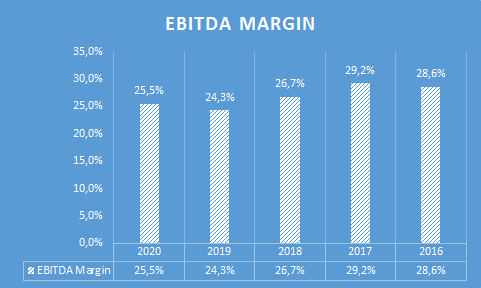

A simple vista, podemos observar que la empresa está mejorando empresarialmente recuperando márgenes, ingresos y aparentemente, han dejado los balances limpios de deterioros a fecha de hoy con unas valoraciones de sus activos, más acorde a los crecimientos futuros que van a generar los mismos.

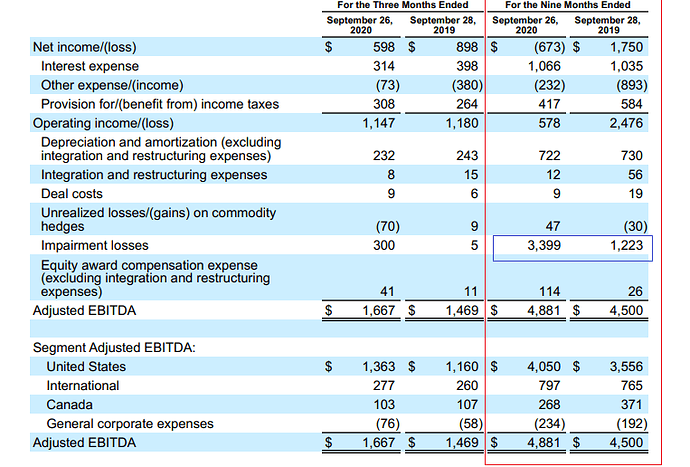

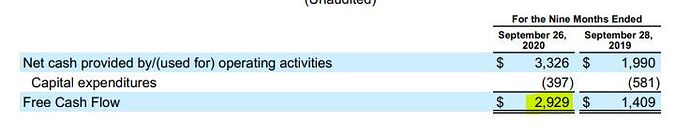

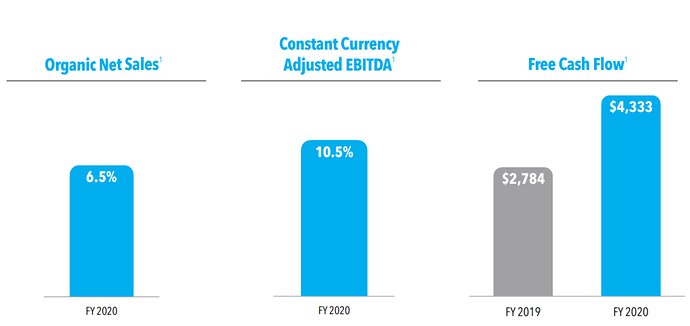

Resultados a Septiembre 2020 (9 meses):

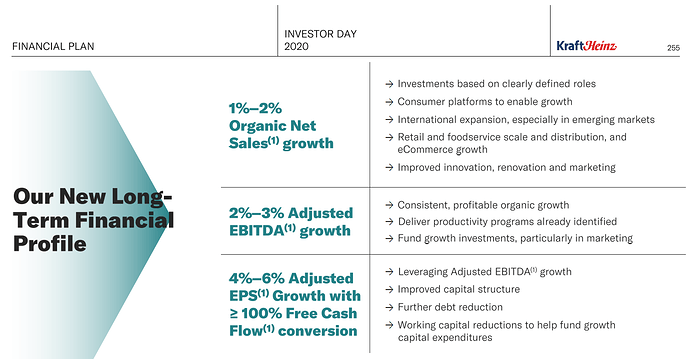

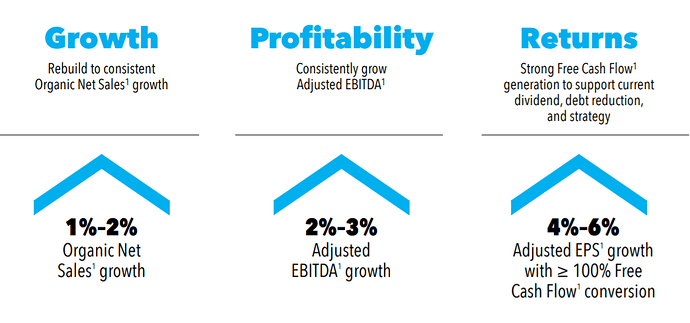

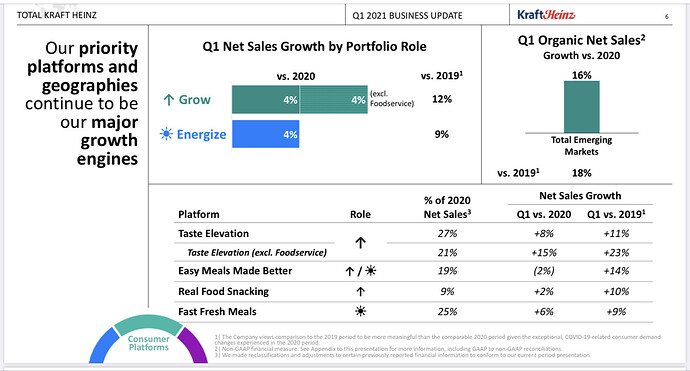

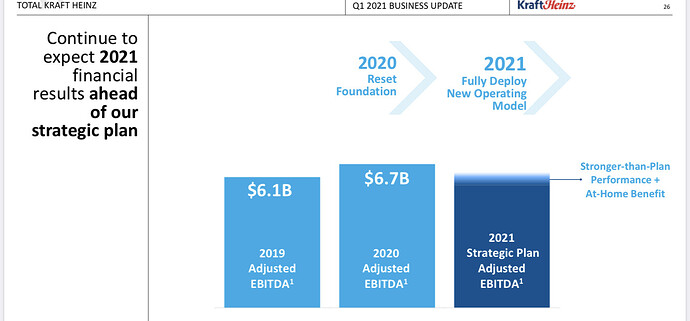

Por último y lanzándoles el cable para que esto no quede demasiado largo, les dejo el guidance que presentó la última vez la compañía y el enlace de su presentación:

http://ir.kraftheinzcompany.com/static-files/26b6cc4a-09c1-4b54-b832-6c6d77c640a3

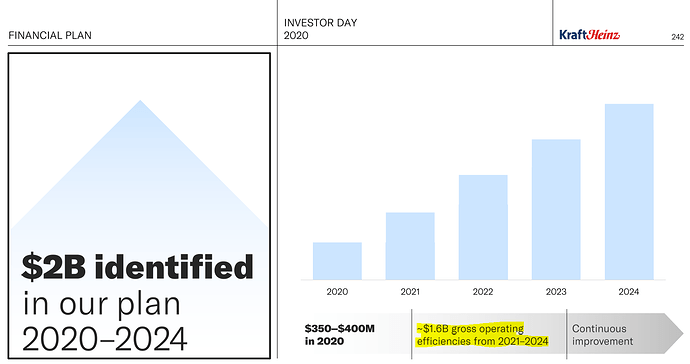

-Plan a largo plazo

-Plan de ahorro de costes:

A la espera de que se unan al análisis y agradeciendo de antemano que, si alguien conoce esta compañía por haberla analizado en el pasado, comparta con nosotros sus percepciones y detalles de la misma.

De todos modos, según vaya teniendo tiempo, me pondré a profundizar más en detalle la compañía.

Ya les iré contando en el hilo lo que voy descubriendo.

Pasen un feliz inicio de semana!

:

: