Y el Sr. creó el dividendo(Standard Oil),pero la gente quería mas ;BRK.a (BVS_EPS). Después la gente pagó por el CF(AMZN). Después por el crecimiento de ventas(TSLA). Después por las que pagan por crecer (CVNA). Ahora pagan por la satisfacción del cliente (Limonada). La próxima disrupción será ,que el nombre empiece por D (pe).

Me muero por saber la tesis inversora que tendrá la colonización de Marte.

Ayer vi un tweet sobre Altria que comentaba algo que no por obvio lo había yo pensado, y es la rentabilidad a efectos de cuidar los desembolsos futuros de efectivo de priorizar recompras en lugar de devolución de deuda, a determinados niveles.

Veamos el ejemplo. Altria en 2019 dedicó 845 M$ a recomprar acciones, partida que podría haber dedicado a devolver deuda. Con esta inversión, a precios actuales, sacas de circulación el 1.1% de las acciones, a las que les correspondería un dividendo de 73 M$ (8.64%).

Si dedicas esos 845 M$ a devolver deuda, te ahorras 33.8 M$ anuales en intereses (si mal no recuerdo se financia aproximadamente al 4%, valga para el ejemplo). Lo malo es que los intereses son mayor gasto en el Impuesto sobre Sociedades de USA, por lo que dejas de ahorrarte 7 M$ al reducir tu gasto financiero (21%). El efecto final sería por tanto de 26.8 M$.

En definitiva, si recompran acciones a estos precios, para 2021 saldrían 73 M$ menos de la caja, mientras que si lo dedican a devolver deuda el ahorro sería de 26.8 M$. Se nota, ¿no?

También es verdad, que si devuelves deuda, vas mejorando tu perfil crediticio, y deberías ahorrarte algo a la hora de refinanciar. Lo que no sé, es si resultaría ser lo suficiente como para que compense devolver deuda frente a recomprar acciones… si tenemos en cuenta lo que representa del total de la deuda 845 M, probablemente no.

Esto va de incentivos al final, y ahora el incentivo desde el punto de vista financiero es recomprar, y no reducir deuda. De hecho, si nos fijamos, una subida del 2% del dividendo actual, pasar a pagar el año que viene un 8.81%, supondría dedicar a dividendos 6.629 M, frente a los 6.501 de este año. De esos 128 M, cubrirías el 57% con esta recompra de 845 M.

La conclusión, para los que somos accionistas de Altria, es que nos viene bien que se mantengan los actuales niveles de valoración. Como empiece a subir esto dejarán de compensar esas recompras

Lo malo de operar en territorios con “bajos” impuestos al tabaco, es que cuando desde el gobierno se decide maximizar su recaudación, te meten una subida muy fuerte de golpe.

“Starting Friday, Oregon smokers and vapers face an extra $2-a-pack state tax on cigarettes and a new state tax on e-cigarettes as the voter-backed Measure 108 takes effect”.

“Oregon’s cigarette tax will rise to $3.33 per pack, the sixth highest in the nation and the highest on the West Coast, according to the American Cancer Society Society Action Network. Aside from the state tax, the federal government imposes an excise tax of about $1 a pack”.

También establecen un impuesto al vapeo y similares, que rondará el 65% de su precio de venta al público:

“The measure puts in place a 65% wholesale tax for nicotine inhalants, including vaping products and e-cigarettes not previously taxed”.

Lo único bueno para Altria, y si yerro que alguien me corrija, es que es un impuesto fijo. Las marcas premium como Marlboro deberían tener menos problemas para digerirlo, frente a las “low cost”.

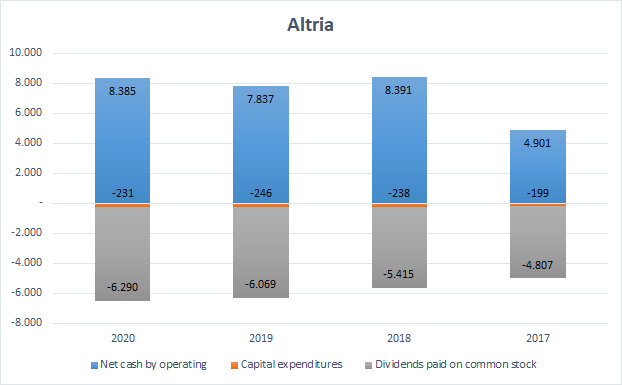

En relación a las polémicas que se escuchan por las redes y a comentarios o cálculos que pienso que están mal hechos, adjunto una imagen muy visual acerca de qué hace Altria con la caja que genera, para ver o comprobar si en verdad como dicen algunos, el dividendo no es sostenible.

Observen que en ningún momento destina tanto a inversiones como a dividendos, más de la caja que genera.

Ahora desde aquí podremos decir, “El cash flow operativo puede generar alguna distorsión en la caja real que genera la empresa debido a movimientos en el circulante”.

Les animo que hagan el cálculo desde el EBITDA y resten los intereses de la financiación y los impuestos pagados, para que vean que por ese lado, tampoco se paga nunca más de lo que se genera.

EBITDA 2020 ----------> 11.324

-Intereses de deuda —> 1.209

-Impuestos pagados----> 2.436

Estoy contigo, los cálculos salen. Ahora, es de valientes cargarse de MOs, la sacan hasta de ETFs sin venir a cuento al pasarse a criterios “verdes” por gracia divina.

Quizá éste es el momento, quien sabe.

El día que se acaben los ETFs que la llevan, nos quejaremos de que está demasiado cara para comprarla

Fuera bromas, no creo que haya tanto efecto ETF. Ya hace muchos años, en el último castañazo, se especulaba que era por el ESG. Luego volvió a subir fuerte durante años, y dejaron de mencionarlo.

Hay incertidumbre en el sector. Algunos pensamos que está sobre descontada, supongo que el tiempo dirá.

Altria expects to use the net proceeds from the Transaction for additional share repurchases, subject to approval by its Board of Directors.

Vi esta noticia por casualidad ojeando el periódico hace unos días (es curioso que si en el título en vez de Altria, ponemos Marlboro, como ya no lo buscamos por ahí en Google News no llegaríamos al artículo).

Se desconoce el precio de venta, pero igualmente es eso, para un bicho como Altria unos millones más o menos no moverán la aguja.

Cualitativamente, sí creo que es una muestra más, junto a la mencionada operación de venta de su filial de vinos -que cada año generaba menos, con los márgenes para abajo-, de que en el equipo directivo se quiere optimizar la asignación de capital (y en línea con lo que comentó @Fernando, eso podría dar lugar a la venta de la participación de Anheuser, cuando puedan acometerla en unos meses -si se la vendiesen a un inversor cualificado, y no les veo vendiéndola poco a poco en el mercado, porque tardarían mucho y fiscalmente tampoco sería óptimo para ABI, al perder la exención de los dividendos por posición de control / influencia, entiendo que al normalizar el negocio cara a su valoración no habría necesidad de esperar a que se recuperase completamente el negocio cervecero-).

Coincido. Tampoco descarto un spin-off, de esos raros que hacen los yankees, por la parte que tienen de la compañía.

Yo creo que centrarse en el tabaco es lo mejor que pueden hacer y aunque no soy gran fan de las recompras, sí meten el dinero de lo que venden en recompras (cuando MO esté más barata de lo que vendan) pues genial.

Entiendo que aquí se refiere a que no sería óptimo para Altria que es quien se beneficia de la exención, ¿verdad?

Correcto. Si mal no recuerdo a poco que vendiesen ya empezarían a tributar en Sociedades por los dividendos de Anheuser (me suena que en su momento tuvieron que comprar un poco a mercado para llegar al nivel requerido).

Sobre el sector tabaco y formas alternativas de consumir marihuana (destacan mucho las empresas de bebidas que ya están en ello, en alianza en ocasiones con empresas de marihuana, que a su vez están participadas por las tabaqueras).

Será interesante ver el papel de Altria en este segmento, igual no le convendría tanto dejar de tener unos asientos en el Consejo de Anheuser.

Puede que vengan curvas en USA con la fiscalidad al tabaco y otros productos con nicotina (sobre todo estos últimos). Si no me equivoco debe ser todavía aprobado en las cámaras de representantes norteamericanas, desconozco si cuenta con los apoyos pertinentes o no.

El resumen, por lo que he podido leer, sería: doblar el impuesto especial, en su parte federal, a los cigarrillos; y subir una barbaridad los impuestos al resto, buscando igualar la fiscalidad entre productos novedosos y tradicionales (el vapeo se llevaría una buena leche, de no estar gravado a nivel federal a igualarse con cigarrillos). Además, los impuestos se actualizarían cada año con la inflación.

P.D.: es de finales de abril del presente año, seguramente una muestra del problema de invertir en un país que no es el tuyo, que es más complicado enterarte de las novedades.

Muchas gracias por compartir esta información. Yo ando buscando riesgos en Altria y esta información me viene muy bien

Si esto sale adelante tiene que impactar en la cotización y así podremos acumular dese más abajo.

¿Soy el único que piensa que todos los líos judiciales, y el tiempo perdido que están conllevando, al final van a dar lugar a que no solo Altria no se beneficie de comercializar Juul de la mano de Philip Morris en el extranjero, sino que al final entrará esta última a competir en el sector del vapeo norteamericano vía IQOS Veev? Que a saber, pero no les veo esperando eternamente.

No sé qué opinan, veo a Philip Morris cada vez más independiente de Altria, más a lo suyo.

“If you have divorced your wife, you don’t go out and buy her a new engagement ring.”

https://www.ft.com/content/bebc116d-f2ad-49b7-83a4-8bc1b3cc798a

No creo que eso sea sencillo ni mucho menos. PM no tiene estructura ni personal en USA, y conseguir tenerla llevaría tiempo y sería costoso (aparte de no disponer de los recursos y el know-how de Altria para gestionar el PMTA) y supondría pasar de tener un aliado a un rival con bastante músculo financiero. Por otro lado, que ahora digan que no se van a juntar tampoco significa que no lo vayan a terminar haciendo más adelante.

Otra posibilidad es que sea el plan B de Altria para un worst case de Juul (¿cancelación de la operación de compra del % de Juul?). Sería llegar a un acuerdo similar a IQOS, y que comercializase Altria el Veev a cambio de pagar un porcentaje a PM.

Iremos viendo, reitero que me refiero al peor de los escenarios de Juul, lo que no significa ni mucho menos que sea probable (a mi de hecho me extrañaría mucho). Seguramente pagará indemnizaciones, y luego a recuperar cuota. Pero si diriges una empresa, y tienes un riesgo legal improbable pero contundente en caso de darse, está bien tener planes de contingencia, y si llevan su tiempo ir adelantándolos por si acaso.

Sí, a mí esta me parece una opción bastante probable, visto lo visto, pero dificil saber a día de hoy por donde irán los tiros.

Esta reforma fiscal debería beneficiar a Altria en su negocio tradicional. Una muestra más por otro lado de que el principal incentivo del gobernante es ganar elecciones, han priorizado la recaudación sobre la salud.

“A recent study by economists explored what happened when Minnesota imposed a substantial tax on e-cigarettes that raised their price, relative to that of cigarettes, by 17 percent. (The state first imposed a tax in 2010, then raised it to its current level in 2013.) Using surveys on tobacco use, and comparing smoking behavior in Minnesota to behavior in states without such a tax, the authors found that cigarette consumption went up by a statistically significant amount, and that smoking cessation decreased. In a prescient move, the authors also calculated how much smoking would increase nationally if e-cigarette taxes were raised to match cigarette taxes (the goal of the provision in the new legislation). They found that approximately 2.75 million fewer Americans would quit smoking combustible cigarettes over 10 years”.

“The current price differential, favoring e-cigarettes, serves as one significant incentive to encourage smokers to try vaping, but the new legislation’s tax provision would diminish that incentive considerably”

Muy interesantes los comentarios de este hilo: