Vamos con la 3ª parte de esta serie de artículos recordando que el objetivo del mismo no es catalogar como bueno o malo un fondo, sinó intentar ser algo críticos con los comentarios u opiniones que nos podemos encontrar sobre ellos, así como ver la rentabilidad como un parámetro más en el que fijarse pero no condicionar a ella toda nuestra estrategia u elección de un fondo.

-¿comparamos la rentabilidad de un fondo con el índice adecuado o fondos realmente parecidos?

Seguramente han escuchado lo relativamente mal que lo ha hecho la renta variable europea los últimos dos años y como en comparación algunos fondos de renta variable europea lo han hecho significativamente mejor.

Sin embargo habría que ver que índice de renta variable europea cogemos para realizar semejante afirmación.

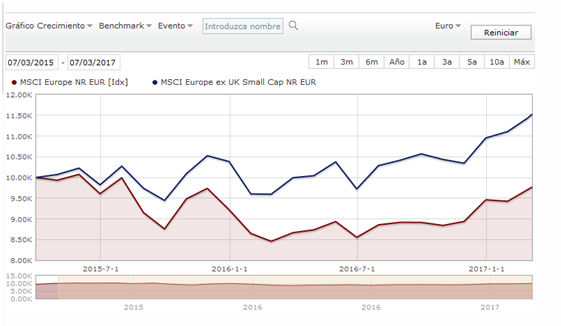

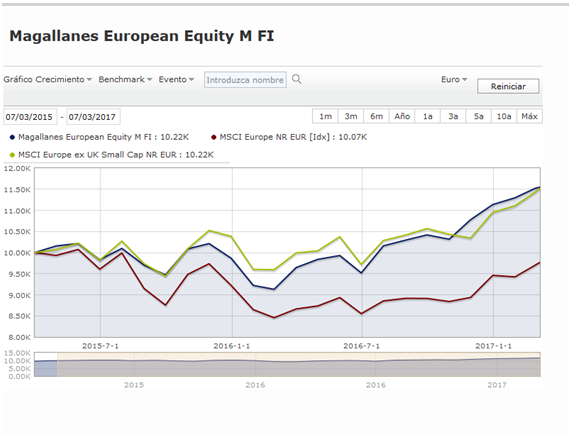

Como vemos en el gráfico no ha sido demasiado parecido el comportamiento de un índice general europeo con preponderancia de grandes compañías, como es el MSCI Europe NR con el comportamiento de un índice enfocado a compañías más bien pequeñas y excluyendo Reino Unido.

Por lo tanto si tenemos un fondo europeo con cierta predisposición a pequeñas compañías y con poca inversión en Reino Unido, a la vista del gráfico, es fácil que lo haya hecho sensiblemente mejor que su comparación con el primer índice y con fondos con tipología más similar al primero.

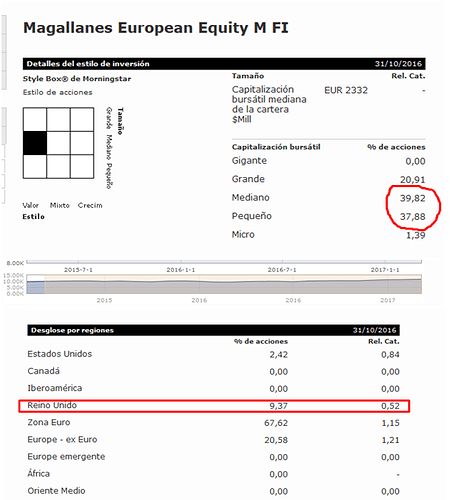

Cogemos un ejemplo de los muchos existentes: Magallanes European Equity M.

Vemos que los resultados han sido muchísimo mejores que los del MSCI Europe NR pero bastante más parecidos al MSCI Europe ex UK Small Cap NR .

Mirando la cartera y distribución geográfica de la misma del fondo vemos como se confirman su mayor parecido con un índice que con el otro.

Esto no significa que dicho fondo sea una mala elección ni mucho menos, pero si indica que quien lo haya escogido básicamente por su rentabilidad los últimos dos años es posible que se encuentre con una sorpresa desagradable cuando se inviertan los comportamientos de los índices comentados.

Sí tienen los gestores capacidad para variar su estrategia si lo consideran adecuado pero su objetivo dista mucho de ser obtener rentabilidad superior en un plazo de 2 años.

De hecho suele ser este un error característico de algunos inversores poco curtidos, entrar por las razones equivocadas en un buen fondo para salirse luego cuando parecen no acompañar las circunstancias.

Pueden buscar información de que el mejor fondo de la historia en cuanto a rentabilidad, el Fideliy Magellan de Peter Lynch, tuvo, para su inversor medio desde el punto estadístico, un saldo negativo, consecuencia de intentar entrar y salir de él, en lugar de permanecer sin moverse.

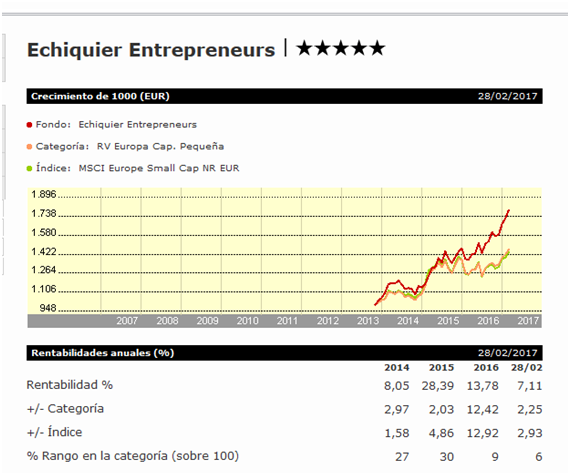

Otros dos fondos bastante en boca de los inversores españoles estos últimos tiempos son el True Value y el Echiquier Entrepeneurs, con resultados muy buenos a tres años.

Sin embargo mirando sus carteras podemos observar su alto enfoque hacia empresas muy pequeñas. incluso bastante más que el comentado al inicio del artículo.

Vuelvo a insistir en que esto no indica que sea un mal fondo, pero cuando se analizan básicamente rentabilidades hay que vigilar con quien o que estamos comparando y por ejemplo comparar fondos enfocados a empresas tremendamente pequeñas con índices donde figuran básicamente empresas muy grandes tiene sentido a lo largo de ciclos largos pero tendría más bien poco hacerlo con rentabilidades a 3 años.

Por ejemplo aquí tenemos la misma comparación de los índices del principio a 10 años vista.

Y podemos observar como si hubiésemos estado invertidosen 2008 en un fondo similar a este índice (o incluso con un comportamiento más diferenciado respecto a los de grandes empresas) hubiésemos tenido que aguantar de lo lindo para no terminar claudicando ante la magnitud de la caída, viendo como otros fondos de empresas mayores caían bastante menos.

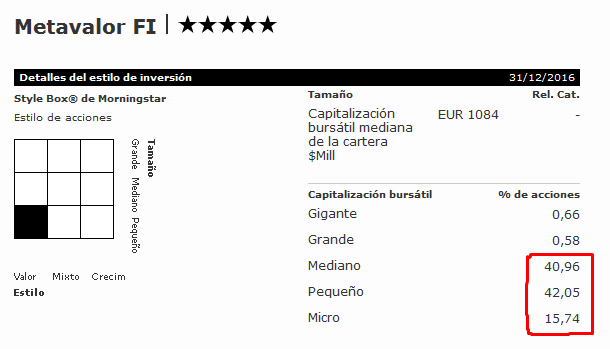

En el caso de renta variable española, aunque en Morningstar no contamos con un índice característico de empresas pequeñas, también podemos encontrar como los fondos que lo han hecho mejor los últimos dos años (y que lo han hecho mucho mejor que el índice general de bolsa española) también manifiestan este sesgo hacia empresas pequeñas.

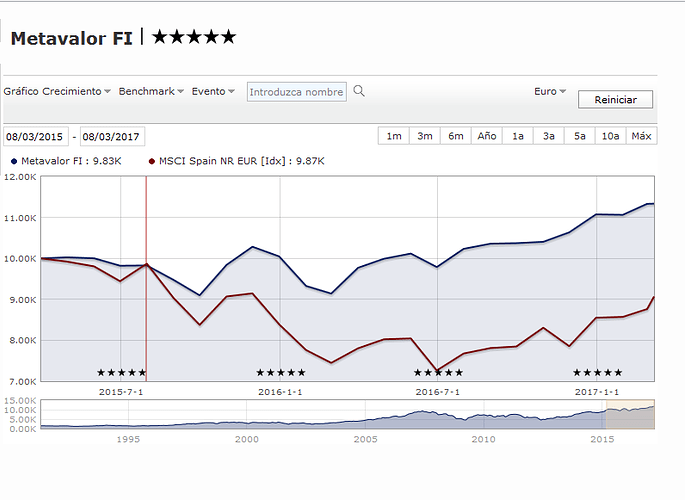

Un ejemplo característico es el Metavalor:

Otra vez insisto que debería tener claro quien decida invertir en un fondo de esta tipología si lo hace exclusivamente o básicamente por las rentabilidades de los 2 últimos años o por otros elementos y si será capaz de asumir cuando el fondo no va a presentar tan buen comportamiento Aquí, el mayor historial del fondo, a diferencia de alguno de los presentados anteriormente, nos ayuda a ser más conscientes que un fondo lo tiene complicado para mostrar “siempre” y en cualquier plazo, comportamientos muchísimo mejores que un índice parecido a su forma de invertir.

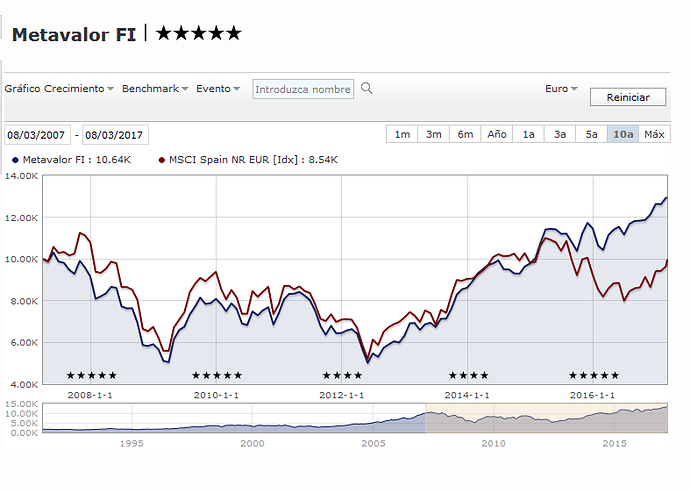

El gráfico a 10 años nos muestra como el fondo en cuestión lo ha hecho mucho mejor que el índice de renta variable española los últimos 2 años pero lo había hecho casi igual los 8 anteriores.

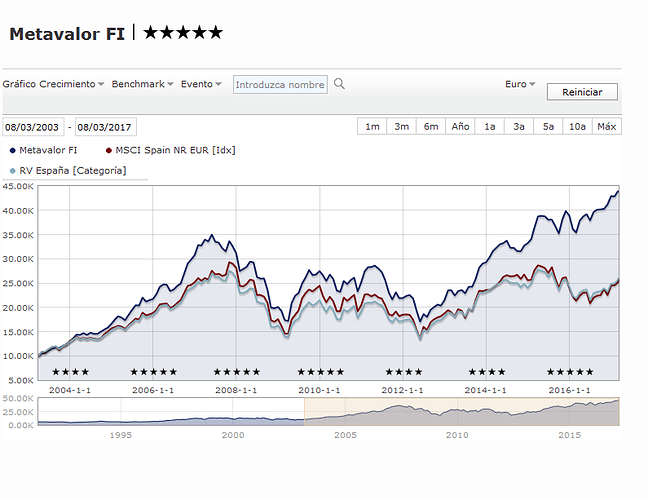

Más a largo plazo todavía, y aunque ha habido cambios de gestor, el fondo ha sido capaz de hacerlo mejor que su índice pero ha tenido periodos largos donde no lo ha batido y que como inversores debemos decidir si estamos dispuestos a entender o no, sea en este fondo o sea en otro.

Para los fans de la indexación vendría aquí otra pregunta similar: si están dispuestos a ver como algunos fondos baten a tal o cual índice por bastante en algunos periodos o que hacen cuando un índice lo hace sensiblemente mejor que algunos de los que tienen.

-Elegir fondos: lo que parece igual no es lo que es.

Vamos con una comparación entre dos fondos, a ver con cual se quedarían. Los dos renta variable europea.

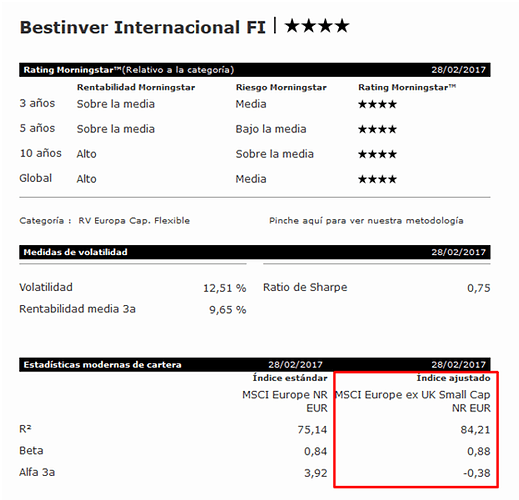

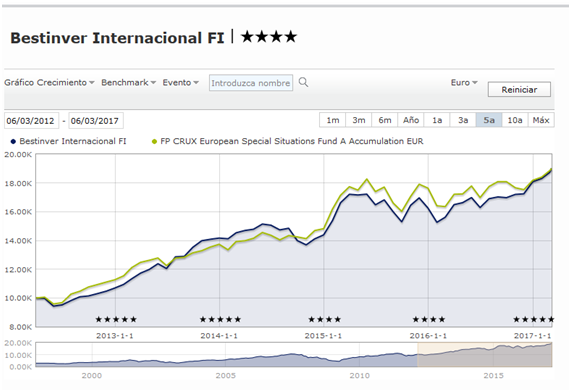

Tenemos el Bestinver Internacional:

Hace un mes eran 5 las estrellas con lo cual el ejemplo habría sido más significativo.

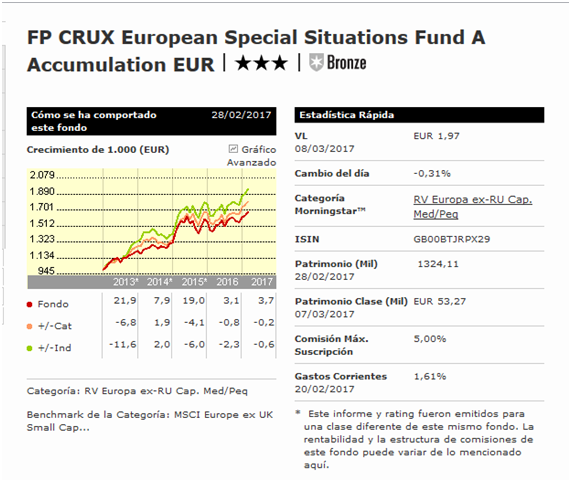

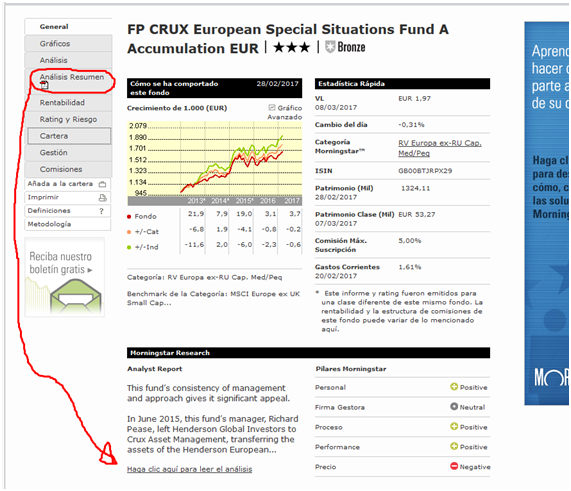

Aquí tenemos el Crux European Special Situations A:

Así con un vistazo rápido parecería que el segundo es poco adecuado ya que va por debajo del índice y tiene apenas 3 estrellas mientras el primero tiene 4 (5 si lo hubiésemos mirado hace un mes) y va por encima.

Sin embargo si nos ponemos a comparar rentabilidades aquí ya cambia la cosa

Vemos que son parecidas a 5 años. ¿Cómo puede ser?

La comparación que vemos en los gráficos anteriores eran distintas, uno se comparaba con el MSCI Europe NR y otro con un índice de pequeñas empresas europeo sin Reino Unido.

Recordando el inicio del artículo igual alguno dirá que estamos comparando un fondo de RV Europea con otro más enfocado a empresas pequeñas.

Sin embargo mirando las carteras la diferencia de ponderaciones por tamaño de empresa no es significativamente distinta (y menos cuando lo miré hace 3 meses)

Hay una herramienta en Morningstar (Rating y riesgo) que analiza los fondos y mira a ver con que índice se parecen más, con independencia de la clasificación a priori del fondo.

Aunque los índices con los que compara son limitados y sus resultados a veces son poco concluyentes , si que a veces, sirve de ayuda para ver hasta que punto se compara un fondo con un índice con otro.

En el caso del Bestinver Internacional vemos como se le ajusta algo mejor el MSCI Europe ex UK Small Caps que el MSCI Europe NR .

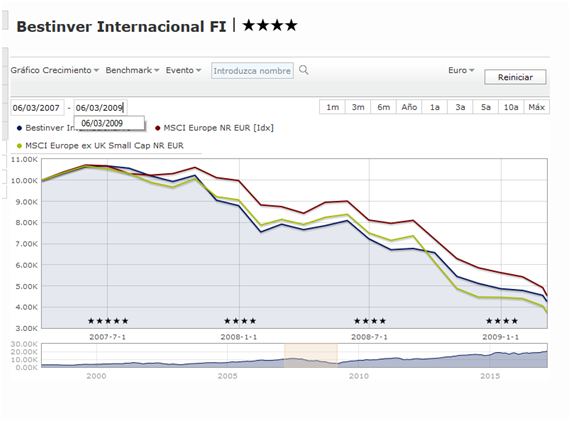

Dado que Bestinver Internacional cuenta con amplio historial podríamos hacer una comparación más a largo plazo con dichos índices.

No deja de ser curioso que depende del índice con que nos comparamos vemos la percepción de que el fondo lo ha hecho mejor o peor respecto a él cambia.

Por ejemplo en la caída de 2008 .

O los últimos 3 años:

Igual alguno se pregunta que pasa con el historial de largo plazo del otro fondo que mirábamos, el Crux. Resulta que tiene menos historial.

Pero aquí llega otro de los puntos a no olvidar cuando miramos fondos:¿ ha habido cambios de gestor? ¿el nuevo gestor que hacía antes?

En este caso resulta que el gestor de Bestinver Internacional lleva poco más de dos años al frente del mismo y antes ni siquiera estaba en la gestora.

El del Crux, Richard Pease, además de su historial como gestor de este fondo, tiene historial computado de bastantes años antes donde había gestionado otros fondos.

Por esto por ejemplo páginas como Morningstar, aunque no siempre, incorpora algunos análisis adicionales que suelen ser al menos tan interesantes o más que la propia rentabilidad del fondo. Aunque habrá que registrarse (gratuitamente) para acceder y es un elemento más de análisis no un parámetro definitivo de elección.

-Resultados a corto plazo: la influencia del “tempo” de las operaciones, de difícil predicción, condiciona las rentabilidades en estos plazos.

Si leemos las cartas o las conferencias de buenos gestores de renta variable nos dirán que invierten en compañías cuyo valor real es superior al valor que cotiza, pero que no saben en que margen de tiempo el mercado reconocerá este hecho (ni en que grado lo hará) en la cotización del mismo valor recompensando la inversión del fondo en el mismo. La duración de este proceso puede ser relativamente rápida o muy lenta

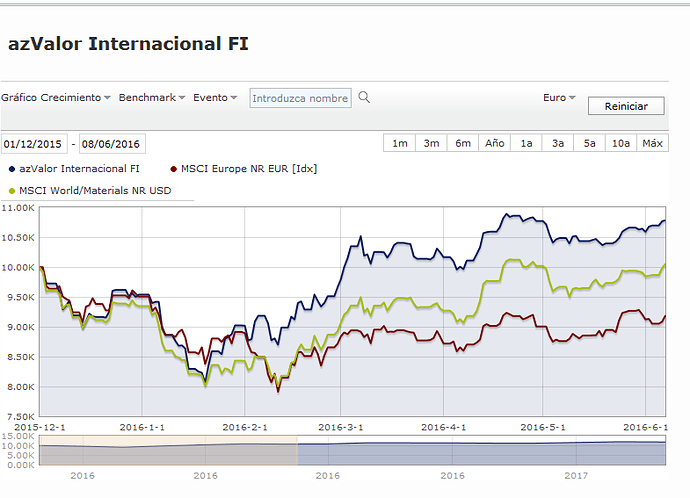

Vamos a analizarlo un poco con Azvalor Internacional y su fuerte inversión del año pasado a principios de año en materias primas.

Para comparar he cogido un fondo de Materiales básicos que aunque sólo contiene una parte de materias primas ya va bien para ilustrar lo que se pretende teniendo en cuenta también que Azvalor Internacional tampoco tenía el 100% (ni el 50%) en materias primas.

Vemos como el fondo se parece en su comportamiento algo más al índice de materiales que al MSCI Europe NR en los aproximadamente 6 meses que incluye. Sin embargo podemos observar como en el inicio del gráfico este mayor parecido le llevó a una caída inicial mayor que su presunto índice de referencia.

Teniendo en cuenta el inicio de Azvalor a mediados de noviembre de 2015, igual alguien se podría preguntar que habría pasado caso de haber empezado justo en enero. Habría parecido un tempo perfecto y que los gestores tenían unas habilidades que, no tienen. De hecho recordando el comentario inicial, los hay que basta con leer sus comentarios o sus conferencias para entender que en ningún caso se atribuyen esta capacidad.

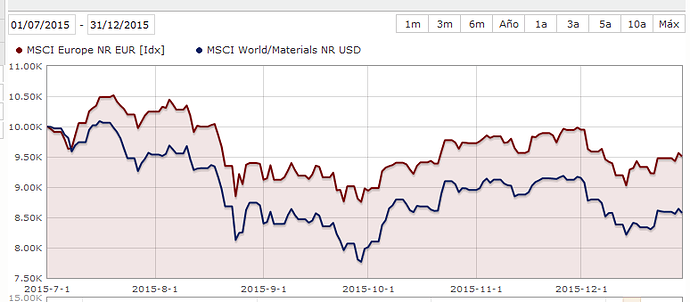

Podríamos hacer justo el ejercicio contrario. Mirar que habría pasado caso de haber nacido Azvalor Internacional 4 o 5 meses antes. Para ello comparamos, aunque sea aproximado, el índice utilizado con el MSCI Europe justo estos 4 o 5 meses anteriores.

Como se podía esperar el índice con bastantes materias primas lo hizo sensiblemente peor que el europeo en la segunda mitad de 2015.

No es raro ver buenos fondos con alguna estrategia que ha terminado dando muy buenos resultados pero a costa de aguantar meses e incluso a veces más de un año o dos o tres, por debajo de sus a priori índices. El inversor que quiera invertir haría bien en ser capaz de ver las dos caras de la moneda: no sólo la rentabilidad final sinó el periodo previo de resultados peores, y en preguntarse si, caso de encontrarse en medio del meollo, estaría preparado para actuar en consonancia.

Como conclusión dejaría aquella pregunta de cuando un fondo nos parece bueno al calor del resultado del último año, dos años, tres años, si seremos capaces de seguir viendo dicho fondo con casi las mismas virtudes cuando aparezca un periodo de un año, dos años o tres donde los resultados acompañen bastante menos. Porqué invertir significa que dichos episodios aparecerán.