Aprovechando que estamos hablando de Celgene, y que el Pisuerga pasa por Valladolid, voy a poner mi modelo por si alguien tiene interés en este tipo de cosas y quiere intercambiar opiniones.

Perdón por la presentación, pero cuando uno no tiene ni jefes ni clientes se termina asilvestrando. Tampoco que el OpenOffice de para mucho

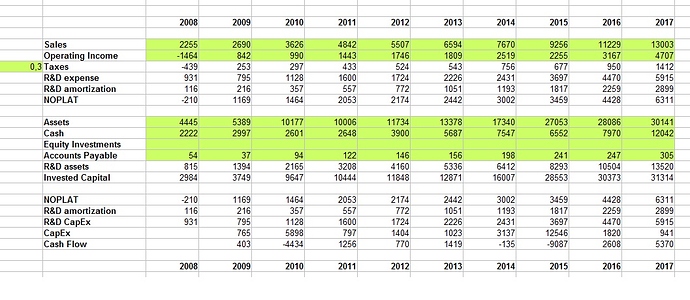

Lo primero, capitalizo el I+D como si de un activo se tratara. En la cuenta de resultados cambio el gasto de I+D por la amortización de este nuevo activo:

Rehago los estados financieros para dejarme el NOPLAT y los activos operativos netos, Stephen Penman style, como le gusta a @arturop

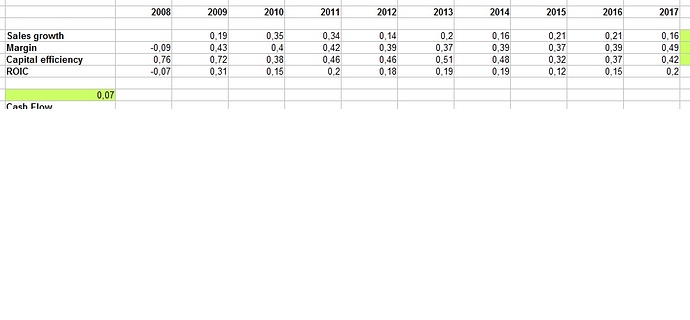

Aquí ya lo tengo a huevo para monitorizar los drivers de valor: el crecimiento en ventas, los márgenes operativos y la eficiencia de capital:

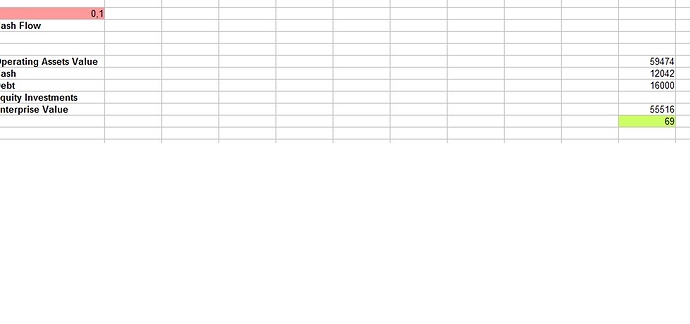

Ahora me saco la bola de cristal. En función de los drivers de valor pasados, lo que parece que va a acontecer en el futuro inmediato y la estructura de la industria determinada por las barreras de entrada y el nivel de diferenciación, me pinto distintos escenarios en términos de los drivers de valor:

Resuelvo para la tasa interna de retorno en cada uno de los posibles escenarios:

Después tomo la decisión dentro de un marco maximin.

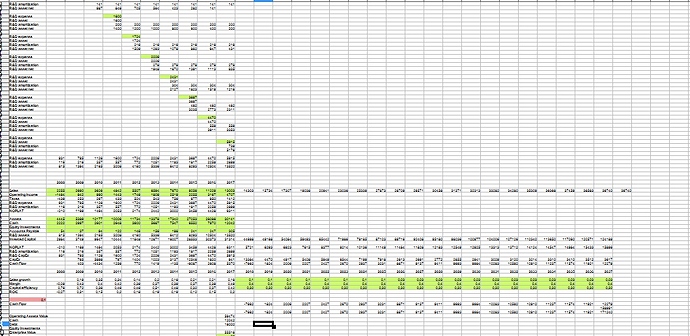

La hoja de cálculo a vista de pájaro:

Esto es todo amigos, un saludo