Buenas noches. Lo primero saludar a todos que este es mi primer mensaje en este foro. He venido atraído por las acciones de Private Equity. Estaba pensando en adquirir bx, apo, bbu y alantra pero viendo lo problemas que hay con las retenciones me estoy pensando adquirir el etf iqql de iShares. Las ventajas la diversificación y los dividendos UCITS. La pega que es algo carete 0.75%. ¿Cómo lo veis? ¿Alguno lo lleva?

Unas breves reflexiones:

–España y EEUU tienen un convenio para evitar la doble imposición.

–Las normas internas de ambos países sólo se aplican a sus residentes.

–El estado de la fuente (de donde proceden las rentas), en este caso EEUU sólo puede retener por los dividendos satisfechos a los españolitos residentes en España el tipo que marca el convenio.

–La retención la aplica la empresa pagadora, no el broker intermediario.

–El problema puede radicar en que el intermediario no comunique a la empresa pagadora las nacionalidad-residencia de los beneficiarios finales de los dividendos.

–En buena lógica la Agencia Tributaria Española sólo les dejará deducir en su declaración de IRPF, como máximo, el tipo de retención pactado ente ambos países (EEUU y España) en el convenio.

Espero estas simples pinceladas les puedan servir en su justa reclamación. Nunca en mi vida profesional había visto y sentido una retención tan brutal.

Buenas noches @jvas

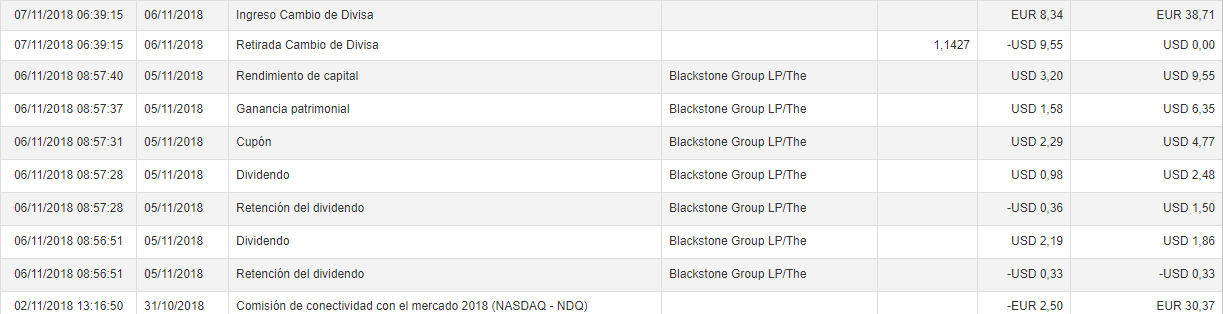

Yo tengo 16 (humildes) acciones de BX con Degiro, es la primera vez que recibo dividendos (lo que tenía antes era BRK) y me he quedado bastante loco, pero creo que Degiro es lo contrario a IB, no me han retenido nada (apenas), expongo los datos que tengo:

Según su mensaje debería haber recibido 16x0.64$=10.24$, con una retención del 37% se quedaría en 10.24$x0.63=6.45$.

Pues al final de los 10.24$ solo me han hecho 2 retenciones de 0.33 y 0.36$, por lo que se queda en 10.24$-0.33-0.36=9.55$, por tanto una retención del 6.7% sobre el total.

Adjunto captura por si me he dejado algo:

Parece que sobre el “dividendo” =2.19$+0.98$=3.17$ me retienen 0.69$, que sería 21.7% apróximadante.

Creo que la clave es que Degiro no trata todo como dividendo, pero la verdad es que estoy bastante perdido, y bueno ya pelearé con la declaración cuando toque, pero salvo que haya metido yo la pata, veo a medio foro abriendo cuenta en Degiro y moviendo sus acciones de BX, APO & cia.

Un cordial saludo, espero haber ayudado después de toda la ayuda recibida del foro.

PD: Perdón por indicar cuantas acciones tengo, ya sé que es como de “mal gusto” pero creo que era importante para echar bien las cuentas.

PD2: Quizás porque es muy tarde pero no consigo casar los números con el post de @Fernando o el suyo de IB.

Gracias @timi1

Tiene Ud. toda la razón, y quizás estemos equivocando el tiro. Pienso que habría que contactar con Blackstone y ver el porqué de la retención sobre el total. Si esto es por dejadez de IB de no comunicarles la condición de no residente, volver a IB y “obligarles” a cumplir la normativa.

Sería bueno tomar una posición conjunta de los afectados para establecer una estrategia común y hacer más fuerza.

Le reitero mi agradecimiento por el apunte.

El problema es que parte de la transmisión de BX no son dividendos, son ganancias patrimoniales. Sobre esas ganancias no debería haber retención en ningún caso.

Lo que diga el convenio entre EEUU y España

El convenio no regula las retenciones domésticas que un país puede establecer (o no), lo que regula es la competencia para gravar las rentas.

Lo volveré a mirar, pero me parece que el convenio regula no sólo la competencia sino también el porcentaje máximo que EEUU puede retener a un no residente.

Salgamos de duda acudiendo a la fuente

Míralo, pero ya te confirmo que ningún convenio regula eso.

Hay una pequeña explicación de la propia Agencia Tributaria española. Incluyo link en el se habla, entre otras, de las ganancias patrimoniales.

Ahi lo dejo y concluyo mi intervención

Efectivamente Ud. tiene razón, con matizaciones.

El convenio EEUU y España regula en su art. 13 las ganancias patrimoniales.

En su apartado 4 regula la enajenación de acciones poseídas con más de un año de antelación y que impliquen más de un 25% de participación. en este caso la tributación es compartida entre ambos países.

Fuera de ese supuesto, las ganancias son competencia exclusiva del estado del vendedor (en nuestro caso residente en España)- apartado siete del mentado art. 13-

Ahora sí, fin, de mi intervención.

Espero haberles aclarado/ayudado.

Disculpa, porque antes estaba desde el móvil y sólo podía dar una respuesta corta.

Explico ahora la situación con mayor detalle.

Los CDI regulan la competencia de cada estado para gravar unas rentas. Sin embargo, no pueden regular las retenciones que se practican porque, en muchas ocasiones, cuando se transmiten unas acciones, o se cobran unos dividendos, todavía no es posible saber cual va a ser la residencia del perceptor (por ejemplo, si se cobran unos dividendos el 1 de enero de 2019, no existe forma de saber que realmente la persona que los recibe va a ser residente fiscal en uno país u otro ese año 2019). Por eso, los estados practican la retención que consideran oportuna (que, en muchos casos, es superior a la prevista en el Convenio).

Posteriormente, si la retención es superior a la que corresponde con el Convenio del país de residencia, es posible solicitar la devolución del exceso del país de origen.

Existen supuestos (por ejemplo, USA), que tramitando el modelo W8-Ben se presume ya esa residencia y se practica la retención de Convenio. Sin embargo, en muchos otros casos (Alemania, por ejemplo), se practica una retención en origen, que es superior a la máxima prevista por Convenio, y luego corresponde al individuo reclamar el exceso en dicho país.

Sin embargo, con las ganancias patrimoniales funciona de forma diferente. Generalmente, no puede haber retención en la transmisión de acciones, porque se desconoce cual es la ganancia (o pérdida) patrimonial, porque muchas veces esas acciones han sido traspasadas desde otra entidad y la que las tiene depositadas desconoce la fecha y el precio de adquisición original.

Totalmente de acuerdo. En la práctica ocurre lo que Ud dice.

Gracias por su aclaración

Exacto. Esa es la razón por la que los convenios contemplan como competencia exclusiva para gravar las rentas -incrementos patrimoniales por la venta de acciones- las del estado del vendedor -en nuestro caso España-.

Finalmente, estoy intentando abrir cuenta en Charles Schwab y llevarme allí los LP´s. Alguien lo usa? Tenéis buena opinión?

¿Tiene alguna referencia o le han informado que la retención de los LPs estaría hecha bien? Imagino que la idea es la misma de Interactive Brokers, cuenta multidivisa y sin información fiscal.

La verdad que ni idea, pero para hacer la transferencia de acciones entre dos entidades de USA es bastante sencillo por si no lo sabe. Yo he transferido varias veces acciones desde E*TRADE a Interactive Brokers con el método FOP y en 2-3 días están las acciones y sin coste alguno.

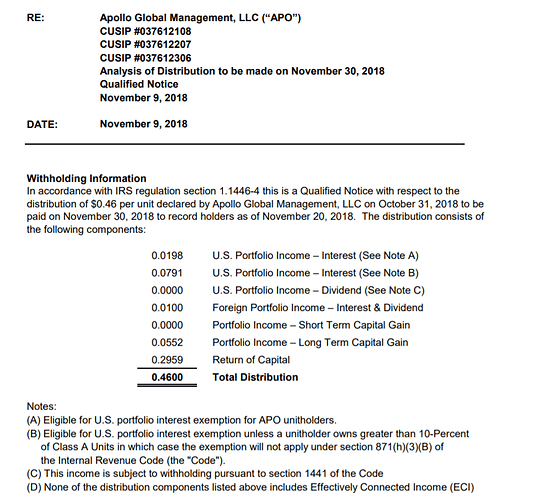

He recibido la siguiente respuesta de Blackstone:

"Thanks for the email.

This is a matter that you will need to resolve with your broker. BX provides a Qualified Notice before each distribution for the brokers to use to determine the character of the distribution and the amounts subject to FDAP withholding or ECI withholding. If your broker withheld at 37%, it appears they treated the entire distribution as ECI.

Attached is the Qualified Notice issued for the November 5, 2018 distribution that shows $.061 of the $0.64 distribution is ECI and $0.137 of the distribution is US source dividend subject to FDAP withholding. Also, you should have provided a Form W-8BEN to your broker for purposes of determining the withholding.

Regards,

Blackstone Investor Relations"

Voy a enviársela a IB a ver que pasa, aunque me parece que pasan del tema.