Lo de trapichear con las divisas a la hora de mostrar rentabilidades es la forma “distinta y superior de operar” que prometía.

José Suárez-Lledó

Lo de trapichear con las divisas a la hora de mostrar rentabilidades es la forma “distinta y superior de operar” que prometía.

Joer, vaya cazada @ManoloK, la verdad que yo lo hubiera leído y no habría prestado atención. Se ve que hay que estar 24/7 atento a que no te la cuelen en cualquier momento. Lo del folleto ha sido de traca, si intentas colarla al menos léete qué es lo que pones para no liarla delante de todo el mundo.

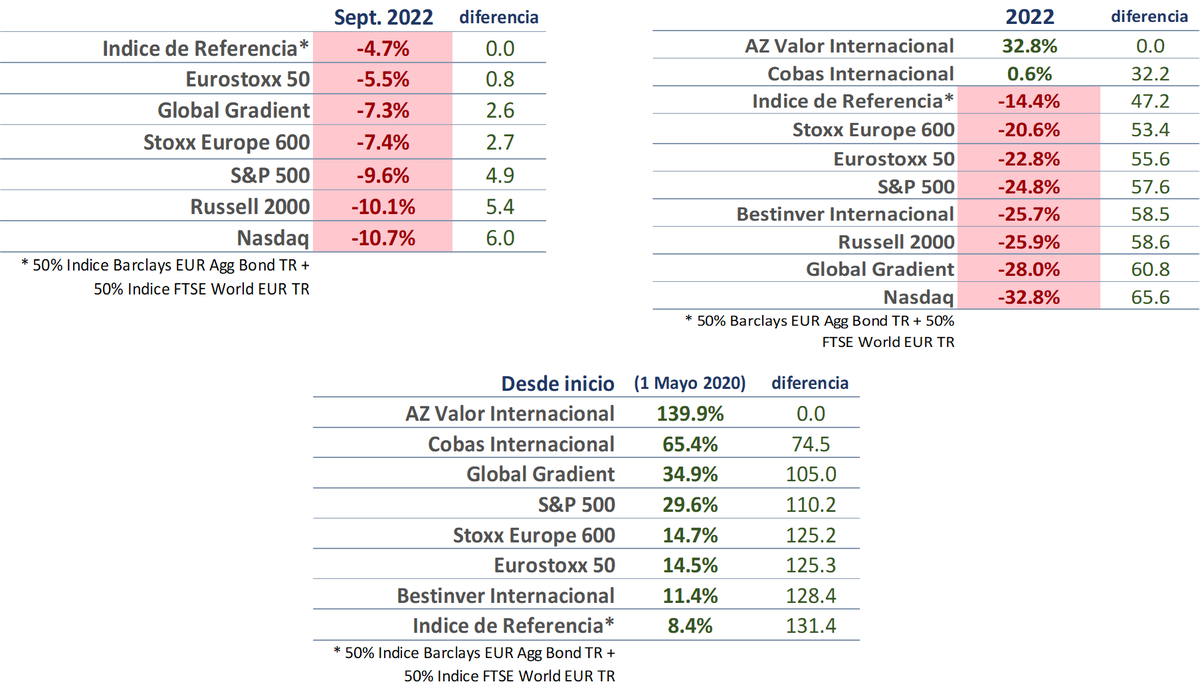

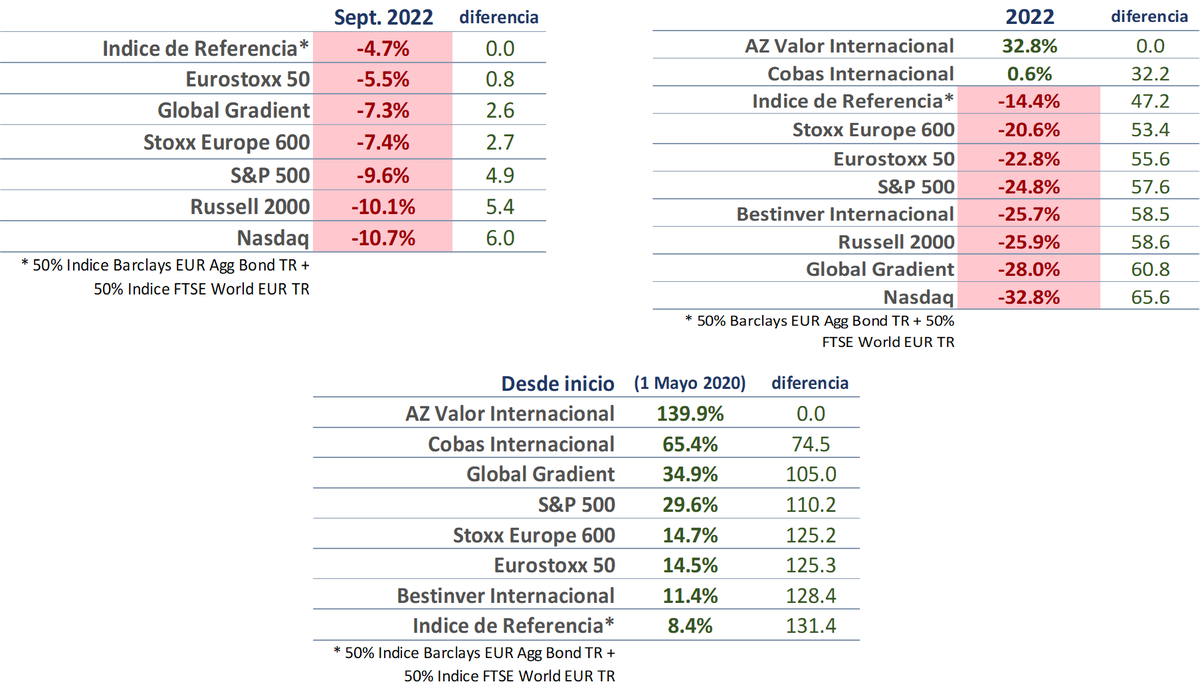

Mirando a raíz del divisa-gate de Affinium (un saludo a los jubilados británicos!) y Global Gradient veo que este 2022 siendo durillo para los gestores:

En todo caso basta que un año el S&P500 vaya mal (en dólares especialmente) y algunos lo hagan mejor que él, o similar,para que se llenen un montón de cartas de gestores de referencias a él.

En cambio cuando se les pide que se comparen con él a 5 o 10 años, se atrincheran en que esta comparación no es válida (ni en euros ni en dólares) dado que el fondo (si tiene el suficiente historial) sigue un tipo de estrategia significativamente distinta.

Otra afirmación previa que parece que la realidad se empeña en contradecir.

Aquí la rentabilidad de los últimos 13 meses y lo “rápido” que se recupera el fondo.

Lo que debía estar supuestamente rozando el 0% de rentabilidad en el peor de los casos, está alrededor de un -25%.

No quiero hacerme el listo, bien saben la potencia de mis luces, es una simple cuestión semántica, seguro que estoy equivocado, nunca he llegado a entender como denominan “retorno” a lo que es una perdida, porque todo “retorno” es un caso de rendimiento, mayor o menor, pero en ningún caso negativo. El futuro dirá, pero de momento, de retorno sobre la inversión, ninguno.

Entiendo perfectamente que no es lo mismo decir a un auditorio docto “Hemos tenido un retorno del menos 22 %” a señalar “Llevamos un castañazo del 22%”. No obstante, siempre se aprende algo, últimamente mi mujer la veo interesada en el rendimiento de mis inversiones, sospecho que empieza a planificar el viaje del 2023, así que le diré: “Se prudente, ya sabes que en mis inversiones llevo un retorno a menos, del 56%” (como ven, no le miento, lo disfrazo muy bien). Como es una mujer muy práctica sencillamente me preguntará: ¿Puedo? A lo que le responderé: “Con el retorno ponderado a menos que llevo, naturalmente”. Lo de “ponderado” es por darle un toque más técnico y, a la vez, incomprensible, hay que evitar a toda costa que meta las narices y pierda el poco prestigio que me queda.

Evidentemente, no le mostrare el post de Manolok.

VL 14-1-21 148.10

VL 16-9-22 138.2351

20 meses

Este muchacho tampoco ha vuelto por aquí, no?

Con las tres/dos últimas entradas se podría apuntar la famosa frase en ámbito cinematográfico/judicial: “No hay más preguntas, su señoría”.

![]()

Claro, porque sigue cayendo… cuando haga suelo, en 5 meses se arregla todo ![]()

Eso será. Pero de momento está por debajo del

VL del 7-1-21

Más allá del tema de la divisa, en mi opinión, parte gorda del problema es incitar a los inversores a invertir con una perspectiva temporal que no es acorde al tipo de producto donde se les está sugiriendo invertir.

Que luego señalen que no lo están haciendo tan mal comparándose con un índice de renta variable en la divisa que sea, precisamente es indicativo de no ser consecuente con lo señalado en primera instancia, porque los plazos temporales de quien invierte en el índice deberían de estar bastante más claros.

Tampoco es que digamos que el fondo tenga mucho historial, pero precisamente aquí está uno de los aspectos delicados. Que al final el posible inversor está asumiendo riesgos que no se le han explicado nada bien y que es difícil que tolere si los pone en relación a aquello que se le ha sugerido desde el propio fondo (o el propio gestor) en primera instancia.

En mi opinión vender que algo es como invertir en renta variable pero sin sus riesgos, ya sabemos todos como suele terminar: o con rentabilidades significativamente inferiores como producto de haber asumido riesgos muy distintos o con la sensación que ha cambiado unos riesgos conocidos por otros tal vez incluso peores.

Me paso por el hilo para no aportar nada y repartir unos corazones, como ane igartiburu, ya que no veo mucho la tele en el foro tengo sucedáneos:

A ver qué me busco para sustituir a Supervivientes y la Isla de las tentaciones.

¿Se apaña Vd. con un botijo?

Yo lo veo clarísimo

¿Se apaña Vd. con un botijo?

Yo lo veo clarísimo

![]() Cierto, se me olvidaba mi telenovela favorita, el jubilado británico con personalidad múltiple que estudió en vallecas y se hizo un camino en el mundo financiero con un método innovador para cubrir el efecto divisa.

Cierto, se me olvidaba mi telenovela favorita, el jubilado británico con personalidad múltiple que estudió en vallecas y se hizo un camino en el mundo financiero con un método innovador para cubrir el efecto divisa.

Como de costumbre, la rentabilidad de los índices USA los da en USD

Me consta que más de una vez se le ha comentado, por lo que lo hace para parecer que su fondo ha ido mejor de lo que realmente fue.

Aquí podemos ver cómo el S&P ha dado una rentabilidad del -11%.

Lo que podríamos hacer @Manolok es pasar su fondo a USD para comparar peras con peras.

Si pasamos el fondo a dólares para compararlo de manera real lleva una caída del 37%.

En resumen, un americano que haya comprado el fondo, no va palmando un 28% sino un 37%.

Bueno pero ya comentó que cubría la divisa ¿no? Si el fondo siempre cubre la divisa lo lógico es que se compare con el benchmark en usd y no en euros

Si el fondo siempre cubre la divisa lo lógico es que se compare con el benchmark en usd y no en euros

No.

Si su VL es en euros tiene que compararse contra la alternativa en esa divisa para ver cómo lo ha hecho vs sus comparables. Si usted en vez de invertir en su vehículo, hubiera invertido en el S&P 500, no habría obtenido como él dice ese retorno, sino un -11%.

Es la discusión que tenemos siempre sobre el tema en el foro y no es justificable, se cubra o no.

Yo veo más lógico intentar ver en cualquier estrategia “cómo funciona la estrategia” y no entrar en dogmatismo de con qué hay que compararlo.

Sin ir más lejos, un fondo muy querido, Prudent wealth. Muchas gente diciendo lo bien que se está comportando este año por estar en un -7,5% en euros. Pero en dólares, está en casi un -21%. La estrategia es en dólares y luego se contravalora a euros. Muchos de los que veneran el fondo por el -7,5% se desmayarían si supieran que la estrategia en realidad ha caído más de un -20%. Por ello, yo le veo más sentido fijarse en el -20% que en el -7,5%.