Olvide suscribirme al webinar y ahora no lo puedo ver en diferido.

¿Saben si se subirá pronto a YouTube? De momento no está disponible.

Este articulo me ha recordado cuando la sicavs de Koplowitz se salio de Valentum… y a los pocos meses tuvieron el tema de Burford. Hoy leo que Worten, perteneciente a Sonae “entra en causa de disolución y oculta su plan de negocio al auditor”. Sonae es la tercera posición de Magallanes Iberian. También que “Juan Riberas (Gestamp), investigado por presunto fraude”, miro la evolución de la cotizacion de Gestamp…y en este año -19,95%. Gestamp, la segunda posición de Magallanes Iberian…

Estoy en Magallanes y un poco también en Valentum (en ambos en verde) y sobre Ivan Martin tengo (en revisión) confianza. No hablo ya de la evolución estos últimos años de Cobas ni Azvalor y de algunos importantes errores de inversión reconocidos por los gestores.

Últimamente a veces pienso que con los Value y lo pongo con V para que nadie piense que desprestigio este estilo de gestión, ya he dicho que tiene su hueco, está ocurriendo como cuando hace 20 o más años solo comprabamos Santander, Telefónica, Repsol y BBVA… seguramente hay más mundos además de este (gestores value españoles), hay fondos indexados, que además de menores costes nos cubren del riesgo gestor y también fondos internacionales de gestoras con equipos potentes de profesionales para el que quiera una gestión activa. Muchos de esos internacionales con menores comisiones.

Ya lo tiene en Youtube (siento no incluirle el enlace, pero el sistema no me deja). Como sabe, para verlo en esta plataforma no hace falta estar apuntado al curso.

Buenos resultados de goeasy principal posicion de true value +10% en el día de hoy.

17,82…muy próximo ya a la comisión de éxito de nuevo…toca plegar velas y esperar a leer la documentación del nuevo fondo en detalle cuando finalmente lo lancen.

¿Plegar velas? Yo esto deseando que lleguen al máximo, en ese momento ganaré un 25%.

Go easy, MTY, Airlease, Aercap, Gym Group…está siendo duro.

No se que posiciones tienen en el nuevo fondo pero vamos las de mi comentario de arriba están baratas, baratas…

El problema es que estas semanas los mercados estan muy amorosos: mas baratos que ayer pero menos que mañana. Love is in the air

¿Ya les queda a ustedes liquidez para invertir en el nuevo fondo?

Creo que no he visto a nadie en este foro defender tanto a un fondo como hace usted. ¿Saca algún beneficio de ello? Porque todo fondo tiene sus pros y contras y parece que usted sólo ve las bondades de True Value.

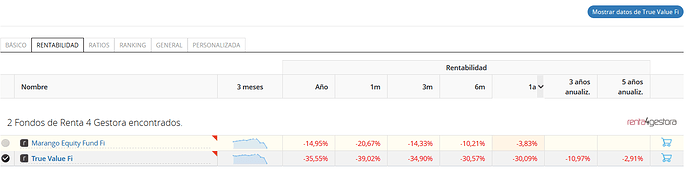

Por cierto uno de los fondos que más caídas acumula este año, en torno a un -35%

¿Defender? ¿Beneficios? Yo solo expongo las razones por las que invierto en el. ¿Un -35%? En Morningstar recoge un -25%…

Igual tendrías que mirar el valor liquidativo más actualizado de lo que aparece en Morningstar. En Renta 4 aquí tienes un pantallazo:

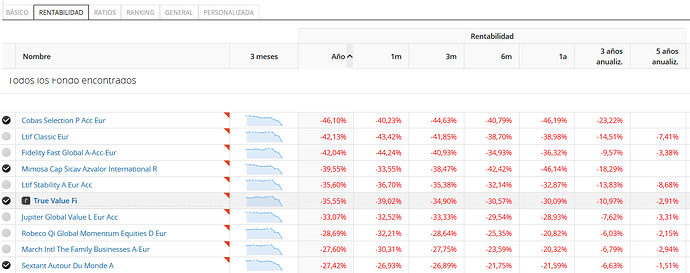

Por cierto, justo mirando la información de True Value en Renta 4 me han salido otros fondos “similares” con rentabilidades del mismo estilo o peor:

La leche de Cobas es también de órdago. Todo esto me hace pensar que la moda Value que ha habido en España estos últimos años y que han arrastrado tanta gente. ¿De verdad merece la pena complicarse la vida buscando al super gestor que ve gangas donde otros no las ven?

Estos días ando leyendo el libro de Boggle y ha habido frases que se me han quedado clavadas en la cabeza. ¿Para qué vamos a añadir al propio riesgo del mercado, el riesgo de gestor y de sector?

Estos fondos value cayendo en torno a un -40% mientras el SP 500 un -20% este año cuando tenemos a todos los gestores value diciendo varios años que sus carteras caerían menos que el mercado en una recesión. Pues ahí lo tenemos…

Esto es como todo, yo creo que lo mejor es diversificar. Marcos Pérez lo explica muy bien en sus charlas. Es imposible saber cual va a ser el ganador del futuro, una estrategia Value le hubiera proporcionado mucho mejor rendimiento antes del año 2010, pero después no. Los reits protegieron muy bien al inversor en el año 2000 pero muy mal en 2008.

Es impredecible saber cual va a ser el activo que va a liderar las subidas en la próxima década por eso: diversificación, diversificación, diversificación.

Tenga en cuenta que está hablando de unos de los mayores defensores de la gestión indexada en España, lo cual me viene a dar la razón.

Creo además que anda por aquí en el foro @Inversobrio, así que igual puede pasarse por aquí y darnos su opinión. Para mí es uno de los mayores promotores de educación financiera de España totalmente independiente (no es gestor de ningún fondo, ni saca beneficio de ello).

Estos días con caídas tan fuertes y rápidas se nota mucho la diferencia de fechas, una diferencia de uno o dos días puede suponer más de un 10%

Lo sé perfectamente y estoy muy de acuerdo con su planteamiento. Lo que trato de decir es que sea cual sea la estrategia que utilice, la mejor opción es la diversificación de la forma que sea (y probablemente a largo plazo la indexación es la mejor manera).

Debido a que usted hablaba del SP500, para mí eso no es diversificar, porque no sabemos si EEUU va a ser el ganador del futuro.