Perdone que le corrija pero en ambos casos se escribe «A ver» en lugar de «Haber».

Es una equivocación que se suele ver con cierta asiduidad, no es algo personal con usted.

Gracias @Puerto,

Queda corregido y como no aprendido.

Veremos a ver a qué precio se han firmado los mismos:

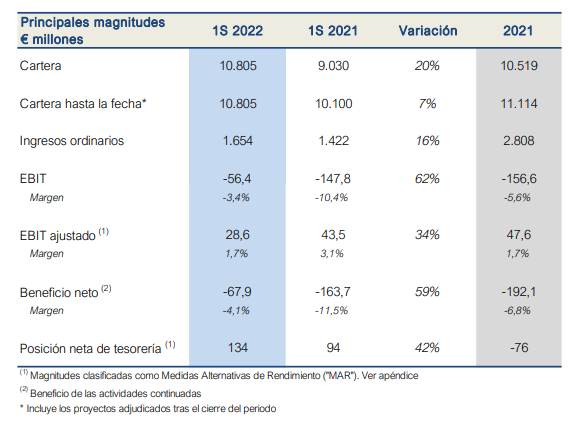

Pero la compañía empieza a levantar cabeza. Técnicas está ahora mismo atravesando una buena racha y todo apunta a que será capaz de alcanzar el objetivo. De hecho, tras conseguir adjudicarse un contrato con el Gobierno de Qatar de 430 millones de euros en agosto para ampliar la producción de gas licuado en el país, el total de contratos cerrados por la firma con distintos clientes este año asciende a 3.300 millones. Esto supone un 82,5% del total que tiene marcado la firma como objetivo para este año: 4.000 millones de euros.

Esta cartera de pedidos ha permitido a la empresa proyectar un crecimiento de los ingresos de alrededor del 30% en 2022 y un aumento de la productividad. Igualmente, se esperan nuevas entradas de proyectos que impulsarán el crecimiento de los ingresos en un 25% más a medio plazo. Así mismo, una mejora de los balances y un nuevo préstamo del gobierno que lo refuerce podría cambiar la mala suerte que ha tenido la empresa en los últimos años.

Ya he salido de esta empresa que tantos dolores de cabeza me dio. Es mi primera inversion ya como value oficial en la que tenia un fabuloso modelo de valorqcion, una tesis muy ensayada y todo el rollo de conviccion. Bueno, la convicción la perdi hace tiempo y estaba convencido que el precio aun con todo estaba lejos de donde debiera y mantuve la paciencia, craso error. Era una trampa de valor desde el principio y cuando lo comprendí debia haber salido pero es lo que hay… Una perdida bien significativa que digeririmos con algunas plusvalías…. En cualquier caso aprendida la lección, o no. Los negocios tan ciclicos, sin ventaja, tan competitivos y con riesgos operativos y financieros no son para el inversorcillo que les habla.

Como ve mr @camacho113 esta empresa ha sido finalmente rescatada igual que sus competidoras koreanas. Justo lo que predijimos por este foro contradiciendo a Parames and co (no somos tan cojos  ). No hay forma de quedar como “el player” mas fuerte por muy bien que se hagan las cosas y la demanda de estas instalaciones y margenes que se van a pagar no me interesan, la pelea a cara de perro va a ser más feroz y cualquier cosa puede pasar. Suerte a los que sigan!

). No hay forma de quedar como “el player” mas fuerte por muy bien que se hagan las cosas y la demanda de estas instalaciones y margenes que se van a pagar no me interesan, la pelea a cara de perro va a ser más feroz y cualquier cosa puede pasar. Suerte a los que sigan!

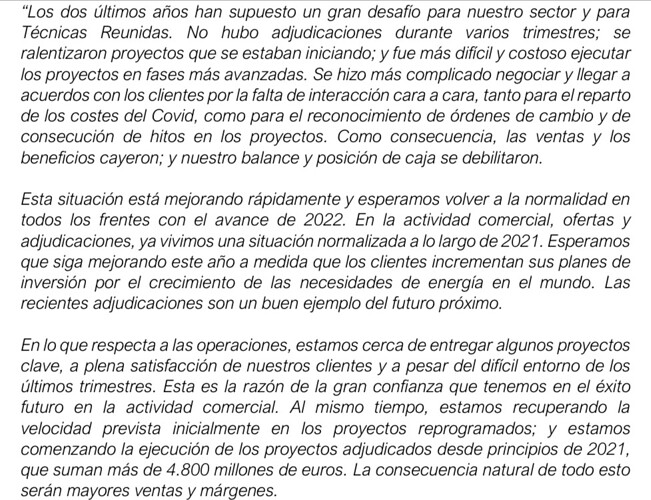

Aquí la presentación a 31/12/2021:

https://www.cnmv.es/Portal/verDoc.axd?t={646000fe-8158-4dc2-a5d1-190635c4966a}

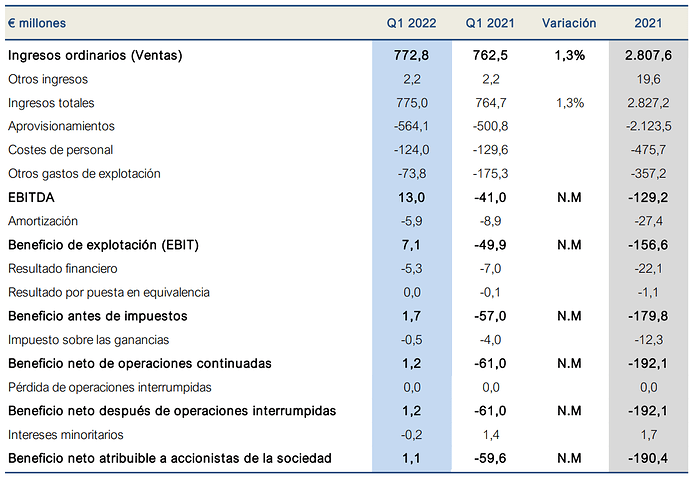

Han aflorado ya las pérdidas del 2020, como siempre en estas cosas, un año después. Esperemos que no haya más lastre también en el 2022:

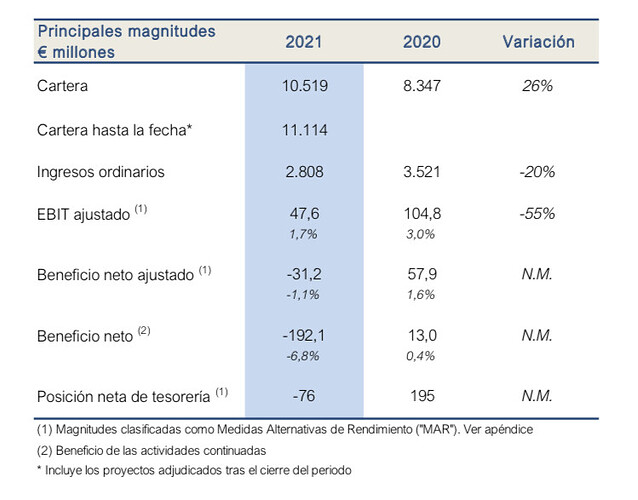

Aquí los sobrecostes:

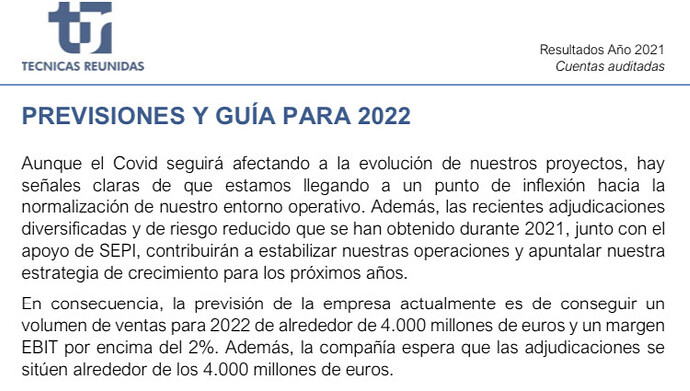

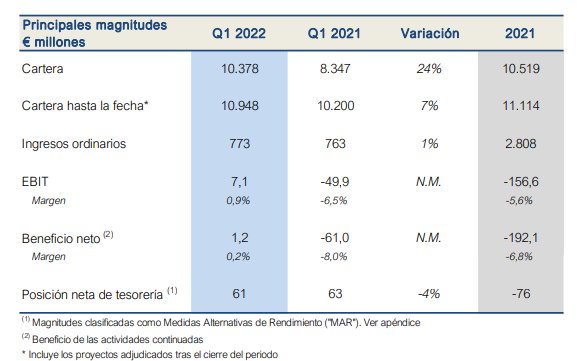

Estiman ya beneficio para 2022 (veremos a ver si es verdad)

Bufff el mercado se lo ha tomado regular (6,5% abajo). La verdad es que hay que tener mucha fe y los comentarios de la compañía no dan mucha confianza.

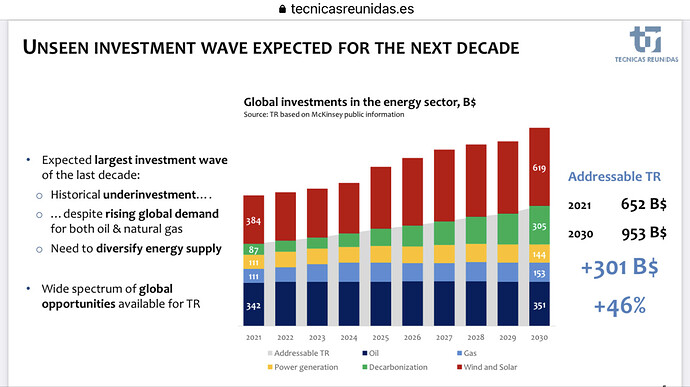

Poco se habla de TRE con los precios del petróleo que hay ahora.

Veremos a ver el backlog y lo que consigue en contratos, pero es posible que sea un momento muy dulce para conseguir contratos.

Es una gran oportunidad para " Redimirse " , de no lograrlo ahora , cuando lo hará ?

No parece que sean muy optimistas en el margen EBIT ( Beneficios antes de intereses e impuestos )

Si consiguieran un margen cercano al 2 % serían tan solo de 80 millones en relacion a los 4000 millones.

Capitaliza 433 millones mas las ayudas del estado 340 millones = 863 millones

Espero que consigan un margen EBIT bastante superior al 2% con el tema de la subida del petróleo

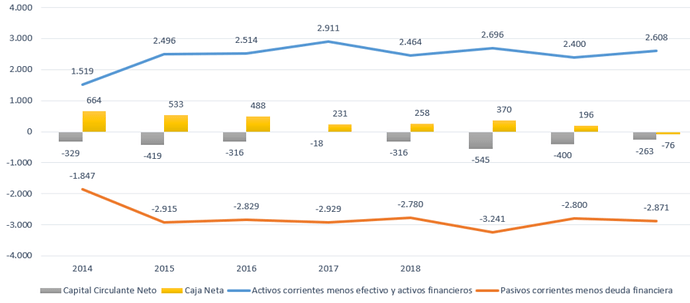

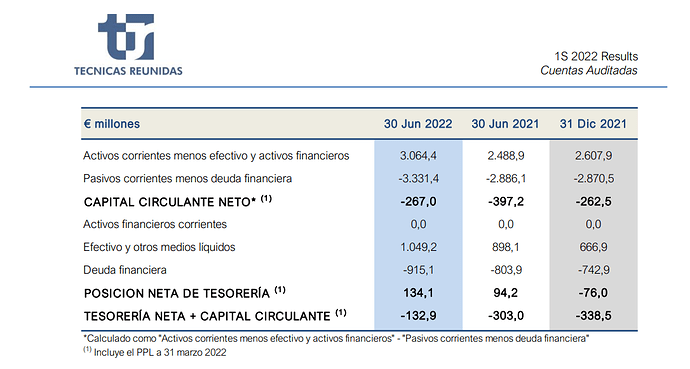

Parece que vuelve a la senda de no quemar caja:

Buena señal que empiecen a reconocerse partidas en las cuentas de deudores, que hará que el working capital negativo sea cada vez mayor

Informe completo aquÍ:

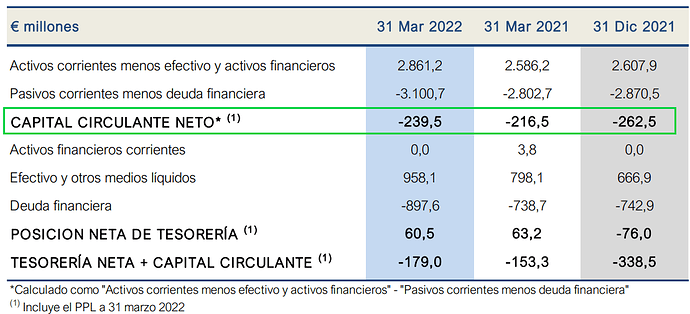

Recuerden que aquí está incluida la ayuda del Gobierno:

A ver si consigue volver a la rentabilidad de verdad…

Que travesía por el desierto… ![]()

![]()

Y el problema está cuando no se puede comprar el segundo (porque esté cerrado, p. ej.) e intentan comprar de nuevo el de salida, pero a otro precio.

Acabo de descubrir este hilo sobre TR, y sin leerme todos los comentarios (ya me perdonarán) voy a lanzar el siguiente:

Como insider del sector, no entraría en TR ni en ninguna epecista ni aunque la comprara Warren Buffett. Para poder valorar bien la compañía, habría que conocer el estado de cada uno de los proyectos/contratos (qué márgenes tienen y qué riesgo tiene cada uno en términos de penalizaciones por performance o retrasos o si estaba bien vendido); y eso no se refleja en los reportes de la compañía ni de lejos…

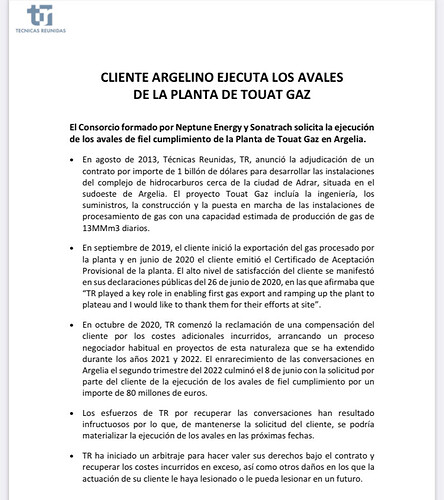

Los contratos EPC tienen cada vez más riesgos, menos márgenes y cláusulas más leoninas. Un equipo que se rompe, o un mes de retraso, te pueden poner el proyecto de positivo a negativo. E incluso enfrentarte a penalizaciones o arbitrajes que pueden llevarse por delante la compañía. Y son riesgos de millones que solo reportas/provisionas mínimamente para no infartar al accionista.

El negocio es de apagar fuegos (nada previsible), márgenes muy bajos y riesgos de cola tremendos. Al final, un ciclo combinado o una unidad de refino, lo hace ya cualquiera, y compites con empresas de todo el mundo.

Pero es MHO. Saludos.