La ética protestante del trabajo, que se sacó de la chistera Max Weber, es también un mito oscuro. Empezando por que no se sabe muy bien que es eso de la “ética del trabajo”, y terminando por que para llegar a esa conclusión Max Weber extrapoló unos datos de la ciudad de Baden sin tener en consideración varios puntos claves: 1- En regiones protestantes existía una presecución sistemática hacia los católicos 2- Reconoce, aunque no extrae ninguna conclusión de ello, que esas regiones ya eran ricas antes de la Reforma, es decir, cuando eran católicas. 3- Aquello que se supone sería la causa de esa diferencia entre la ética protestante y la ética católica (un distanciamiento del mundo material y un obstáculo a la libertad individual de estos últimos) se encuentra presente, y en mayor medida, en confesiones protestantes como el calvinismo o el metodismo, sin que por ello eso afectase al desempeño económico de estos últimos dentro del capitalismo.

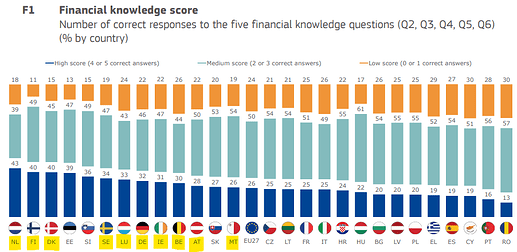

Mi tesis principal es que no se puede establecer una causalidad entre la “educación financiera” de los individuos y el desempeño económico del país. Y, precisamente, los casos de Eslovenia, Estonia, Alemania o Francia, lejos de refutar la tesis, la refuerzan. Pues, si existiese tal causalidad, podríamos llegar a predecir con exactitud una variable de la otra. El hecho de que existan datos fuera de lo predecible ya nos dice que estamos más bien frente a una correlación que no implica causalidad. Pero, de todas formas, aunque el coeficiente de correlación fuese r=1 tampoco podríamos deducir causalidad, ni tampoco nos diría nada sobre la dirección de esa causalidad si la hubiera. La causalidad no es estadística, sino que hay que encontrar los mecanismos causales, y eso rebasa el campo de los numéros.

Esto engrana con mi segunda tesis (más bien hipótesis). Si me viese obligado a extraer alguna conclusión de lo que parece ser una correlación positiva, a mi juicio, me parece mucho más potente suponer que las condiciones materiales anteceden al “cambio de conciencia” (aunque obviamente se retroalimenten). De la misma forma que si la filosofía tal como la conocemos nació en la Antigua Grecia no fue porque de repente a los griegos les diese por filosofar, sino porque el desarrollo de las técnicas y las ciencias (en particular de las matemáticas - la famosa frase a la entrada de la Academia de Platón: “prohibido entrar a quien no sepa geometría”), unido a una esclavitud sistematizada que permitió a cierta clase liberarse del trabajo mecánico, fueron los catalizadores del pensamiento filosófico académico.

No se preocupe, ya se encargan las condiciones materiales de “optimizar” las finanzas de las personas. La cantidad de adultos de +30 en España compartiendo piso, viviendo con sus padres, sin vehículo propio, sin perspectiva por formar una familia, etc. no cesa de crecer. Si eso no es “optimizar” el gasto.

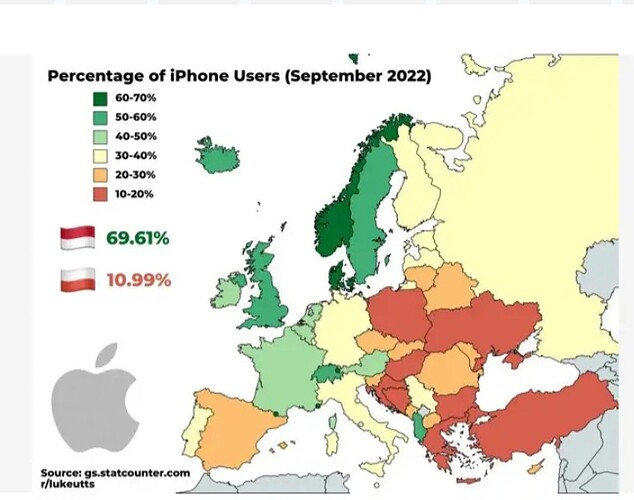

Resulta que España es el país de Europa occidental con menor porcentajes de Iphones por habitante. De hecho, los mayores mercados de Iphone en Europa son los países escandinavos. No sé si eso computa como optimización y maximización del patrimonio pudiendo optar por dispositivos mucho más baratos.