Estos dos se parecen mucho y no sé si va a sacar algo diferencial al tener los dos y no uno.

Gracias por tu comentario @camacho113

Si, estoy contigo. Si se diese alguna variación será casi inapreciable

Alguien que sepa cómo vender una acción que está en cartera y ya no cotiza? El padre de un conocido lleva Abengoa y quiere venderlas

Pues creo que no hay tu tía con esto… en el caso de Abengoa lo “peor” es que hay gente que las tienen en un broker que cobra custodia, pero leyendo otros foros parece ser que es posible aún así traspasarlas y buscar un broker que no cobre. Sino lo único es que se declare la pérdida total y sea puedan meter como pérdida patrimonial en la declaración de la renta.

En casa hicimos una gestión por el estilo precisamente para aquello de la pérdida patrimonial que comenta. Si mal no recuerdo hubo que firmar un contrato de compra venta privado y el broker del vendedor hizo la tramitación con el broker del comprador.

Hola @maugil quisiera saber si existe entonces la posibilidad de que un broker pueda comprar, con contratos de compra-venta privados, acciones fuera de cotización para poder registrar la pérdida patrimonial. Si es así y conoce a algún broker que lo pudiera hacer, le agradecería me facilitara los datos para contactar, por privado o en el post.

Muchas gracias y un saludo.

Tiene usted dos posibilidades (supongo que habrá otras) de materializar las minusvalías de una acción no cotizada que obre en su poder.

1.-Le vende sus acciones a otra persona (puede ser un familiar, pero si es su mujer y hacen la declaración de la renta en su modalidad conjunta, hacienda sólo le admitirá, en ese caso, la mitad de las minusvalías). Lo ideal es que ese comprador (puede ser por una cantidad simbólica) tenga cuenta de valores abierta en su mismo broker.

2.-Realiza la compra venda ante notario. Eso es una prueba suficiente para Hacienda.

La persona que adquiera sus acciones -como se supone que lo hará por un precio muy bajo- abonará een el futuro muy pocos gastos en concepto de custodia de valores. En el caso de que dicha acción sea renunciable, el comprador podrá deshacerse de ella,pero en el supuesto de que la acción no sea renunciable deberá seguir cargando (él y sus futuros herederos) con ese coste.

Muchas gracias por su respuesta, me voy a plantear el supuesto de inactividad en el Registro Mercantil para poder instar al Banco a la baja definitiva y poder también deducir la pérdida patrimonial. Es más largo, pero más sencillo y no se involucra a nadie.

Un saludo.

En nuestro caso la operación se realizó desde el BBVA a ING, se hizo un contrato de compra venta privado y lo gestionó todo el broker de origen con el de destino.

Un saludo,

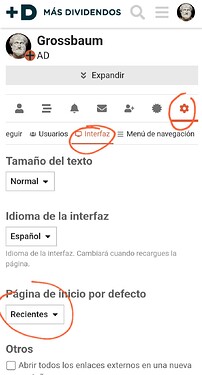

Buenos días. No se si he sido yo que he tocado algo y lo he desconfigurado o es que ha habido algún cambio general en +D.

Siempre que entraba se me ordenaban los mensajes por actividad eb el foro, es decir primero los últimos escritos . Ahora me salen todos salteados.

Reordeno por actividad pero cuando vuelvo a entrar me vuelven a salir todos desordenados, o ordenados no se con que criterio.

¿ les pasa a ustedes igual?

A mi me estaba ocurriendo. Desde su perfil puede reconfigurarlo. En principio permanece incluso cuando cierra la página.

Muchas gracias @Grossbaum problema solucionado.

Aprovecho para comentar que disfruto mucho la lectura de sus post, me hacen pensar, obligan a retorcer mis neuronas y captar visiones mas amplias de muchos conceptos y realidades.

saludos!

Hola,

Si como dice ya entiende el funcionamiento del mercado ¿por qué se plantea comprar las “Lucky 13” en lugar de hacer su propio análisis? ¿Cómo puede asegurarse de que lo que le parece a priori también le parecerá a posteriori? ¿Cómo podrá mantener la convicción cuando el precio o el desempeño de una compañía se compliquen?

¿Cómo valora Vd. el riesgo de tipo de cambio? ¿Es un riesgo “emocional”, o tiene datos al respecto sobre los que sustentar su preocupación?

no puedo mandar privados, creo que con mi nivel si deberia poder, pero o no puedo o no se como se hace

Hola @Cakun , para usar la mensajería interna es necesario ser Patreon, le dejo por aquí las formas disponibles por si le interesa

Hola a la distinguida comunidad +D, me hallo en una encrucijada y creo que sus opiniones me pueden ser útiles.

Mi cartera actual está compuesta por un 37% acciones, un 26% fondos activos y un 27% fondos indexados (hasta el 100% falta un 10% que es liquidez). Pero mi idea, mi disciplina digamos, es siempre buscar tener 1/3 acciones, 1/3 fondos activos y 1/3 fondos indexados. De este modo, para volver al equilibrio (algo que hago cada cierto tiempo, para no desviarme de “mi plan”) a día de hoy debería de dedicar un 5% de la liquidez a fondos activos y otro 5% a fondos indexados.

De momento esta cartera global me está funcionando bien (muy especialmente la pata de acciones), teniendo una antigüedad ponderada de unos 3 años (rango ago’17-nov’23), una rentabilidad a origen (dividendos incluidos) de un 39% y un anualizado aproximado del 12,50%. Honestamente estoy satisfecho aunque por supuesto sé que hay mucha más suerte que mérito propio en estos resultados.

Tengo 40 años y mi idea es ir construyendo una bola de nieve que vaya creciendo al menos durante 20 años más gracias al alza de las cotizaciones y a mis aportaciones. Por el camino no estoy cerrado a los dividendos aunque no son mi prioridad (la cartera globalmente debe tener una rpd del 1%, que básicamente me sirve para no caer en el aburrimiento). Y mi objetivo último es, en 20 años, pasar gran parte de la bola de nieve a fondos de reparto (sin coste fiscal pues recuerdo que 2/3 de mi cartera serán fondos traspasables que actualmente son de acumulación, y el 1/3 restante serán acciones que ya de por sí, probablemente, tendrán dividendo) para vivir de las rentas. Y a ser posible, no comerme la bola y que la hereden mis hijos. Digo todo esto para poner de manifiesto mis intereses concretos como inversor, habida cuenta de que cada inversor tiene una situación diferente.

Entrando en detalles, esto es lo que llevo tanto en fondos activos como en fondos indexados (las acciones no las pongo para no sobrecargar el mensaje):

Y aquí viene la encrucijada: por primera vez en bastante tiempo, no tengo nada claro que añadir a mi cartera, y por ello apelo a ustedes para que me den ideas sin temor ninguno a equivocarse, como si estuviésemos en la barra de un bar.

De los 10 productos que ven en la tabla, 6 de ellos están en máximos (AzV, Seilern, Independance, India, SP500 y Europa) y 4 de ellos no (Real Estate Europa, Vanguard Small, Real Estate Global y Emerging Markets). Les animo a que cotejen los ISIN para ver de que productos concretos hablamos, los tengo todos o en MyInvestor o en IroniaFintech

Una opción por defecto que estoy barajando, es sobreponderar/añadir el Vanguard Small Caps en la parte de indexados y el AXA Real Estate Europa en la parte de gestión activa. Haciendo esto mi cartera pasaría a tener un 15% de REITs (parte indexados, parte activos) y un 14,5%de Small Caps (igualmente parte indexado y parte activo), es decir tendría sobre un 30% en dos sectores que intuyo van a rendir bien en los próximos 5-10 años y que actualmente parecen estar baratos. Otro punto a favor de esta opción, es que no añado pestañas nuevas a mi excel, es decir no añado nuevos productos sino que simplemente añado más cantidad de productos que ya tengo.

Pero lógicamente la opción anterior es sólo una opción más. Seguro que podrían añadirse un par de productos nuevos interesantes, y aquí, reitero, apelo a sus ideas. Preferentemente fondos de inversión (tanto activos como indexados) que no estén en máximos y que estén disponibles en myinvestor o ironia. Me vale cualquier idea, cualquier sector, cualquier geografía… que pueda encajar bien en mi cartera y le genere alpha a medio y largo plazo. Disculpas anticipadas si la petición es demasiado genérica.

Saludos!

Yo reduciría quitando la gestión activa, no añadiría nada ![]()