Una reflexión adicional sobre el Momentum aplicado a las estrategias de inversión, que se ha mencionado durante la charla.

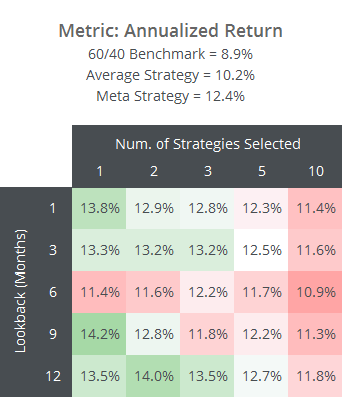

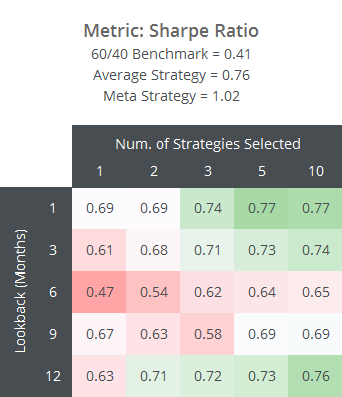

En este artículo se habla justamente de eso, presentando los resultados de un test hecho sobre 41 estrategias de Asset Allocation sobre las cuales se utilizan varios tipos de Momentum

Los resultados no son particularmente brillantes y me atrevería a decir que si se busca más rentabilidad sería mejor concentrar en pocas estrategias, mientras que si se quiere control de la volatilidad, habría que abrir el abanico de estrategias, como, por otro lado, podría ser lógico esperar.

Lo que habría que ver es el grado de correlación que puedan tener las potenciales estrategias, para un trabajo de este tipo.

Personalmente he hecho pruebas sobre el Momento/Fuerza relativa de las estrategias que es la base de mi cartera de Asset Allocation, de una forma un poquito más elaborada de la que se ha testado en este artículo, y he conseguido resultados teóricos que me han gustado y en la practica fuera de muestra (mercado real) está funcionando de forma satisfactoria tal como voy contando en el post del link de arriba