La cotización de una empresa puede caer un 20% de la noche a la mañana por mil razones que nada tengan que ver con su robustez económica, por lo que aunque la RPD aumente de golpe no significa que ésta sea insostenible. Si no me equivoco, mejor fijarse en el pay-out de la empresa, es decir, el % de beneficios que destina a pagar el dividendo.

Muy de acuerdo, pero hay muchos blogs, con reglas que si una acción baja el dividendo deben salir, y viendo lo anterior, no seria correcto, y como usted dice seria mejor utilizar la combinación payout-Beneficio.

Hola Jordi, crees que REE a precio actual de 17,40 € y buscando sobretodo dividendo (5,6%) es bueno entrar ahora para B&H (estoy jubilado) con estas amenazas:

-el Estado le recortará en 2023 ventas => caída beneficios

-compra reciente de Hispasat => endeudamiento

-apertura mercado sudamericano => riesgo

-nuevo CEO

-60% inversores institucionales => si cae dividendo, se van y cae la cotización.

También valoro PM (riesgo de futuro), PG, KO, PEP (caras).

En mi cartera tengo 6 values Patrios + 3 Indexados + MSFT, J&J, 3M, BRKb, ITX.

Qué opinas? Gracias por tu respuesta y saludos, Pere

Hola @ppalau.

Antes que nada le presento mis disculpas por la tardanza en contestar pero en los últimos meses ando liado con otras cosas y apenas me queda tiempo para pasarme por aquí.

Sobre lo que usted me pregunta pues es una decisión personal. A mí me puede gustar más o menos REE y a su vez tener un cometido en mi cartera que quizás no tenga nada que ver como tiene estructurada usted la suya.

Mi opinión en general:

- A mí es una empresa que me gusta y una acción a día de hoy fija en mi cartera. La llevo a precios más bajos que los actuales pero por debajo de 17 me plantearía entrar.

- A día de hoy y tal como marcó la anterior directiva, los ingresos y resultados económicos están bastante claros hasta el 2020.

- La entrada del nuevo CEO (Jordi Sevilla) ya avisó de cambios. No es tampoco alguien santo de mi devoción.

- El nuevo marco regulatorio no sabremos que impacto tendrá pero es evidente que si lo llevan a los números publicados, afectará con toda probabilidad al dividendo. Por otro lado el efecto en REE será menor que el de Enagás pues el recorte regulatorio propuesto es mayor para el sector gasístico que para el eléctrico.

- Sabemos que habrá un nuevo marco regulatorio peor que el actual. Ya veremos si es el que han propuesto pues el gobierno algo tendrá que decir por mucho que se asegure que aquí no pinta nada. Recordemos que a través de la SEPI controla el 20% de REE y hay algunas voces que hablan que quieren aumentar ese porcentaje al 40%.

- La compra de Hispasat es evidente que es impuesta. Primero porque por mucho que nos cuenten que es un excelente complemento al área de negocio de las lineas de fibra óptica, lo cierto es que poco tiene que ver con el verdadero negocio de REE.

- El año pasado fueron los mejores financieramente del Hispasat pero su negocio principal que es la de surtir televisión de pago va claramente a menos aunque en su mercado principal (el sudamericano) esté muy arraigado aún.

- El precio pagado por los satélites es excesivo. Unos 950 millones más asumir una deuda de más de 200. Han tenido que pedir 500 millones para financiarlo. La compra se cerró el pasado mes de abril por lo que aún no sabemos el impacto que tendrá en las cuentas de REE.

Como ve, y como pasa con todas las empresas, tiene sus pros y sus contras. Lo importante es saber que se compra y para qué se compra.

Un saludo.

Muchísimas gracias JordiRP por tu detallado análisis. Voy a reflexionar y valorar posibles alternativas. Saludos

Muchas Gracias, Jordi RP por toda la Clase Magistral que me has dado en el “post” 133…has hecho despertar mis "neuronas’.

Hola

Hace unos idas añadi RRE a 15,5 a mi cartera, si a 17 era interesante a 15.5 lo es mas aun

Esperemos que el futuro nos depare un dividendo creciente o por lo menos mantenido

Un saludo

Personalmente me parece buen precio para una de las vacas lecheras patrias, quizá podamos hacer una quedada masdividender en la junta de accionistas

Podríamos discutir en la misma, o con unos vinos después, si vemos a la buena de REE cumpliendo con los criterios DGI en unos años, porque si bien hasta ahora el dividendo ha ido creciendo muy satisfactoriamente (>=7%), no parece que el resultado esté yendo de la mano. Si bien podemos ver un resultado neto al alza, no lo hace al mismo ritmo, también se puede ver reflejado en la bajada de ROE, ligera pero progresiva en los últimos años.

Cómo una imagen vale más que mil palabras le enlazo la página web con sus gráficos.

https://www.ree.es/es/conocenos/principales-indicadores/beneficio-neto

Habrá que ver si en el futuro la regulación no hace más que empeorar los números y cortar el crecimiento del dividendo, como parece coherente prever para que no se llegue a situaciones preocupantes para el accionista. No sería malo por sí, si el negocio es estable y sigue dando un rendimiento más que simpático para las inversiones ya realizadas, pero puede que deje de ser interesante para nuevas aportaciones, o que directamente haya que cortar la cabeza de la vaca, utilizar la carne y echar los huesos a un par de cochinillos jóvenes que crezcan hasta ser pata negra.

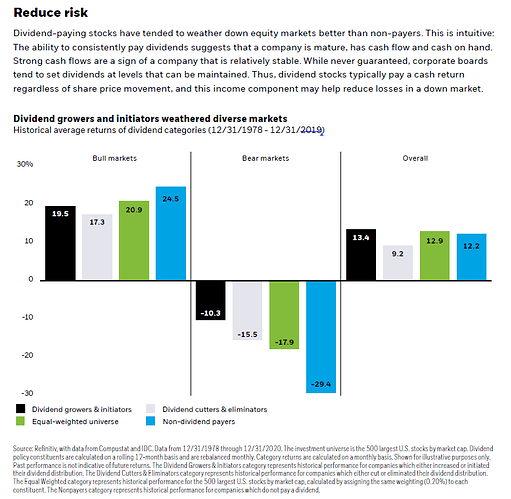

Sería interesante que desglosaran quienes son los initiators de esa gráfica y que empresas han incluido ahí. Si un initiator acaba siendo una realidad y se convierte en un dividend grower puede pertenecer a ese grupo, pero otras veces una empresa empieza a pagar dividendo durante unos pocos años y luego ser una falsa bandera.

Apple sin ir mas lejos estuvo pagando dividendo desde finales de 1988 hasta finales de 1995, siendo el mismo desde 1991 hasta 1995, para luego estar sin pagar dividendo hasta 2012. Con lo que realmente una empresa así no tendría muchas similitudes con empresas que llevan pagando dividendo consistentemente durante décadas.

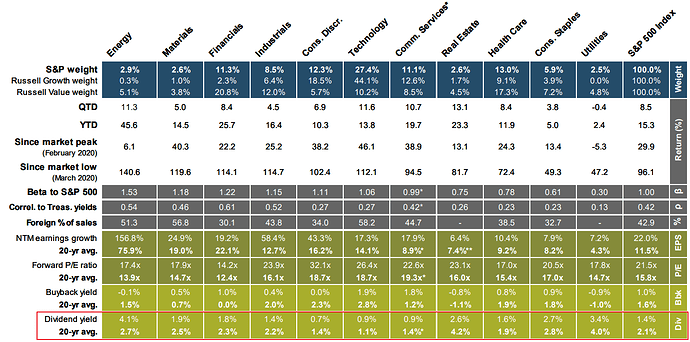

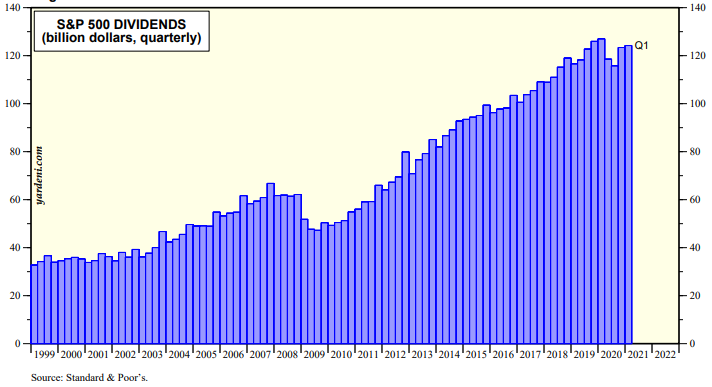

Adjunto un paper donde indica por sectores del S&P 500, la rentabilidad actual por dividendos que tienen los mismos vs su media de los últimos 20 años:

Como observarán, el rendimiento se encuentra en la parte baja de la media.

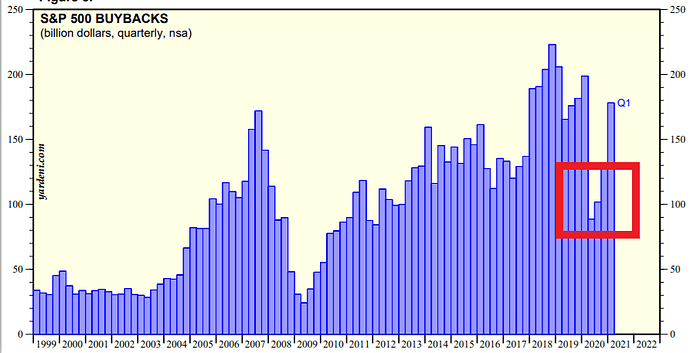

El ritmo de Buybacks puede dejar ver que hasta los que manejan el barco ven sobreprecios.

Siempre compran más acciones propias cuando más caras están las acciones y paran de comprarlas cuando las acciones caen.

Pero es algo normal que una empresa o una persona cuyos ingresos, en mayor o menor medida son cíclicos, que tiene otros compromisos antes, como por ejemplo repartir dividendo si es empresa DGI o el pagar deuda, que siempre se suele complicar refinanciarlas cuanto hay crisis, tenga mucha más capacidad de hacer buybacks cuando las cosas van bien y la empresa está cara que cuando está barata.

Es como la rentabilidad de un inversor individual. Es mucho más fácil, en términos de esfuerzo económico, aportar más cuando el mercado está caro que cuando está barato a poco que uno tenga extras en el sueldo o trabaje en una empresa u organismo con tendencia a recortar salaris y/o primas cuando la cosa se complica.

A veces hay premisas que hay que ver como se aplican en todo tipo de circunstancias y que implican , teniendo en cuenta la propia ciclicidad de la economía. El patrón oro es otro ejemplo de ello y de aquí algunos de sus problemas históricos. Cuando la economía se contrae en exceso, en lugar de ayudar a disminuir el efecto, lo solía incrementar.

Toda la razón, a estas horas lo he leído mal cuando en realidad habla de la rentabilidad que proporcionan los buybacks  . Y efectivamente la rentabilidad es malísima por esos preciosos sobreprecios. Gracias por tanto señor Camacho.

. Y efectivamente la rentabilidad es malísima por esos preciosos sobreprecios. Gracias por tanto señor Camacho.

Abro debate:

A mí personalmente no me gusta y desgraciadamente se está convirtiendo en una práctica habitual en las compañías donde los incentivos de los directivos cada vez están menos alineados con los del inversor particular.

Dicho lo cual se me ocurren pocas maneras más simples de seleccionar empresas a largo plazo que dividendos crecientes, pay out moderado y control de deuda. El “Show me the money” de Al Capone con pistola bajo el brazo cuando pasaba a recaudar en sus locales de Chicago está más de actualidad que nunca en la era de la ingeniería financiera.

Dado que la asignación de capital (sobre todo en lo que a divis y recompras se refiere) se suele hace de un modo bastante aleatorio, casi que al final mejor hagan las dos cosas por sistema y así compensan aciertos y errores ![]()

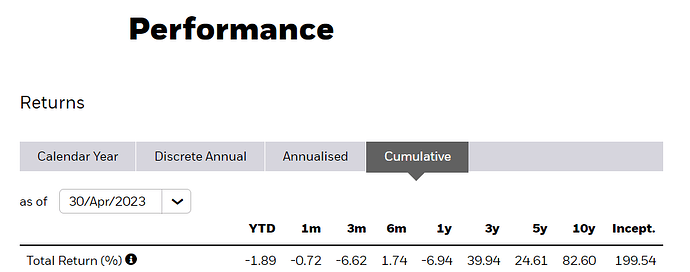

He visto en myinvestor un ETF que hasta da miedo: