No soy para nada experto en CEF, pero por lo que he ido leyendo en éste foro muchos de los CEF utilizan estrategias con opciones, lo cual imagino que ayudará en gran medida junto con el apalancamiento que tengan a obtener esos retornos y generar esas distribuciones

Sí, eso está claro. ¿Y es necesario el CEF para comprar los activos o sale a mejor precio por algún motivo?

Tal vez, lo digo así porque no conozco estos productos, ahí esté gran parte de la respuesta

El cef permite comprar por debajo o por encima del nav porque a diferencia de los fondos de inversión abiertos o los etf, el numero de participaciones es cerrado, y cotizan según oferta y demanda.

Lo que sucede es que la inmensa mayoria de los cef diría que están enfocados al reparto.

BRK se podría considerar el CEF más grande del mundo, solo que no reparte dividendo😅

Llevo unas semanas leyendo sobre los CEFs y recomiendo los artículos de Daniel vknapp de Seeking Alpha (espero no haberme equivocado al escribir el nombre, estoy con el móvil…).

En ellos se explica muy bien cómo estos productos pueden llegar a estas rentabilidades. Básicamente por distribución de dividendos, operativa con opciones, materialización de ganancias y ROC (esto último parece ser lo menos deseable).

Lo único que me frena (todavía) es tener que invertir a través de IB (para poder acceder a una mayor variedad) y que aún no tengo claro el tema fiscal (por ejemplo, si la distribución tiene parte de dividendos y parte de devolución por ganancias, tributa todo igual? El broker lo desglosa?)

Permitame la correción, le ha cambiado usted el nombre de pila a David ![]() …

…

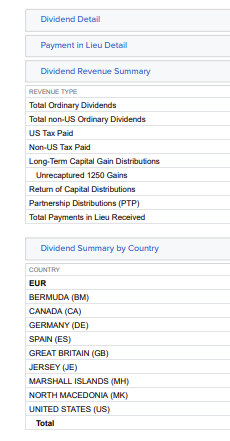

Si, IB en el informe anual, le desglosará qué ha sido dividendo y qué ha sido ROC… en Enero IB le devuelve los impuestos que le cobró al haber considerado todo como dividendos cuando parte era capital, y le ajusta el precio medio de compra del activo, bajandolo y así difiriendo el pago de impuestos para cuando se venda el CEF.

Saludos

Richard_IFI

Ahora mismo es cuando mas apetecibles están, dando rentabilidades mas altas de lo normal todos ellos, y además muchos cotizando por debajo de su NAV.

Salu2

Richard_IFI

Confirmo lo que comenta @Richard_IFI

Esto es un ejemplo de como queda el informe anuales de dividendos de IB que es el documento que utilizo para la declaración de renta

Aparecen todas los tipos de distribuciones posibles y lo único que hay que hacer es restar el ROC (Return of Capital Distribution) y todo los demás se incluye como dividendo.

Muchas gracias. Creo que voy entendiéndole.

Muchas gracias por el análisis tan detallado, un verdadero lujo aprender con estos maestros!

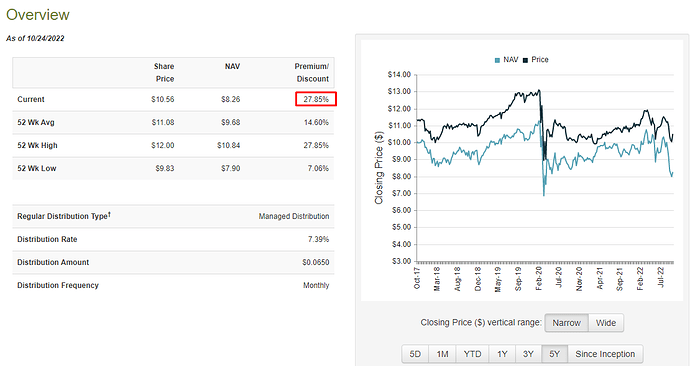

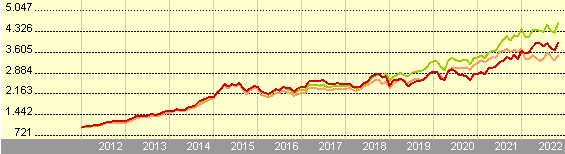

Revisando un poco la cartera me llama la atención el elevado premium que tienen alguno de estos CEF. Estaba revisando el histórico por si había habido puntos de entradas más baratos en los últimos tiempos y sólo he podido ver marzo de 2020 y mayo 2022 ¿puede ser que, al igual que indicaba Fabala, aprovechara esos descuentos para hacer su aportación inicial?

Por ejemplo el DNP está al 27,85% (que me parece prohibitivo)

Me parece que en este tipo de productos, es realmente esencial estar atento a estos puntos de entrada a la hora de seleccionar uno u otro. No sé si usted tiene otra opinión, y el sesgo de “no querer pagar demasiado” puede implicar otro tipo de riesgos que nos lleven a tomar “malas decisiones”

Y por otro lado, nunca me había fijado en fondos que figuren con porcentajes negativos en el asset allocation y en este caso he encontrado varios. Perdone mi desconocimiento, ¿a qué se debe esos porcentajes negativos y mayores al 100%? ¿Se debe al apalancamiento?

Muchas gracias

Efectivamente, aunque hago reinversión de dividendos mensuales con un poco de dinero nuevo, en momentos como marzo 2020, mayo-junio de este 2022, o mismamente hace un par de semanas en octubre, suelo hacer aportaciones extraordinarias, ya sea pidiendo prestado a IB, o tirando del colchón ![]()

DNP hace poco se pudo comprar con algo menos de premium cotizando alrededor de los 10$.

Efectivamente, usted lo ha deducido por si mismo… yo entendí en su día lo mismo, es decir, se trata del apalancamiento, aunque le recomiendo también leer los informes anuales, allí le cuentan incluso como están actuando este año para lidiar con la crisis.

Salu2

Richard_IFI

Yo siempre he estado muy en esta línea. Desde un punto de vista matemático/financiero, parece más eficiente no cobrar dividendos por cosas como la fiscalidad (cobro dividendo, paso por la caja de Hacienda, y reinvierto lo que no me quitan) así que reinvertir sin tener que pagar el peaje del dividendo y luego el hacerte tu propio dividendo cuando quieras/necesites tiene sentido.

Pero lo que siempre he dudado en mi caso es: en el momento de pasar de acumular a distribuir, ¿cuánto me costará emocionalmente “descapitalizarme” para ir sacando mes a mes el dinero que me hace falta para cubrir gastos? Probablemente, no será lo mismo en ciclos alcistas (aún sacando un X%, este mes/año tengo más patrimonio que el mes/año anterior) que en ciclos bajistas (mi patrimonio baja, y además yo vendo con lo que baja más).

El recibir dividendos que no varíen tanto en el tiempo, aún no siendo todo lo eficiente deseable desde un punto de vista fiscal, probablemente ayude con esa parte emocional de tener que vender, especialmente en épocas en lo que todo va para abajo. Es posible que, efectivamente, los dividendos también sufran recortes… pero con una cartera diversificada tanto en RV como en RF como los comentados en este hilo, en teoría, se debería reducir ese riesgo.

Y luego está el problema, en el caso de crear tu propio dividendo a base de vender parte de tus activos, de decidir cuánto % se debe destinar a ese dividendo. Está la famosa regla del 4%, pero que más que “regla”, sería más bien un estudio hecho durante un periodo determinado, en una geografía determinada, y con un asset allocation determinado. Es decir, que probablemente no sea extrapolable a muchas otras situaciones.

Aquí les dejo este vídeo interesante al respecto.

Como frecuentemente se comenta en este foro con gran acierto, ningún enfoque es necesariamente mejor/peor ni malo/bueno. Dependerá de lo que personalmente nos ayude a mantenernos firmes cuando haya que nagevar contra viento y marea ![]()

Así que, mi decisión desde hace no demasiado tiempo ha sido diversificar. Sigo con mi enfoque de acumulación (sin dividendos) en parte de mi porfolio, pero otra parte estará enfocada a esta generación de ingresos.

coincido con usted en su planteamiento y yo llevo ya tres años intentando crear una parte de la cartera enfocada a los dividendos para que el día de mañana al menos la mitad de mis gastos se puedan sufragar vía generación de rentas y la otra parte vendiendo lo que necesite para llegar a cubrir todos mi gastos. Según uno se hace mayor se da cuenta que no todo ha de ser o blanco o negro, se puede tener un poco de cada y aprovechar lo bueno de cada estrategia sin descartar nada.

Coincido en parte, ya que si realmente los dividendos pretenden cubrir los gastos anuales nos estamos yendo (dependiendo de situación familiar, deudas, donde se viva) pero mínimo de 20-25mil anuales? Si tenemos una cartera con un yield del 3% estamos hablando de una cartera de más de 600mil€.

A no ser que tengamos una gran capacidad de ahorro e inversión, si se divide entre estrategias de acumulación y distribución, puede ser difícil alcanzar ese objetivo.

Otra cosa, es que no se pretendan cubrir todos los gastos y solo sea un eventual complemento a la pensión.

En mi caso, la idea que tengo (que no digo que no pueda cambiar en el futuro), no es necesariamente que sólo la parte de dividendos cubra los gastos o parte de los mismos, sino tratar de reducir la parte que yo tenga que vender (crear mi dividendo) de mis activos.

Es decir, sigo optimizando fiscalmente una parte de mis activos (acumulación sin cobro de dividendos), mientras que trato de crear una parte que genere ciertos ingresos de cara a tratar de reducir las ventas cuando toque empezar a distribuir (preservación del patrimonio en el futuro).

Ojo, que la propuesta que @Richard_IFI ha planteado en este hilo trata de yields más jugosos (a partir de 7%); concretamente en su caso, por encima del 9%.

Si un portfolio enfocado a dividendos combinase una estrategia DGI al uso (yield 3-4%, p.ej.?) con un portfolio de CEFs como los aquí planteados (8-10%), se podría hablar de yields alrededor del 6-7% dependiendo del peso de cada una de las estrategias.

¿Y por qué las diferencias de rentabilidad? Pues probablemente por algo ya comentado en el post inicial; y es que en la parte DGI, además del 3-4% en dividendos, se pueda esperar una apreciación de la cotización de los activos, mientras que en la parte de los CEFs, probablemente esa apreciación sea mucho menor o inexistente y, en algunos casos, puede que negativa (caso de OXLC expuesto arriba).

Cierto, con un yield superior la cantidad en cartera bajaría considerablemente. Mi punto sin embargo, iba hacia diversificar/concentrar estrategias para llegar a su objetivo personal.

Yo mismo, estoy en fase de acumulación (34años, 12 años invirtiendo) pero recientemente también empecé una pequeña cartera enfocada a dividendos, para ese mismo efecto y me estoy mirando los CEFs.

Pero me he planteado hasta qué punto tener las dos estrategias me aleja de poder tener ingresos pasivos vía dividendo que puedan llegar a cubrir gastos, al estar diversificado el dinero en 2 estrategias.

Saludos cordiales.

Sí tiene intención de vivir de su cartera considere tener una parte de liquidez importante. Tanto se puede aprovechar para comprarmás acciones en las ocasiones en las que estén atractivas como para no venderlas en momento delicados.

No es habitual encontrar gente con ese perfil. Enhorabuena. Yo tengo 35 y solo llevo 3 años y pico.

Por curiosidad, cómo empezó hace 12 años? Entiendo que las opciones disponibles eran sensiblemente más reducidas que ahora.

Todo fue gracias a una tía mía que trabajaba en banca supongo. Con ella vi las bondades de invertir en bolsa para mantener e incrementar patrimonio - se lo agradezco un montón, ya que con lo que me aportó ella, se me abrió el apetito y comencé a leer más y más (libros, foros…)

Uno de mis primeros fondos fue el MultiSalud de la Caixa ![]()

En ese tiempo iba como un cohete y pegado al índice, ahora ya esta otra cosa y con unos gastos corrientes de 1,89%!

Cuando puede, me fui a SefBank, luego otros fondos en OpenBank, BNP el tiempo que estuvo operativo en España y ahora casi todos los fondos los tengo en MyInvestor.

Pero es que una estrategia DGI empezando en un 3% de yield me parece complicado, no? No digo que no encuentre una o dos empresas a esos yield, pero alcanzarlo de media me parece muy complicado.

Por ejemplo, Nike nunca ha estado por encima del 1,47%, la media de JNJ en los últimos 5 años es de un 2,58%. Si acaso te encuentras ahora un 3M que en los últimos meses ha estado a un 5,53% pero con una alta incertidumbre encima o AT&T (se ha podido comprar a 12,43%) que hay que ver en qué queda la cosa después de la escisión de Warner.

Yo por ejemplo tengo unas Apple compradas en 2018 a lo que hoy sería (hubo un split) 48,09 EUR y me están dando un yield de 1,42%.

Y mira que comparto totalmente su estrategia, tengo mis fondos y mis acciones con la idea de ir generando rentas. De hecho me siento muy atraído por lo que leo de los CEFs (aunque no entiendo un pimiento, tendré que leerlo con más detenimiento); pero me parece que los cálculos de @Hodler son bastante realistas.

Ojo, que lo mismo estoy equivocado. De hecho estaría encantado que me sacara de mi error ![]()

28 años (bueno, en una semanita), va a hacer 3 años invirtiendo en enero (empecé en buena época, ¿eh?) y unos 20.000 € en renta variable. Siempre he valorado más el aportar lo que 100% no voy a necesitar que lo que creo que voy a poder necesitarlo. Mi idea es permanecer invirtiendo en fondos de acumulación hasta alcanzar una determinada cifra, y pasarme a la cartera dividendera. Lo que no sé es cuál es esa cantidad.