Preferiría comprarlos en euros porque tengo cuenta en euros y así me ahorraría la comisión del cambio de divisa.

Pues sí que está complicado esto de comprar un ETF. Al final voy a acabar dando por bueno mi fondo de Amundi con el MSCI WORLD en R4…

La verdad es que es lo más barato que he encontrado, y que se adapte a lo que voy buscando. Lo de comprar en USD, es un riesgo, pero teniendo en cuenta que voy a muy largo plazo (confío en que más de 10 años), más que los costes del cambio, me preocupa la posible fluctuación de €/$. Que puede acabar siendo favorable, o desfavorable. ¿Quien sabe?

La verdad es que lo del mercado LSE lo decía porque he escuchado que para temas de doble imposición, es mucho más cómodo tratar con Reino Unido, y que por ejemplo en Alemania, es más complicado. Pero no sé si aplica aquí, porque no sé si la doble imposición depende de la ubicación de las acciones que forman el ETF, de la ubicación de la gestora (iShares, en este caso) o del mercado en el que se compren. Creo que depende de las acciones, pero no estoy seguro.

La verdad es que no he encontrado nada equivalente en Euros. A lo mejor es que tengo que dedicar más tiempo a investigar.

A no ser que el fondo MSCI World esté “currency hedged”, es decir con la divisa cubierta, que entiendo que no lo está ya que aumentaría costes, el riesgo divisa (o beneficio) está presente al tener la inmensa mayoría de los activos en divisas distintas del euro. En cualquier caso el tema divisa, yo entiendo que a largo plazo se mitiga. Yo también invierto en el MSCI World de Amundi, de hecho.

En DeGiro lo tiene gratis en la bolsa de Ámsterdam en euros con ISIN IE00B4L5Y983.

Curiosamente, buscando por el nombre no aparece pero por el ISIN sí.

Me acabo de abrir cuenta en Selfbank y hacer la transferencia

Degiro lo había descartado por el tema de hacienda.

Ciertto! Es mejor contratarlo en EUR; la gestora cobrará seguramente menos comisión que el broker

También lo tiene en Selfbank, puede buscarlo por ISIN o ticket: IE00B4L5Y983 EUNL

Si compra un fondo o ETF que invierta en todo el mundo le es indiferente la divisa de cotización del producto financiero.

Acabo de decir una perogrullada. Realmente SIEMPRE es indiferente la divisa del producto financiero, lo realmente importante es lo que tiene comprado ese producto financiero. Lo que importa es lo que hemos comprado.

Lo que dice es indiferente para el caso que nos ocupa. Si quiere invertir en un fondo o etf que replica un índice mundial no tiene sentido su preocupación.

Muchas gracias por la aportación. Acabo de lanzar una orden de compra en el mercado británico y en Libras Esterlinas.

Lo del mercado británico y las Libras, no lo termino de tener claro*, pero bueno, si he de llevarme algún palo, espero que sirva para aprender mucho, y perder poco

*Que conste que lo de que no lo tengo claro no es por la situación actual de la Libra, sino porque no sé cómo me puede afectar el hecho de que sea en el mercado británico y en Libras.

Es indiferente. No le afecta en nada.

Le recomiendo que lea el siguiente post:

Muchas gracias por el artículo. Sí, eso me queda claro.

Mi preocupación viene más bien por hacienda. Al tener bienes en otra divisa y en un mercado extranjero. Y aquí hay dos preocupaciones:

- Preocupación 1: que tenga una doble imposición.

- Preocupación 2: que para evitar esa doble imposición, tenga que andar rellenando documentos. Hasta donde tengo entendido, al operar con Self Bank, la información necesaria para hacienda la transmitirá Self Bank directamente. Pero no sé cómo me va a venir la declaración este año que viene.

En fin, lo dicho, que tal vez me toque aprender a base de golpes. Ya lo iré aprendiendo.

En un fondo de inversión UCITS no hay retención en origen entre países de la zona euro (igual también vale con que sea Unión europea, esto último no lo tengo claro) . Es decir que cuando recibes el dividendo de tu fondo de Luxemburgo no hay retención de Luxemburgo sino únicamente de España. Otra cosa es la retención que haya sufrido el fondo por los dividendos que ha cobrado.

En cualquier caso en España al no tener que tributar por dividendos si el fondo no los reparte, es más interesante tener fondos de acumulación en vez de fondos de distribución, ya que la distribución reduce la capacidad de beneficiarte del interés compuesto, al tener que pasar por hacienda cada vez que se cobra el dividendo.

También es mejor vender participaciones que cobrar un dividendo, porque fiscalmente el dividendo se grava entero al ser todo beneficio. En cambio, al vender participaciones sólo se grava por el beneficio obtenido.

Fiscalmente es como si comprara acciones de su banco favorito en el mercado continuo.

Tenga anotados el importe de la compra y la fecha de la compra, guarde el documento de la compra del ETF. Lo necesitará cuando lo venda.

Quisiera hablar de indices europeos, más concretamente de la eurozona ya que es nuestra divisa y el entorno más cercano. El índice más conocido de la eurozona es el Eurostoxx50, que como ya sabeis incluye a las 50 mayores empresas cotizadas de la zona euro. Pero también hay indices más amplios, por ejemplo Euro Stoxx Total Market Index (TMI) o el índice MSCI EMU.

¿cual índice les parece más adecuado? ¿el eurostox50 o uno más amplio?

Sobre el eurostoxx50 acabo de darme cuenta de que el índice que se utiliza habitualmente en los medios de comunicación, ese que está cerca de los 3300 no incluye dividendo. Oh! vaya, no me sorprende. La verdad es que hasta ahora no me había puesto a pensar en ello, pero si comparan la evolución del eurostoxx50 con dividendos netos con el eurostoxx sin dividendos la diferencia es importante. Eso es obvio.

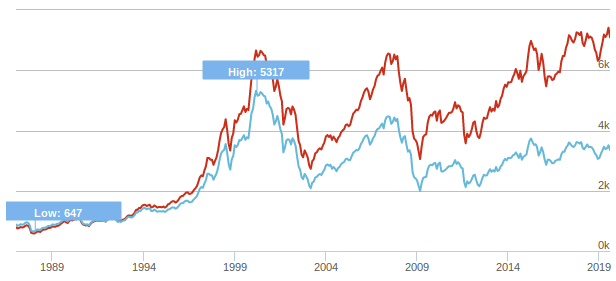

Resulta que acutalmente el eurostoxx50 está en máximos, bueno el mes pasado estuvo en máximos que estos días ha bajado algo. Vean las graficas

La línea azul es el Eurostoxx50 sin dividendos (el precio de las acciones) y la línea roja es el Eurostoxx50 con dividendos (Net Return).

Visto esto ¿les parece interesante un ETF con bajos costes que replique el eurostoxx50?

Creo que algunos verán la linea azul y pensarán que el eurostoxx es una porquería de índice, y que nunca sube y que no merece la pena invertir en ello. PERO, si enseñamos la linea roja algunos nos dirán que está en máximos historicos y que hay que esperar a que corrija para comprarlo.

Viendo las mayores empresas que conforman el índice no tiene mala pinta, me parecen que son empresas buenas, aunque no he hecho ninguna valoración sobre el precio al que están, y no tengo ni idea si están caras o baratas o ninguna de las dos opciones.

Puede ser una opción para una parte de la cartera indexada, que además el indice en cuestión no es tan mala como nos la pintan.

Esto no es una recomendación de compra ni de venta. Cada cual que decida y tome la decisión que crea conveniente.

¿qué les parece?

Es una muy buena pregunta. Yo también me estoy planteando comprar un ETF del Eurostoxx 50 porque me ronda por la cabeza montarme yo mismo un pseudobaelo sin renta fija y en el que vaya cobrando los dividendos, y repasando las empresas me dí cuenta que las empresas DGI de la eurozona que Antonio Rico eligió para Baelo suman el 40% del Eurostoxx50, mientras que si coges el MSCI EMU la cosa ya se diluye. La rentabilidad por dividendo tanto de uno como de otro es bastante buena. Si se busca el dividendo y especialmente el creciente yo optaría por el Eurostoxx 50 por lo anteriormente dicho; si a cambio se quiere un fondo de acumulación quizá que el índice sea cuanto más amplio mejor y podría optar por el EMU o incluso uno del Stoxx600 o Europa entera, aunque entonces el peso del euro se reduzca a la mitad.

Es verdad que la evolución de la gráfica sin dividendos no motiva mucho y que Europa se está quedando atrás en la transformación digital, pero vamos, tener por un 0,1% de comisión a empresas en cartera como las que se ven me parece un chollo y una forma estupenda de dormir a pierna suelta por las noches.

El siguiente ETF de acumulación puede resultarle interesante:

iShares Core EURO STOXX 50 UCITS ETF (Acc)ISINIE00B53L3W79

En distribución tienes algunos

IE00BZ4BMM98 , que sigue el índice EURO iSTOXX® High Dividend Low Volatility 50 Net Total Return

iShares EURO Dividend UCITS ETF

ISIN

IE00B0M62S72, que sigue el índice EURO STOXX® Select Dividend 30

Si hasta el BBVA tiene un ETF de reparto que cotiza en Madrid y con comisiones del 0.2%.

ACCION EUROSTOXX 50 ETF, FI COTIZADO ARMONIZADO (Código ISIN: ES0105321030)

Cierto, lo que pasa es que entre iShares y BBVA tenía previsto quedarme con el primero: http://www.morningstar.es/es/etf/snapshot/snapshot.aspx?id=0P00000RO2

En ING me saldría más barato el del BBVA por las comisiones de C/V aunque la comisión de gestión sea el doble, en Selfbank como de vez en cuando sacan promociones de compras gratis quizá podría ahorrarme los costes del broker, si es que se dignan a abrirme cuenta, claro, que ya llevo unos días intentándolo.

Sí, gracias, lo que pasa es que no acabo de entender los criterios con los que construyen estos ETF y los costes son más altos.Con tantas empresas buenas en el Eurostoxx 50 que reparten dividendo y muchas de ellas encima creciente casi que prefiero coger un ETF de éste con una comisión irrisoria aunque también incluya empresas que no paguen dividendo.

Buenas noches a todos,

Hace como dos semanas pregunté en este hilo si alguien conocía algún indexado comercializado por los bancos de turno que repartiesen dividendos para empezar a crear una posición a mis padres y venderles las santanderes etc… de turno que llevan teniendo 20 años con unos resultados como pueden imaginar desastrosos.

Me he dado cuenta que desde la nueva aplicación de Santander que se llama “Sofía”, el tema de fondos de otras gestoras como se imaginarán es de risa comercializando únicamente la clase E, que en resumidas cuentas está única y exclusivamente para "E"spaña aunque yo la llamaría “Estúpidos” (Pero para nosotros no para ellos).

Después de investigar todos los productos que ofrecen, he encontrado alguna cosa interesante y para ser más concreto y uno que me ha llamado la atención positivamente, es un ETF que no me ha disgustado del todo y me gustaría preguntarles acerca del mismo y si lo conocen/tienen en cartera.

Es un ETF creado por Black Rock que replica al Eurostock 600 que tiene en cartera como su número indica las 600 empresas más grandes de Europa, a simple vista y por patrimonio bajo gestión “Parece líquido”.

El objetivo de este propósito es asignarles unos porcentajes a través de ETFs para que estén distribuidos por sectores y países para que tengan un complemento perpetuo a la insuficiente pensión que tendrá mi padre en muy muy poco tiempo (dado que él decidió ya hace muchos años gestionarse sus ahorros en vez de pagar a la SS más) vía dividendos (que es su actual estrategia y siempre lo ha sido pero únicamente con 5 compañías que son Santander, Caixa,Telefónica, Endesa y Repsol) lo que considero una concentración muy peligrosa y en alguna compañía de las mencionadas que mira nada o menos por sus accionistas.

Lo que me da un poco de miedo actualmente es la ponderación elevada a países que están entrando en recesión y a Inglaterra con el maldito Brexit, la valoración P/E actual no está tampoco para tirar cohetes y aunque ellos toleran la volatilidad no me gustaría meterles en el pico y que me peguen una paliza.

Dejándome de rollos, el ETF es el siguiente:

DE0002635307

https://www.blackrock.com/mx/productos/251931/ishares-stoxx-europe-600-ucits-etf-de-fund

http://www.morningstar.es/es/etf/snapshot/snapshot.aspx?id=0P0000191W

Actualmente pagando aproximadamente un 3% de dividendo lo cual se ajusta a sus objetivos.

Las preguntas son las siguientes:

¿Es buen momento teniendo en cuenta las altas valoraciones de los 600 valores?

¿Les resulta “seguro” en cuanto al riesgo de liquidez del ETF en sí?

Muchas gracias como siempre.