Se me olvidaba de comentar que una de las funcionalidades que también me gustan de Allocate Smartly es la matriz de correlación entre estrategias, lo cual te da la alternativa de seleccionar para tu cartera estrategias que no estén tan correlacionadas, para disminuir la volatilidad.

Saludos

En su momento he usado margen de IB para comprar el ETF VUKE (UCITS) de Vanguard, con lo cual no he tenido ningún problema, no sé si ahora eso ha cambiado. Saludos

Gracias @aeneas, seguramente estarán disponibles, pero no los he buscado porqué son vehículos no apto para estrategias de relativamente baja rotación como la que uso aquí

Es una buena herramienta, que, si se usa es importante controlar periódicamente porque las correlaciones , en general, suelen ser de un tipo hasta que cambien ![]()

Desde Julio de este año no se puede contratar en IB los etf Usa

No ya sé, lo que comentaba era un ETF UCITS de Vanguard o sea que es europeo con sede en Irlanda, y lo que comentaba era que IB si me permitió comprarlo con margen

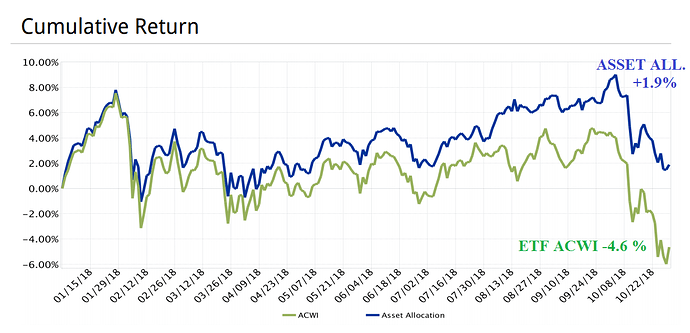

Actualizo con el cierre de Octubre porqué se han producido cambios significativos

Gran parte de las estrategias han activado medidas de reducción de la exposición a Renta Variable, situación nueva en los últimos 2 años que he estado usando esta estrategia, y la cartera ha pasado a un peso de RV desde un 85% / 95% de los últimos meses a un 39% para este mes.

El resto es un 7% en REIT y 54 % Liquidez.

En caso se reanudara la tendencia alcista es probable que la exposición a la Renta Variable pueda recuperar los niveles anteriores de forma tan rápida como en este caso.

El ACWI es un ETF que replica el MSCI World que uso como benchmark

Hola, hace poco he descubierto una web que me pareció muy buena, se llama LOGICAL INVEST (https://logical-invest.com), es similar a Allocate Smartly, pero tiene otro tipo de sistemas también que incluyen apalancamiento, coberturas, etc, y las rentabilidades de las estrategias son espectaculares, alguien ha visitado esta web, que les parece?

Saludos

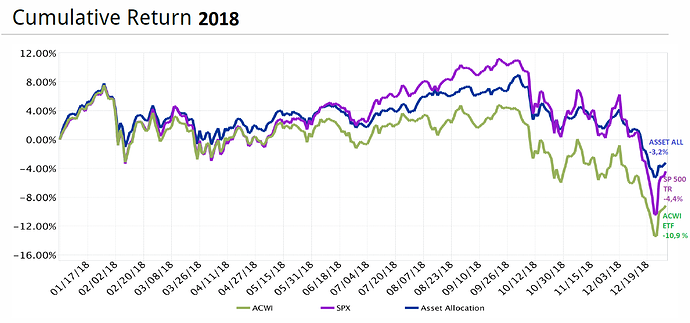

El 2018 cierra ligeramente negativo -3.2%para la cartera; después de estar todo el año en positivo, el mes de Diciembre ha sido decisivo.

En los últimos meses se ha visto claramente como la reducción de riesgos ( reducción paulatina de posición en los Etf de Renta variable y incremento en Etfs de renta Fija) que se ha producido en la mayor parte de las estrategias que estaba utilizando, ha limitados los daños y la cartera, que ha estado hasta el otoño con una rentabilidad inferior al S&P500 incluidos dividendos, ha terminado el año ligeramente por encima.

La cartera de entrada para el 2019 sigue muy defensiva con el peso de renta variable muy limitado (SPY / S&P500 = 14%), el peso principal corresponde a dos ETF de renta fija de bonos USA de media y larga duración (IEF y TLT) con un total del 49% de la cartera.

Hay una posición marginal en un etf del oro (GLD 4%) y el resto (33%) en liquidez.

Como conclusión he podido comprobar que la cartera se comporta como hubiera esperado recogiendo la gran parte de los beneficios en los años alcistas, como 2017, aunque no puede seguir el ritmo de los índices fuertemente alcistas, y entra en modo defensivo de forma bastante rápida para protegerse de la extrema debilidad.

A largo plazo no espero que esta cartera pueda batir algún índice, y va bien porqué eso no es su objetivo.

Yo me hago un lío con los temas de cobertura de divisas y demás, pero lo que me parece digno de mención a nivel de comparación es que el SPY en Euros ha terminado el año ligeramente positivo (+0,26%) No sé si es relevante en absoluto a la hora de evaluar el rendimiento de esta estrategia.

Gracias @JorgeR

El tema de divisa no me preocupa mucho; algunos años será a favor y otros en contra.

Las comparaciones las hago porqué IB lo permite y así tengo una referencia, pero, si los movimientos han sido fuerte, en un sentido u otro ya me imagino, sin necesidad de mirarlo, donde estará mi cartera, de forma relativa.

Cuando haya un movimiento claro, en un par de meses, cambiará del todo el perfil de la cartera.

En una estrategia muy diversificada y construida con criterios que parecen sólidos, por lo que describen, y testado. Creo que es una elección que simplifica mucho y que puede ser muy valida.

Aquí entramos en temas personales de percepción y aceptación de la volatilidad, objetivos, horizonte temporal etc, por lo cual es un territorio más complicado.

Sugeriría la siguiente reflexión: La perdida máxima histórica de la Meta Strategy ha sido poco superior al 9%. En estas cosas suele ser oportuno suponer que la perdida máxima de una estrategia es la que va a venir, no se sabe cuando ni cuanto, pero que será superior a la que se ha visto hasta ahora.

El apalancamiento multiplicará esta perdida por el factor elegido.

¿como se va a vivir esta circunstancia, cuando ocurra ? ¿hay posibilidad de abandonar la estrategia, si los resultados no son positivos durante una larga temporada ?

Con unas sinceras auto respuestas a este tipo de preguntas, encontrará la contestación a su duda.

Gran comentario. Creo que todo el mundo lo debería tener en su guía básica de inversión.

El mercado además parece tener una especial habilidad para castigar estrategias que a la vista de los datos anteriores a ciertos episodios, parecían mucho más sólidas de lo que terminaron siendo o al menos más volátiles.

Su comentario me ha recordado a una escena en el documental “Trillion dollar Bet”

“Thats is an old market rule: The market will test you and will and do what you didn’t expected to do”

El documental merece la pena. Pero los siguientes 5 minutos son jamón del bueno en formato audiovisual en la historia de las finanzas.

edito: Minuto 40 del video

La estrategia desde el año 1973 a la fecha tuvo una rentabilidad anual del 12% con un MDD del 9%.

Supongamos que apalanco 2x, y en vez de esperar un MDD del 18% (el doble), voy a ser muy pesimista y espero un MDD del 36%, y la rentabilidad siendo pesimista podría llegar a 18% (en vez de 24%).

Un MDD del 36% todavía sigue siendo mejor que un buy and hold.

Creo que es para considerar.

Si ha mirado un poco las características de las estrategias que pueden componer la Meta Strategy, habrá notado que la mayoría de ellas son estrategias que llevan incluidas alguna forma de Market Timing.

El resultado que se pueda esperar, en mi opinión, es que , a largo plazo, no podrá conseguir batir al mercado (100% renta variable), mientras que es muy probable que consiga tener menor perdidas temporales (DD) a lo largo del camino.

Coincido, pero eso es cierto sin apalancar. Pero lo que yo planteo es distinto, ya que estas estrategias mantienen muy contenido el drawdown y la volatilidad de la cartera, es posible apalancarla, con lo cual en este caso si se lograría batir al mercado incluso con menor drawdown, o en última instancia con el mismo.

A grandes rasgos utilizo una combinación de Momentum y Reversión a la media sobre todas las estrategias y cada mes puede haber pequeñas modificaciones del peso de cada estrategia y en consecuencia de la cartera

Qué curioso, definitivamente éste es uno de mis hilos favoritos ya que es a lo que de momento he evolucionado en mi corta vida de inversor. Digamos que estoy en pañales ya que se remonta a finales de 2015 más o menos. Pero en éste tiempo es a lo que he evolucionado y lo que uso desde hace un año aproximadamente.

Muy contento de ver que en más dividendos hay sitio también para ésta filosofía de inversión.