Estaré atento, muy buena pinta

@Diego_Quant , @finanzasmania , Utilizo una combinación de estrategias creada con un mecanismo sistemático que he desarrollado, lo que significa que tengo reglas que me dicen que estrategia seleccionar y cual no y no hago ninguna decisión discrecional.

Lo bueno de Allocate Smartly es que permite crear una cartera única basada sobre un grupo de estrategias que se elija, y una vez seleccionado el peso de cada estrategia, la web indica cual es la cartera (que Etf y que cantidad, en función del capital que se indique) que refleja el grupo de estrategias elegido.

Intentan armonizar al máximo el tipo de Etfs en las diferentes estrategias, por lo cual, cualquiera sea la combinación de estrategias, la cartera resultante no suele ser con muchas posiciones.

Sobre mi sistema de elección de las estrategias lo que puedo decir es que se basa sobre un criterio de Momento de las estrategias (elegir las que mejor se están comportando) conjuntamente con un criterio de reversión a la media (elegir las que peor resultados han tenido), en diferentes horizontes temporales.

La Meta-estrategia de Allocate Smartly la considero como una estrategia independiente de cara a mis cálculos.

Me suelen salir entre seis y una docena de estrategias y si hay alguna posición, en Etfs, muy pequeñas (menos del 3% de la cartera) , me encargo de modificarlas, en mi cartera real, para sumarlas a otras parecidas más grandes.

El último día del mes, Allocate Smartly indica cual es el rebalanceo de los Etfs que hay que hacer en función de las estrategias que están en cartera, y juntamente con eso, yo puedo modificar el peso o la composición de las estrategias en función de mis reglas, y con el conjunto de estos cambios, obtengo cual es la posición de cada etf para el mes siguiente (es un trabajo bastante rápido, una hora al mes, que se puede hacer con Allocate Smartly).

El problema que he tenido en las últimas semanas es que mi bróker (Interactive Brokers), desde Julio, no me permite operar con Etfs americanos, por lo cual he tenido que migrar a los correspondientes etfs europeos, que son un poco más caros, pero como, en general, no hay mucha rotación se puede asumir.

No se si ha quedado claro y para cualquier duda adicional estoy a disposición.

Una duda, ofrecen información histórica de las estratégias además de poder hacer backtests de las posibles combinaciones que ofrece???

Ambas cosas están disponibles

Muchas gracias Fabala. Estuve probando con los modelos de portfolios y combinando distintas estrategias y me parece fabuloso. El único problema que encuentro hasta ahora es que Allocatesmartly solamente te indica las señales de operaciones que hay que hacer, pero no el rebalanceo entre estrategias. Esto lo indica en sus preguntas frecuentes y además me lo confirmaron a través del soporte por email, dicen lo siguiente:

“When tracking a strategy in near real-time, only trades (i.e. changes in optimal allocation) are signaled to members. Rebalance assumptions are explained in the strategy description and included in results (including transaction costs), but are not signaled.”

Quiere decir que cada uno debe hacer el rebalanceo por su cuenta, el problema es que no veo la forma de poder reflejarlo en el modelo de portfolio creado, donde te indican los porcentajes que debe poderar cada ETF pero no te indica que parte pertenece a cada estrategia.

Supongamos que comienzo inviertiendo en un portfolio que combina 5 estrategias, y asigno un 20% de capital a cada estrategia. Luego el último día del mes siguiente Allocattesmartly me indica los nuevos porcentajes que deben ponderar cada ETF, pero no me indica como deberían ser esos porcentajes para que el portfolio quede rebalanceado y siga siendo un 20% para cada estrategia.

Tienes idea de como hacer eso. O tu no rebalanceas?

Porque puede ocurrir que luego de un mes las 5 estrategias ponderen diferente, o también se podría rebalancear cada un año, etc, pero eso no te lo señalizan, tu como lo haces?

Muchas gracias por responder y un saludo.

Diego

Creo que hay un malentendido; es mucho más fácil de lo que apunta. Vamos a ver:

No es así: cuando se elije una estrategia o una combinación de estrategias AS indica la cartera inicial a nivel de etfs, hasta ahí todo claro.

A final de mes, exactamente alrededor de 2 horas antes del cierre del último dia de bolsa del mes, envían un e- mail con una previsión de como se modificaría la cartera (rebalanceo) en el caso que el cierre se mantuviera tal como está.

Esto lo hacen porqué sus estrategias están testadas con datos de cierre mensual , que es los que usan para calcular las rentabilidades.

En realidad lo que yo hago es esperar el cierre mensual y después mirar en la web como queda mi cartera tras el rebalanceo de fin de mes, y realizo los cambios en abertura del primer día del mes, que aparecen en la web.

Las diferencias en el largo plazo son marginales y algun més serán un poco favorables y otras veces un poco desfavorables, pero así se simplifica mucho el seguimiento y la realización de la operativa.

Lo que entiendo en esta respuesta es que ellos no explican cada vez porqué se hace un rebalanceo, porqué esto lo explican en las reglas del sistema, sino que simplemente dicen, por ejemplo, que salen del SPY y entran en TLT (rebalanceo ETF) y no explican que lo hacen porqué el momento absoluto del SPY ha pasado a ser negativo, como es la regla del sistema.

Absolutamente no. En la web aparece en cada momento como tiene que ser la cartera y a después del cierre del último día del mes se modifica, si es el caso.

Espero haber aclarado. Si no me he explicado bien, o algún punto sigue sin tenerlo claro, no dude en hacerme más preguntas

No había entendido bien el problema.

Yo suelo modificar cada mes el importe del account size con el saldo de la cuenta, y además como cada mes se modifica algo el peso de mis estrategias o entra y sale alguna, en función de mis reglas, tengo que modificar el peso de las estrategias.

@Fabala con la problemática de los etf usa entiendo que trabajas con equivalentes ucits (la mayoría en ppio tienen). Mi duda es, cuando sea efectiva la equiparación fiscal con fondos y no tengan peaje fiscal los traspasos , tienes previsto alguna modificación en esa estrategia para optimizar la factura fiscal?

Yes!

No he pensado sobre esto todavía. La prioridad será poder utilizar los productos que me permitan seguir con mi estrategia: si luego puedo tener alguna ventaja de alguna forma lo iré considerando.

Sin duda la volatilidad, debido a la diversificación intrínseca, es un punto fuerte de los Etfs.

Personalmente me gustan ambas alternativas, cada una con sus objetivos, pero, en general, una cosa está clara: cuanto menos se opere mejor

Abrumante la cantidad de información que hay en este hilo.

¿Recomiendan alguna lectura, bien de libro, bien de artículos para aprender más sobre el tema?

Lo que se puede hacer es buscar articúlos en Google sobre Tactical Asset Allocation y también directamente hacer la misma busqueda en la web SSRN repasando los resumen de alguna estrategia para ver si hay alguna que atrae la atención para profundizar.

Cuando se empieza a leer algún Paper de estos, normalmente a través de la lista de fuentes citadas se llega a otra información interesante y la lista de lecturas puede ampliarse hasta lo que se desee.

Como libro está Global Asset Allocation de Meb Faber, que es una descripción de una lista de estrategias y no tiene nada que no se pueda encontrar con los pasos anteriores indicados.

Guardada en favoritos, a ver cuando tengo tiempo para hacer lectura comprensiva.

Dejo el enlace con unos espacios por si alguno de los jefes lo quiere poner con el enlace de referidos  (Editado)

(Editado)

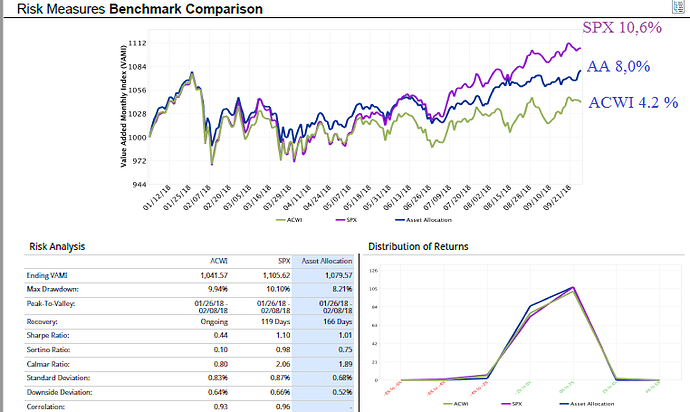

Para quien tenga curiosidad, actualizo los resultados de la cartera a finales del tercer trimestre.

La cartera ha tenido que sortear los cambios del MIFID II que han bloqueado la posibilidad de utilizar etf americanos, por lo cual en estos meses ha empezado una transición hacia ETF europeos, en los casos de rotación de cartera.

Casi todos los Etf americanos que estaban en cartera tienen un vehículo correspondiente europeo, y en los pocos casos en los cuales no hay una alternativa comparable he podido sortear la prohibición usando opciones sobre el Etf Americano o Cfds (increible… no se puede usar el ETf USA porqué no somos inversores profesionales, pero si podemos usar opciones o Cfds sobre esos mismos Etfs, en fin…).

La rentabilidad acumulada a finales de Septiembre de la cartera es 8% en € (he cambiado la divisa base de la cuenta a €, porqué ahora la mayoría de la inversión será en la nuestra divisa)

Para comparación tengo el S&P 500 que está por encima y el ACWI, Etf de bolsa global , que está por debajo.

A nivel de cartera actualmente sigue dominada por la renta variable por encima del 70% mientras que se ha incrementado el peso de los bonos 25% y el resto es liquidez.

Excelente herramienta AS. He estado creando portfolios con distintas combinaciones de sistemas TAA, con un mínimo de 10 y hasta 20, siguiendo distintos criterios, por ejemplo el top 10 en rentabilidad, el top 10 en menor MDD, el top 10 en mejor ratio Sharpe, una combinación de todos los criterios, etc. He quedado asombrado no por la rentabilidad que en promedio es del 10% anual, sino por la baja volatilidad y bajo drawdown que se obtiene combinando 10 estrategias o 15 o 20, alrededor de un máximo drawdown del 6-7%, para mí es espectacular, lo que me hace plantearme muy enserio la posiblidad de usar apalancamiento, debido a la baja volatilidad y drawdown, por ejemplo apalancar 1,5X o 2X la cartera, con lo cual se obtendría supongamos, deducidos los costes, pasar por ejemplo de un 10% de rentabilidad a un 15% aprox. Y con un drawdown que supongamos en el peor de los casos se duplicaría al 15%, o 20% para ser más pesimista, lo cual serian resultados espectaculares.

Fabala te has planteado esa posibilidad? Mis números están en sintonía con lo que tu vienes observando?

Gracias y saludos

También quería comentar que descubrí otra herramienta muy buena que se llama Portfolio 123, la estoy probando ya que tiene un free trial de 15 días. Por si le quieres dar un vistazo. Saludos

Hay muchas estrategias, algunas con características parecidas y otras diferentes. Cada grupo de estrategia tiene sus punto fuertes y sus puntos débiles, periodos en que van mejor y otros que tienen dificultad.

En general todas las estrategias tienen algún elemento de control de la perdida máxima respecto al benchmark 60/40, que puede ser construido dentro de las reglas o a través de la diversificación y el rebalanceo, lo que obviamente tiene un coste de menor rentabilidad en según que circunstancia de mercado.

Combinar estrategias con características diferentes es, sin lugar a duda, una forma de reducir el potencial del Drawdown, como Ud. indica. y entrar en un rango de rentabilidad medio respecto al conjunto de estrategias que se utilicen.

El apalancamiento limitado, en estas circunstancias, como ha comentado, es una posibilidad, si se conocen las estrategias, entiende el papel que cada una pueda proporcionar y se tiene confianza en la selección elegida.

De hecho el año pasado utilicé un apalancamiento 2X y la chart de la rentabilidad del 2017 que puse en el primer post así lo refleja.

Actualmente, este año y el próximo, no lo uso por una razón que no puedo explicar, pero no excluyo para nada volver a utilizarlo en futuro.

Gracias por la sugerencia de la web , que no conocía.

Lo haces con ETFs apalancados 2X o con el Margen del broker?

Lo hacía con margen del broker (IB)

Para esta operativa desaconsejo totalmente los Etf apalancados. Estos podrían servir para estrategias intradía, pero para inversiones con rebalanceos mensuales no son para nada idóneos.

Desde mitad de este año IB no permite la utilización de los Etf USA para inversores europeos así que no he tenido mas remedio que pasar el grueso de la cartera a Etfs europeos, pero aqui parece que no permiten apalancamiento. No lo he mirado en detalle para todos, porqué en este momento no me interesaba, pero, por lo que he visto, parece que no hay esta posibilidad.

Como saben hay unos cuantos apalancados 2X que son UCITS.

ejemplos

bajistas 2X: 2INVE (IBEX) BX4 (CAC40) BXX (EUROSTOXX50) DES2 (DAX)

y alcistas 2X: IBEXA (IBEX) DEL2 (DAX) LVC (CAC40) LVD (DAX) LVE (EUROSTOXX50)

Como son UCITS en principio deberían estar disponibles para cualquier usuario en cualquier bróker… ¿los tienen disponibles?