Lo complicado de estas cosas es que lo difícil no es ver que algo pueda estar caro o muy caro, es cual es la posible alternativa y, especialmente, como va pasando uno el tiempo hasta que la alternativa se materializa.

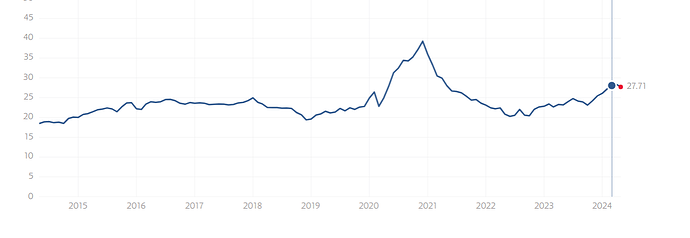

Aquí el PER del S&P500 los últimos 10 años y como ha estado por encima de 20 casi todo el tiempo y no es que el S&P500 no haya subido.

Esto tampoco debe de tomarse de ejemplo de algo que va a seguir así toda la vida. El día que pase a PER10 seguro que nos acordamos, especialmente si va unido a una recesión severa. No obstante igual no es tan fácil saber cuando va a pasar ni como se va a comportar la supuesta alternativa elegida.

De hecho no suele ser tan fácil combinar las dos cosas que ha dicho @camacho113 en dos hilos distintos más allá que uno tenga cierta confianza en ser un buen stock picker y analizar empresas.