Y no se olvide, ¡saca tiempo para contestar dudas y enviarnos su famosa excel (que a este paso va a andar más que la perra de Calahorra)! ![]()

Toda su intervención me parece una masterclass como suele ser habitual y casi le habría citado el texto entero pero he querido pararme aquí porque parece que el debate se centra mucho en el binomio diversificación/sobreponderación.

Esto, que ya lo hablamos ayer, se ciñe al final en que de una inversión basada en acciones por dividendo (DGI) una parte de ella (digamos un 30%) tiene que invertirse en un vehículo de similar filosofía pero con una característica concreta que lo diferencie de la primera: La eficiencia fiscal.

Y sí, teniendo una cartera donde están JNJ. MCd o Coca-Cola, desviar una parte a un MSCI World donde también están las tres citadas, el debate se va a ese punto y puede que me aconsejen que mejor un fondo Value por aquello de no tener cromos repetidos. Pero como digo no son cromos repetidos y para meterlo en un tipo de inversión en la que no me siento nada cómodo y no sintonizo con ella por varias razones pues el dinero mejor invertido donde estaba aunque me suponga pagar impuestos innecesarios.

Por eso este párrafo suyo sintetiza bastante bien con esto. Otra cosa, y aquí sí que es debatible es si Baelo + MSCI World sí es sobreponderar según que activos pues vuelven a solaparse las JNJ, KO y MCD o bien cambiando ciertos pesos, o el papel de la Renta Fija. O cuidado con Emergentes y su peso excesivo en el sector financiero como usted muy bien señala. O que el Small Caps y su volatilidad habría que contrarestar con X porcentaje o …

No sé si me explico. Imaginen que hablamos sólo de esta cartera como si fuera la única que yo o ustedes tuvieran.

Por lo demás amigo @agenjordi, una brillante exposición como buenamente nos tiene acostumbrados.

Viendo su filosofía y que no quiere cosas que estén cotizando a ratios bajos por algún motivo. Quizás le pueda complementar este índice bien a su estrategia (A no ser que empresas de capitalización entre 2000M-4000M no se ajusten a lo que busca).

-MSCI World Growth

https://www.msci.com/documents/10199/71483ec6-c345-4551-b6ff-ee2b48f8d632

-MSCI World Growth ACWI

https://www.msci.com/documents/10199/616def3a-2c08-4eb9-8004-a855e7483f38

Luego tiene los Small World que no discriminan por ese factor disponibles en Ishares:

https://www.blackrock.com/es/productos/251859/ishares-msci-emerging-markets-smallcap-ucits-etf

https://www.blackrock.com/es/productos/296576/ishares-msci-world-small-cap-ucits-etf-usd-acc-fund

Aunque veo que tiene el Vanguard Global Small, por lo que quizás podría dar una oportunidad al emergentes de pequeñas compañías con un peso pequeño.

Buenos días,

Si me permiten me gustaría participar en el debate:

En relación a esta cuestión, dado que la Eurozona se incluye en el MSCI World, en caso de que aumentase el peso de las empresas del MSCI Europe en relación al MSCI World dicho índice lo recogería.

En relación al PER de la Eurozona (13,44), igual sería más conveniente considerar dentro de la ecuación el crecimiento esperado de los beneficios de las empresas que componen los índices (PEG), de forma que queda de la siguiente manera:

- MSCI World: 1,71

- MSCI Europe: 1,63

- MSCI Emerging markets:1,29

- Global small caps: 1,33

Como puede ver, incluyendo el crecimiento esperado de los beneficios, la realidad es que los índices de small caps y mercados emergentes tienen mejores perspectivas. Algo a priori lógico.

En cuanto a la predictibilidad de los beneficios, y dada la crisis del coronavirus el porcentaje de las carteras de los índices sujetos a consumo cíclico son los siguientes a brocha gorda (s/ morningstar):

- MSCI World: 34 %

- MSCI Europe: 34 %

- MSCI Emerging markets: 46 %

- Global small caps: 44 %

Así pues, si es muy probable que los índices de small caps y emergentes se vean más impactados por una crisis que el MSCI Europe y World, de forma que la previsión de crecimiento para los primeros se vea más afectada que para los índices MSCI World y Europe.

En cuanto al riesgo, no sé si lo entiende por volatilidad o por pérdida de capital permanente. Entendiendo el riesgo por pérdida de capital permanente y teniendo en cuenta que el índice small caps tiene 4.302 acciones y el de mercados emergentes 1.273 creo que el riesgo es no apostar por estos índices a futuro.

Saludos.

Me va a disculpar pero usted ha afirmado literalmente: "Existe una especie de sensación de estar diversificando solamente aumentando el número de empresas, pero haciendo esto solamente estamos reduciendo la dispersión de resultados dentro de otros parámetros" Para los que no gastamos su vocabulario me parece a mí que dice exactamente lo que dice. Y como le decía en el citado anterior yo no estoy nada de acuerdo con esta afirmación suya.

Sobre el tema riesgo,el mitigar, la diversificación, etc, etc, etc., pues esto no era el objetivo del debate. De hecho a modo de introducción presento mi filosofía inversora donde entre otras cosas comento el riesgo y la diversificación como arma contra ella. Se lo subrayo en negrita porque creo que sigue confundiéndose. No es cierto lo que dice esa frase. Porque esa frase da a entender que es con esta cartera que quiero producir ese efecto. Y no es así.

He hablado de riesgo y de diversificar de forma generalista porque si nos ponemos tiquismiquis y queremos enumerar todos los riesgos y modos de diversificar nos faltaría papel. No es este el debate, pero vamos que si quiere lo podemos abrir pero ya le aviso que aburriremos hasta las ovejas.

Una curiosidad. Sabría usted exponerme una cartera (formada por los activos que considere) con una beta en línea con la del mercado que aporte un rango de dispersión de resultados bajo o lo más próximos posible unos a otros y por tanto en la media y cuyos valores estén perfectamente correlacionados entre sí pero que a la vez y a través de la diversificación (de activos, países, monedas, sectores, …, eso se lo dejo a usted) tenga ese punto de descorrelación ideal que nos proteja de la alta volatilidad sin afectar a los resultados pues ya me ha dejado claro que la diversificación está altamente ligada a las correlaciones y pesos relativos entre activos y no tanto a la cantidad de activos en cartera y tampoco a las zonas geográficas y su efecto descorrelacionador. Todo ello con vientos de cola favorables que no nos lleven a extremos de dispersión de resultados y habiendo evaluado y habiendo tenido en cuenta todos los tipos de riesgo incluyendo las dos partes clásicas: el riesgo específico diversificable y el riesgo sistemático ???

Si me dice que teniendo en cuenta todo esto de aquí arriba el 40% de su patrimonio está en un Cobas o un AzValor me tiene conquistado desde ya.

Mire, si de algo hicimos hincapié en el podcast y yo al menos suelo hacerlo en mis intervenciones es que la teoría y la práctica poco o nada tienen que ver.

Me da que usted es un teórico y se nota que le ha echado horas a leer y leer pero en inversión déjeme que le diga que excels, calculadoras, gráficas, y estudios previos por muy bien presentados y coherentes que nos los expongan nos relatan algo que ocurrió en el pasado. Y sí, sirven de referencia pero nada más que para eso.

Mire, ha aparecido un bichito para mandar por saco todas esas teorías. Pero es más, es que no necesito ni el virus para desmontarle ese estudio.

Seguro que pasando de 10 acciones a 1 eliminamos riesgo??? La teoría nos dice que sí pero qué pasa si hablamos de 10 acciones de minas (y para diversificar que sean de oro, plata, cobre. uranio, níquel, …) contra 1 acción como BRK?

Le hubiera ido mejor estos últimos comprando las Faang o el resto del SP500???

REE + Enagás + Inditex o las 33 restantes del IBEX?

Reitero, todos esos estudios están la mar de bien hasta que dejan de cumplirse. Les puede preguntar a aquel grupo de premios Nobel que no sólo perdieron la famosa apuesta sino que tuvieron que rescatarles el fondo.

Recuerde teoría y práctica.

Depende de si las pondera como el índice o las pondera por igual. La diversificación cambia si decide una cosa u otra.

Imagine que tiene 100.000 Euros (o Dólares) y quiere comprar todas las empresas del SP500 según ponderen en el índice.

Bien Microsoft pesa un 5% por lo que deberá invertir 5.000 Euros. Apple pesa un 4,50% por lo que invertirá unos 4.500 Euros, y así con todas la empresas del índice hasta acabar con la 500

Pero si decide invertir por igual la cosa cambia pues en cada una de las 500 acciones invertirá la cifra de 200 Euros.

Si mañana Microsoft quiebra, en el caso A pierde 5.000 Euros y el 5% de su inversión y en el caso B pierde sólo 200 Euros o el 0,20% de la inversión.

Por contra cuando suban si tenemos un 5% nuestra ganancia será mayor pero si sólo tenemos el 0,2% será menor como es lógico.

De ahí que en mi presentación he explicado mi perfil inversor que estaría entremedio de este ejemplo pero más tirando hacia el segundo.

Por tanto esto que usted afirma aquí vuelve a no ser verdad por muchas curvas que me pinte. O mejor dicho, vienen a ser otra cosa que comenté en el post: medias verdades. Pues hay maneras y maneras de diversificar. Ya se lo he dicho antes, si nos ponemos tenemos hojas y hojas para aburrir. Usted para que me cuelgue gráficos (teoría) y yo para que se los desmonte (práctica).

No se trata de que me pida disculpas sino que no emplee toda esa verborrea y tecnicismos que acaban no diciendo nada. Yo no soy el responsable de recursos humanos de Blackrock y por tanto no necesita impresionarme. En serio, creo que podemos hablar un lenguaje más plano para que todo el mundo nos entienda.

Lo que no quiero es transformar en lo que yo pretendía que fuera algo tan sencillo como debatir sobre una composición de una cartera indexada y sus múltiples variantes y sus porqués (no sólo para mí sino para el gran grueso del foro que es gente que está aprendiendo) y entre usted a aleccionarme sobre algo que en ningún momento he pedido y menos con una parrafada llena de tecnicismos que la mayoría no entienden y que personalmente no tienen sentido para mí. Como le he dicho el debate riesgo/diversificación si quiere lo podemos tener pero es que personalmente lo tengo muy claro a estas alturas.

Sólo es, que en mi opinión, nuestro público objetivo es el que nunca escribe y es la mayoría, créame pues muchos porque no se atreven visto el nivel. Son yo hace 10 años. Hagamos pues este lugar lo más accesible para ellos. En resumen, respetémosles.

No pretendo cambiar la manera de escribir del foro pero al menos en los posts míos si que me gustaría que hubiera un debate que fuera accesible a todo el mundo.

No se lo tome a mal @AlanTuring y le pido mil disculpas por adelantado si ve que no he estado acertado en esto o aquello. Se lo digo de corazón. Ya se ve que es usted hombre inquieto y domina un rato largo. No le tiene que demostrar nada a nadie.

Un abrazo sincero.

Gracias por la parte que me toca.

Bueno, precisamente lo que pretendía con la cartera indexada es intentar reflejar lo mejor posible el mundo (financieramente hablando) con el menor número de activos posibles pues si ya entro en organizar la distribución de forma más arbitraria corro el riesgo de complicarlo más todo. Si a día de hoy las empresas europeas tienen un peso en el mundo sobre el 15%-20% pues ese es el que les toca.

Ese punto es en el que estoy más verde y el que más dudas me genera. En principio la idea era no introducir la RF hasta más adelante pues la volatilidad no es algo que me preocupe a medio plazo. Conforme fuera acercándose una fecha (y planificado con el debido tiempo) de pasar de acumulación a distribución y viendo en qué punto estamos sí sería un buen momento o no para subir el porcentaje. Como digo, es la mayor duda junto al papel de Baelo y la repetición de cromos con el World.

Lo acabo de ir a mirar porque me ha hecho usted dudar pero se la mandé hace 7 días. De hecho, usted me contestó a posteriori y todo.

No, todavía no tengo nada. Bueno llevo desde hace más de dos años el trío Amundi MSCI World + Baelo + Impassive. La idea del post es precisamente esa.

En relación a lo que comenta, aportar más matices e imponderables que existen, y que explicó Tom Russo en una entrevista (gracias @emgocor):

GD: Do you feel comfortable investing in some foreign-domiciled companies given that the rule of law in certain countries is not strictly enforced?

TR: Well, I’m not as comfortable as those who have expressed their comfort through higher allocations to such countries in their portfolios. In my portfolio, 60–65% of the assets are in non-U.S. companies. But what you have not seen is many non-U.S., emerging market companies. One of the reasons is due to reinvestment risk. For example, there is a big dairy company called American Dairy in China. I could invest directly in China through shares in that business.

However, I don’t need to because I already “own” exposure to Chinese dairy through Nestle. Nestle is a big player in dairy. So I have a big position in dairy in China run by a group I know and like. I could supplement my position, as I often do, but I chose not to buy American Dairy because I have more confidence in the management team of Nestle. For our lifetimes, American Dairy will probably have the capacity to reinvest, but at the end of the day, it will stop having an opportunity to deploy capital in China. And then the question becomes, what will the company do with the cash? It doesn’t have a brand that it can take around the world and deploy capital behind its future growth.

Cultural values are also very important. In developing markets, the people who are driving these arguably faster growing businesses are sometimes willing to cut corners. For example, speaking of the local dairy market in China, every few months you read newspaper articles about children dying from toxic chemicals in the milk. That just should not happen with Nestle. Nestle cannot afford the risk of using questionable inputs for their products because their reputation is of paramount importance. I can evaluate the ability of some global firms to reach local cultures because I can see the back- grounds of management and their capacity to reach various cultures. For local firms however, it is much harder to evaluate management culture.

La cuestión es el universo relativo de acciones que escoja. Si escoge el universo total de acciones ordenadas por capitalización la probabilidad de escoger 10 acciones de mineras en un % alto de carteras es baja y va implícito en la reducción del riesgo específico.

Sin embargo si escoge el universo de acciones como solamente los dedicados a la energía esta reducción de riesgo específico va a ser respecto a ese sector.

Lamento que le parezcan tecnicismos, pero es difícil expresarse con precisión sin explicar cada concepto individual en cada post.

Pues me va a perdonar, pero yo solamente señalaba precisamente los problemas de una cartera indexada estilo Boglehead y las limitaciones que tiene, o al menos esa era mi intención. Una de las limitaciones importantes es que puede tener drawdowns profundos y prolongados y la forma clásica de mitigar esto es agregar renta fija. En mi opinión agregar otras porciones de la RV sí puede ayudar sin tener que tirar de bonos para mitigar esto, y si lo que quiere es mitigar aún más la volatilidad y disminuir periodos de drawdown puede agregar otros activos, en ningún momento he dicho que esto sea una free lunch, todo tiene sus pros y sus contras.

Si no quiere tecnicismos, la diversificación es una especie de seguro que nos protege contra cierto tipo de escenarios o casuísticas. Este seguro tiene cláusulas con mayor o menor coste y cada uno escoge qué riesgos considera asumibles y contrata según su opinión y considere óptimo. Lo que yo vengo a decir es que no es lo mismo una cláusula anti incendios que cubra fachada, contenido y demás, que otra cláusula anti incendios más básica que cubra solo a terceros y que su coste asociado obviamente tampoco será igual. ¿Cual es mejor? Pues eso ya debe valorarlo uno dependiendo de la importancia que le de, lo que creo que no es conveniente es confundir una cláusula anti incendios con una cláusula anti humedades.

Por ejemplo, entre tener en cartera las 100 acciones más grandes o tener un índice 10 mil ponderadas por capitalización ( que como he mencionado, concentran su peso en un % relativamente bajo del universo de acciones ) lo que hace es cambiar la distribución de los posibles retornos esperados, tanto positivos, como negativos, que es un tipo de riesgo contra el que podemos cubrirnos pero que, como he apuntado, no tiene por qué cubrirnos contra otros riesgos ni por ello ser a priori, eficiente probabilísticamente hablando para conseguir ese objetivo, pudiendo estar matando moscas a cañonazos.

Bueno, lo dejo aquí y le deseo suerte con su inversiones.

Yo aprovechando las caídas recientes he rebalanceado la cartera de fondos y he añadido una parte en indexados, que pasará a ser el 50% de la cartera de fondos.

Es difícil recomendar a alguien como hacer una cartera indexada, ya que a pesar de indexarse a un índice, son tantos los índices que vaya, no me extraña que haya optado por abrir un hilo.

En ETFs hay montones de índices (países, regiones, sectores, smart betas…) en fondos de inversión hay menos alternativa, así que al menos la elección se hace más sencilla.

En mi caso he optado por 3 fondos, en mi caso me he basado un poco en los orígenes donde se recomienda un fondo índice diversificado (normalmente como esta filosofía inversora viene de USA el elegido es como no el S&P500) más un índice de bonos, y ponderarlos según el riesgo… Bueno, yo invierto en RV únicamente así que la parte de bonos la elimino de la ecuación, prefiero tener liquidez.

Los 3 fondos que yo he elegido eran inicialmente 2, el Amundi MSCI World y el Vanguard Global Small caps, pero como siempre había pensado en tener la cartera bogle original con el S&P500, he añadido como tercer fondo el índice americano.

Así queda la cartera indexada en mi caso (inicialmente equiponderados), con un TER promedio de 0,30%

- Amundi MSCI World

- Amundi MSCI North America*

- Vanguard Global Small caps

*escogí este en lugar del S&P500 porque en R4 ya le habían añadido comisión de custodia al S&P500 y no al North America, que es 95% USA y 5% Canadá, así que viene a ser lo mismo.

Luego tengo en cartera también el Robeco Qi Global Conservative, que no es un fondo indexado, pero viene a ser un smart beta de baja volatilidad, bajos múltiplos y algo de momentum, aquí lo comentaba:

Si hago trampas y meto el Robeco en la cartera indexada, queda una cartera con 4 fondos y un TER de 0,52% aproximadamente (que para una cartera indexada es un TER alto).

En mi caso el añadir la cartera de indexados ha sido principalmente para bajar el TER de la cartera de fondos y de rebote tener exposición a la rentabilidad del mercado, esa que tantos intentan batir. Eliminando comisiones y riesgo gestor. Ahora, mantengo la otra parte en fondos de gestión activa y luego la cartera de acciones y ETFs…

Muy buenas Don @JordiRP,

Yendo al grano, el tridente MSCI World (sea Amundi o Vanguard) + Small-Caps + Emerging Markets me parece imbatible, incluso mejor que el tridente formado por Riquelme, Saviola y Kluivert que tanto nos vendió la prensa deportiva cuando servidor tenía 13 años y grandes sueños pero no sabía lo que era un fondo. Disculpe, que me ha mencionado al Barça y me despisto. Con esos tres fondos llevará todas las acciones del mundo medianamente grandes y que valen la pena, incluyendo la mejor de todas, Burford Capital.

Es cierto que muchos bogleheads tienen contratado el Baelo Patrimonio. Sinceramente creo que es porque la filosofía boglehead es tan efectiva como aburrida, y llevar Baelo permite a muchos indexados llevar algo un poco picante, con emocionantes correos electrónicos de novedades cada dos semanas sin sentirse sucios por traicionar la filosofía inversora que han elegido. Un poco como el compañero de trabajo que en los cumpleaños acaba comiendo con mini croissant pero después de mucho insistir y sufrimiento, “venga va, pero sólo uno, ¿eh?”.

Dice que no le gustan los fondos value y hace bien. Cuando en 2017 empecé a interesarme por este mundillo, acudí a un amigo que sabía del tema buscando dónde invertir mis ahorros para tener algo en mi jubilación y me dio dos alternativas a su juicio muy buenas: indexarme o meter el dinero en una gestora nueva de un señor muy renombrado llamado Paramés -primera vez que oía su nombre-; afortunadamente me decanté por la primera.

El temas más peliagudo que tiene entre manos es el de la renta fija, pero también hay que relativizarlo. Es verdad que dentro de la filosofía boglehead parece un pecado mortal no llevar renta fija, en cambio a alguien que opta por fondos value o growth nunca se le dice, “¿Cómo?¿Qué no lleva usted nada de bonos de gobiernos europeos?¡Está usted loco!”, por lo que si lo que busca son fondos indexados para cumplimentar su cartera, yo tampoco le daría mucha importancia al tema de llevar renta fija o no, siempre y cuando conozca y asuma las ventajas e inconvenientes de llevarla, que seguro que sí. Pero vamos, es una cuestión que podría plantearse perfectamente alguien que llevara un fondo value, growth o que hiciera DGI, es decir, todos, no necesariamente sólo quien opta por la gestión pasiva.

Coincido con usted @DanGates. Yo estoy pensando seriamente abrir una cartera indexada, en mi caso sólo con dos fondos equi-ponderados. Vanguard Global Stock + Vanguard Global Small Cap. Principalmente para tener un TER muy competitivo para el largo plazo.

Saludos.

Menuda masterclass nos ha dado @agenjordi

Completamente de acuerdo, siempre me ha soprendido que algunos Robo-advisors (menudo nombrecito para captar clientes…) y fondos que considero de referencia como Baelo, los utilicen para diversificar activos, cuando en realidad no deja de ser renta variable “edulcorada”. Pero imagino que sus motivos tendrán.

En mi caso los descarté, incluso en su día miré algún fondo de Commodities por encontrar el ansiado “activo para descorrelar RV y RF”, pero los descarté tras leer su ficha y no entender como funcionaba (para mi es una señal para descartar cosas, en la inversión y en la vida).

Exacto, y si nos pusieramos tiquismiquis, le diría que la parte de RV debería reproducir la capitalización bursátil mundial, sin colorantes ni adativos. El resto es crearnos narrativas personales, yo el primero al eliminar los mercados emergentes.

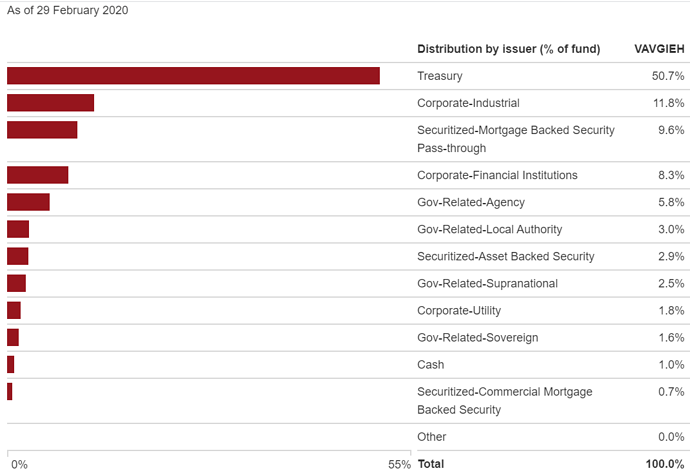

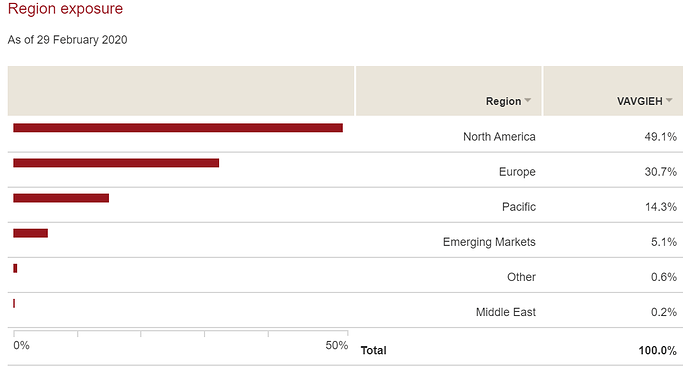

Lo mismo aplicaría a la RF, debería reproducir fielmente el mercado de deuda global. Un posible candidato, por si le pudiera ser útil @JordiRP sería el IE00BGCZ0933 Vanguard Global Bond Index que “creo” que incorpora deuda gubernamental con deuda corporativa y es global:

*Como no quiero volver a poner un gazapo, solicito que sea revisado por el VAR (@SirHall)

Un saludo.

¡Eso de que me llamen VAR es nuevo! Mire, lo más cerca que he estado yo nunca de un juez fue cuando mi señora estudiaba oposiciones a judicatura, y para bien o para mal al final no salieron bien. Ese fondo es precisamente el que llevo en MyInvestor. Como usted bien dice lleva aproximadamente un tercio de renta fija corporativa, aunque creo que en general bastante seria, aunque a veces me pregunto si no cumpliría mejor su función el Amundi Global Govies AHE al ser exclusivamente de renta fija gubernamental, fondo que tengo contratado en BNP/Renta 4 en una cuantía pequeña.

Después de la respuesta de @agenjordi no me he atrevido a responder nada sobre la diversificación, sólo diré que también hay que valorar que no es el mismo una cartera pequeña que una grande. Es decir, por menos de 10.000 euros no sé si vale la pena añadirle TIPS, oro y otras pijadas, ahora, con una de más de 100.000 euros quizá haya más espacio para la variedad.

Pues mire, creo que he acertado con lo de VAR, ya que usted tiene más experiencia (aunque sea de refilón) que muchos de nosotros con los jueces.

En mi caso tengo el Amundi Global Govies que menciona, ya que “presuntamente” la deuda gubernamental es la más descorrelacionada con la RV en general, pero no tengo una base científica para demostrarlo.

Aunque no descarto en un futuro cambiar a Vanguard, por ser más global (el Amundi “presuntamente” solo tiene deuda de países desarrollados) y tener menos comisiones.

*Como puede ver, vigilo el lenguaje delante de usted  .

.

Muchas Gracias por su aportación, me gustaría preguntarle dónde ha sacado ese dato (no lo encuentro en morningstar), y ya que pregunto, ¿por qué al ser más bajo el valor numérico el crecimiento esperado es mayor?

Cuando decía riesgo quería decir volatilidad, disculpe.

Totalmente, este hilo me está sirviendo también a mí para formar mi parte indexada de mi cartera, agradezco el tiempo que se toman personas mucho más experimentadas que yo a ayudarnos.

Buenas tardes,

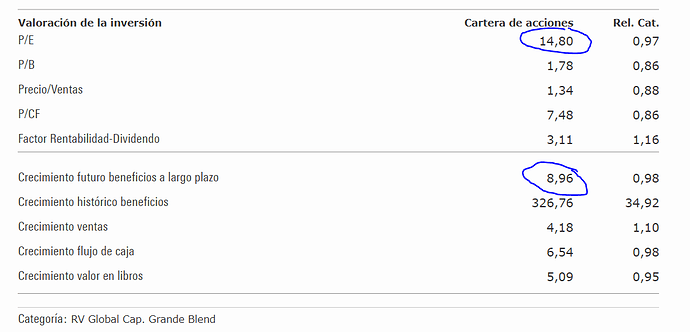

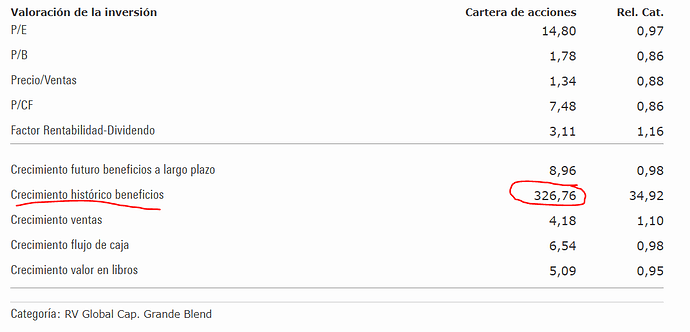

Por ejemplo, tomando en morningstar el MSCI World, tendríamos un PEG de 14,80/8,96= 1,65 (como podemos ver el PEG ha disminuido con respecto al otro dato que aporté debido a que morningstar se ha actualizado y ya recoge los datos post-debacle.

Básicamente lo que el ratio PEG dice es que una empresa a PER 10 que crezca al 5 % está menos barata que una a PER 15 y que crezca al 10 %.

Por cierto, ¿alguien sabe porque aparece la cifra de 326,76 % en crecimiento histórico de los beneficios? ¿Error?

Saludos.

Quisiera agradeceros a todos los que habeis opinado en este post por la gran ayuda que nos aportais a los que queremos aprender dia a dia. Es también un lujo ver como se debate con disparidad de opiniones con tanto respeto entre vosotros. Este es un post que tendré que releer más de una vez. Sinceramente gracias.

Buenas noches,

Por su descripción diría que esta hablando de Indexa capital, pero las comisiones son más de un 0,5%. Al menos después de la promoción del primer año.

Si busca rebajar al máximo los costes, me tiraría por los Amundi en Openbank, Myinvestor …las comisiones son más bajas que la de los fondos Vanguard a través de Indexa, Finizens…

Un saludo.

Más de 100.000 índices tiene el MSCI así que imagine

Y tener 3 fondos de 4 que llevan Apple ??? Yo es la mayor duda que tengo solapando Baelo y MSCI Wolrd. No es porque crea que Apple sobra en ninguna cartera sino más bien por aquello de la diversificación.

Yo a usted lo asociaba más al FundSmith que al Robecco QI, ![]()

Un abrazo Dani.