¿Por que cree que Renta 4 no comercializa otros fondos españoles?

Pues, realmente, no lo acabo de entender porque tanta competencia son las gestoras foráneas como las domésticas. Además, curiosamente, sí comercializan los fondos de algunas gestoras españolas que están domiciliados (los fondos) en Luxemburgo.

Respecto a la pregunta inicial, ser cliente de Renta 4 SÍ induce a operar más con ellos y no con otros.

Quizas sea por el mismo motivo por el que Mercadona tiene muy pocos productos de marcas y su oferta basicamente se centra en su marca blanca…para ofrecer productos “suyos” en donde tiene los margenes que estima oportunos (e incluso algunos bastante inoportunos, como los fondos de RV a los que aplica el famoso 1,35% + 9% de comision de exito…)

Actualizando un poco valores liquidativos desde inicio después de esta semana tan tensa:

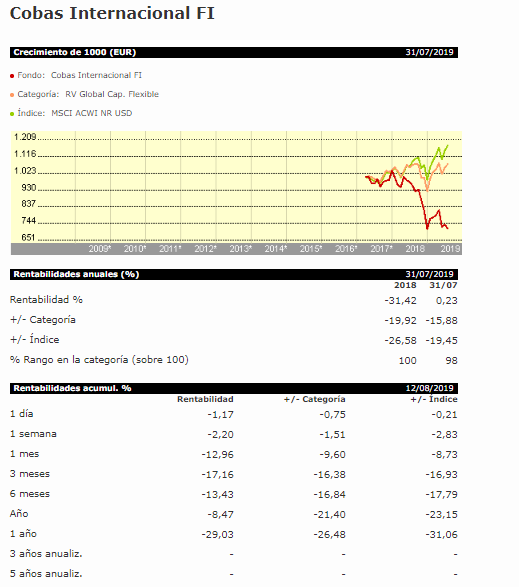

-Cobas Internacional: 66.38€

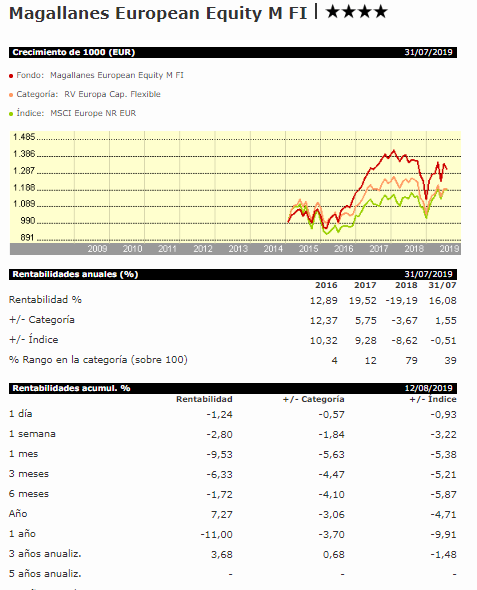

-Magallanes European: 120,54€

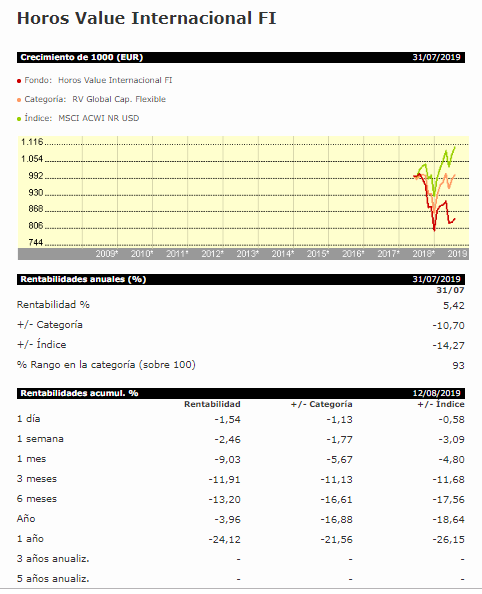

-Horos Internacional: 76,50€

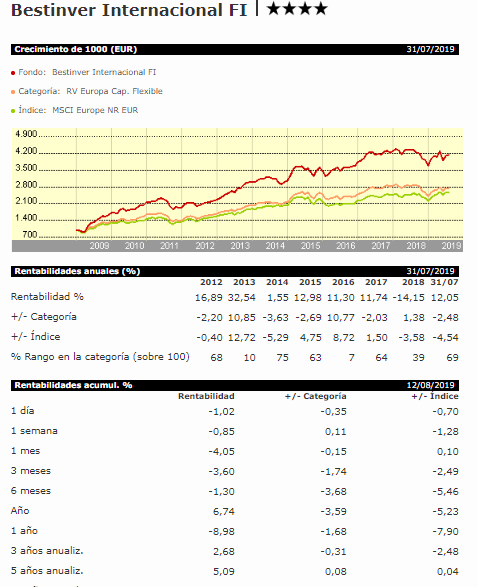

-Bestinver Internacional: 41,42€

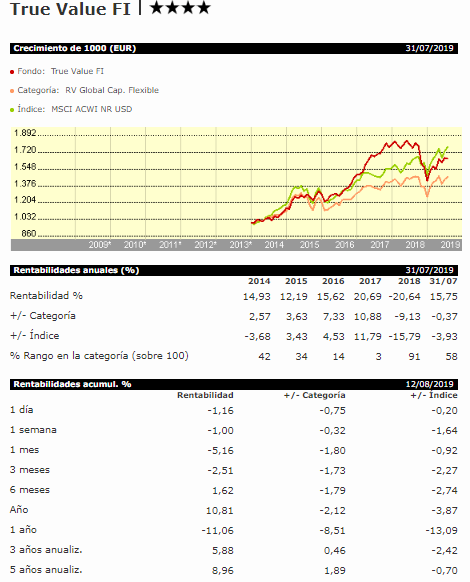

-True Value: 15,82€

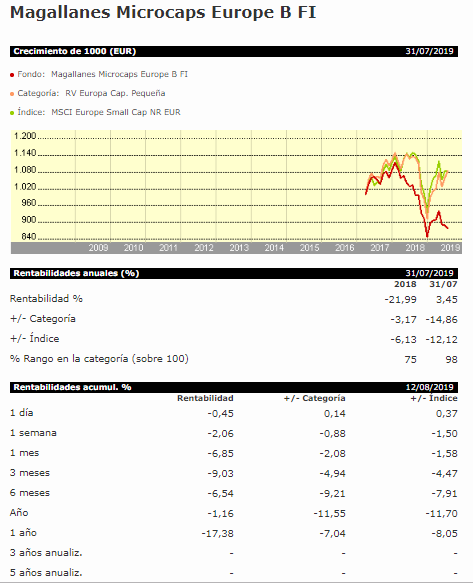

-Magallanes Microcaps: 86.66€

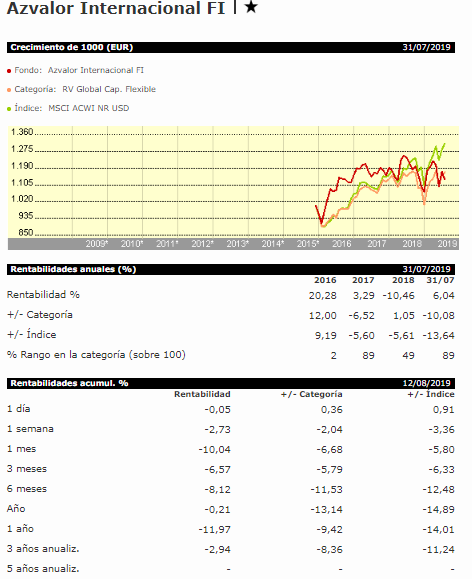

-Azvalor Internacional: 106,56€

Todos estos datos la mayoría los sabemos y entiendo que rentabilidades en RV en un plazo inferior a 5 años no son “representativas” (donde muchos fondos de los expuestos no tienen ese tiempo) pero viene bien esta visión (o al menos a mí me ayuda) de que la renta variable se mueve.

Hace un año Magallanes tenía un 12% anualizado y ahora después del tortazo está en un 4% aproximadamente. A lo que me lleva esta reflexión y a todos nos debería de llevar es que las variaciones que estamos teniendo a larzo plazo tienen menos importancia pero en el corto se notan y mucho, uno debe de reflexionar y plantearse si 5 años es suficiente para estar en un producto como este con estas peculiaridades.

Me atrevería a decir que largo plazo empieza a ser a partir de 10 años.

ciertamente 5 años es poco no sólo para fondos de estas características, sino también para los principales indexados (SP500, Eurostoxx, MSCI World…)

Curiosamente llevo meses leyendo, en algunos casos de forma más directa en otros de forma más subconsciente, que no se quiere estar en según que fondos precisamente por llevar muy malas rentabilidad a 3-4-5 años.

Supongo que algún día les va a tocar comprobar que parte del problema no es fondo o la estrategia en cuestión sinó la naturaleza de la propia renta variable.

Suscribo al 100%.

Uno cuando van las cosas bien y todo sube le parece que son fantásticos, en el momento que hay un par de años malos surge el sentimiento de odio.

Va intrínseco al ser humano y gracias a eso somos tan especiales.

Lo de Cobas y Azvalor no sorprende tanto, pero los malos resultados de Magallanes últimamente da que pensar. No hay ningún value que se salve.

Fíjese que a mí lo que me parecía raro teniendo peso en el sector industrial y cíclico que no hubiera tenido castañazo.

Ahora todo lo contrario, me parece lo más normal del mundo.

Para mi Magallanes y Bestinver son de los que mejor se estan defendiendo como gestoras. El grandes compañías de Bestinver con 0,25% menos de comisiones que el resto de RV componiendo muy bien. El European de Magallanes y el internacional de Bestinver van muy parejos y no llevan ni litigios ni panes.

Creo que el movimiento que hizo Iván ponderando en la anterior caída a las más penalizadas ha hecho que tenga menos peso en compañías “más estables” para aprovechar los precios de la otra parte de su cartera. Puede que explique la mayor caída actual.

Precisamente los únicos fondos de gestoras value patrias que llevo son Magallanes European, Bestinfond y Bestinver Grandes Compañías (y ademàs Lierde Sicav)

Sus errores han tenido también. Otra cosa es que se hable menos de ellos o el % con el que los ha pillado el error haya sido inferior.

Volkswagen vendiendo a mercado el día del escándalo de los diesel, Lenta o las chinas que vendieron después de unas caídas significativas, poco tiempo después de haber entrado.

Si muy cierto pero no hubo el error de ponderación.

Muchas veces no somos conscientes del total de exposición en una compañía que tenemos directamente aquellos que tenemos más de un fondo, hasta que no nos bajamos todos los informes de la cnmv los pasamos a excel y hacemos una tabla dinámica para ver la suma de los pesos.

Sé que usted por lo que ha dicho varias veces únicamente tiene de fondo bestinver internacional, pero a muchos de nosotros, nos impresionaría la cantidad que tenemos en % si sumamos el total que tenemos en una compañía en distintos vehículos.

Yo ya le digo que lo he realizado y tengo más peso en otras compañías que en la panadera de turno que si van mal, me creeré que los fondos individualmente han perdido menos, pero en verdad, habré tenido una pérdida mayor.

Al final uno si está en cobas o az tiene que saber que a cambio de esas rentabilidades extraordinarias se está expuesto a mayor riesgo por concentración y negocios que lo están pasando peor.

Lo que sí que es también cierto por otro lado es que con Bestinver (actual) y Magallanes se vive algo más “tranquilo” pero si en los otros dos al ser más volátiles los ayudas cada vez que tienen caídas, obtendrás un retorno superior al mismo de una manera más significativa. Siempre y cuando por supuesto, no haya una panadera todos los años.

En mi opinión, de los big four, Bestinver (actual) y Magallanes son fondos que es MUY difícil que lo hagan mejor que los índices, para estar en ellos veo más eficientes y “tranquilos” los índices. En el caso de COBAS y AZ hacen cosas distintas y sus resultados también lo son, para lo bueno y para lo malo…

Si no le importa, ¿podría desarrollar esto? De hecho, la cartera de magallanes tiene algunas similitudes con la de Cobas (Renault, Porsche,…).

Por otra parte, en cuanto a "los índices” hay más índices que acciones, aunque supongo que se refiere al MSCI Europe en el caso de Magallanes, por ejemplo.

Saludos

Que coincidan en algunas pocas posiciones, no implica que sus carteras y formas de gestionar sean muy distintas, la Cartera de Cobas tiene el doble de posiciones, es más globalizada y es mucho más cíclica que la de Magallanes, más conservadora y en cual se pondera mucho más la solidez del balance de las compañías.

El tema de los índices da para un capitulo aparte… cada fondo con más o menos razón se compara con el índice que considera o mejor le parece para salir más guapo en la foto. Yo siempre tomo como referencia el MSCI WORLD NR, un índice grande y globalizado, esa es mi referencia y mi coste de oportunidad.

Esto lo puede hacer con los fondos españoles con la web jucaspe. Selecciona todos sus fondos

en el “panel de fondos” yy suma las posiciones según su ISIN. Le podrá tomar los 3 segundos que tarde en escribir el nombre de cada fondo.

Yo a Bestinver lo sigo poco, pero en el caso de Magallanes creo que la cartera es significativamente distinta de los índices para que puedan haber diferencias grandes, a favor o en contra. De hecho si mira los resultados de los años ya terminados y completos, verá una diferencia significativa de alrededor del 10% respecto al índice en los años 16,17,18 . Otro tema es que igual no sea el índice más adecuado para compararles, el MSCI Europe NR.

Si en un fondo nos cobran a partir de un 2% en comisiones (contando la de gestión y otras que no salen en el TER), es complicado pensar que sin cierta capacidad de tomar decisiones de cierto riesgo de diferenciarse del índice, se va a compensar ese 2%. Pero eso no significa que uno deba de estar cómodo con cualquiera capaz de tomar este tipo de decisiones, ni que no haya que ir con cuidado con que decisiones se toman.

Si uno toma decisiones muy distintas se puede encontrar con diferencias significativas en contra que después no son fáciles de gestionar. Bernstein comenta que incluso haciendo una cartera indexada, uno debe de valorar su tolerancia al track error, es decir a diferenciarse en negativo de un índice de mercado general.