No hay debate: @camacho113 sabe ajustar los precios mucho mejor que yo .

Yo es que sigo pensando que hay mucho inversor que sigue pensando que un 10% anual es un 10% cada año y si alguien asume esto: va a palmar antes o después ![]()

Saludos cordiales, @Agenjordi.

O peor. Aunque la cantidad sea otra, pérdidas del 41 %, una caída de un 50 % anual es un mazazo, pero cinco años perdiendo es la tortura de la gota china y puede ser más difícil mantenerse firme.

Además, en el primer caso podríamos recuperarnos, p.ej., en tres años; en total, cuatro. En cambio, en el segundo serían un total de ocho: el doble.

Entre otros factores, por la digestión del múltiplo. Unido a una cartera de negocios chatarreros que fueran a más, ojo que no es descabellado.

Recuerdo un famoso Twittero y rankiano, que en el valle de la desesperación de Golar dijo literalmente a Gabriel Castro: “Eso pasa por invertir en negocios de mierda”. 6 bagger después de esa afirmación.

O no se, quien sabe si el santo grial está en apostar por emergentes, con China a la cabeza.

“La misma acción puede ser el grial o la tumba. Todo negocio de calidad fue chatarrero en su día, y con el tiempo necesario volverá a serlo” (anónimo N. York 1929)

Mi sensación es que un múltiplo muy bajo no protege de caídas, pánicos y malos entornos. Si tuviera que apostar: diría que incluso perjudica debido a que suelen ser negocios más cíclicos o con problemas que siempre van a peor en las malas. Pero luego supongo dependerá mucho del caso.

Pero mientras no mute…

En todo caso, lo más difícil es precisamente ver estos cambios antes que la mayoría.

Efectivamente, apostar por fondos o acciones con múltiplos bajos no tiene por qué proteger frente a una recesión o una situación de pánico en el mercado. Quizás, en la próxima crisis financiera, las grandes tecnológicas soportan mejor la travesía por el desierto gracias a su músculo financiero, mientras que algunas empresas value acaban en concurso de acreedores.

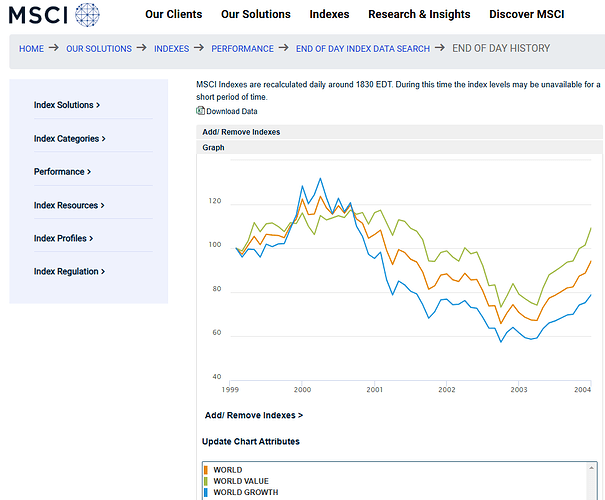

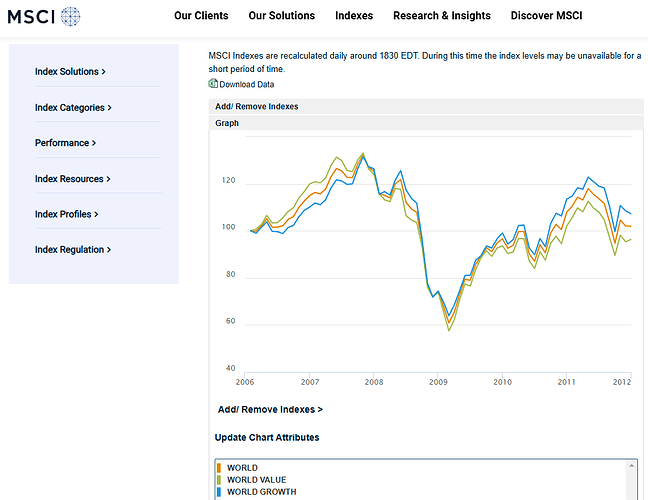

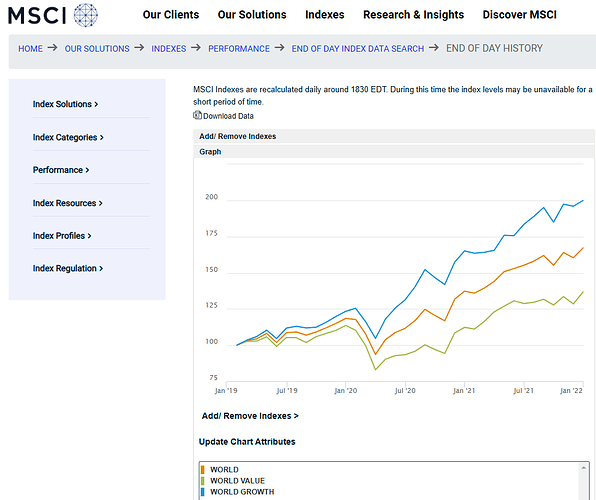

Aquí tienen tres ejemplos sobre el rendimiento de los índices World, World Value y World Growth (en dólares y net return) durante la burbuja de las puntocom, la Gran Recesión de 2007 y la crisis del COVID-19.

El camino más seguro para reducir el impacto de las caídas en su cartera de renta variable es incorporar deuda pública a corto plazo.

Algunos inversores apuestan por diversificar entre diversas tipologías de renta variable, pero eso no garantiza ni una descorrelación, ni una menor volatilidad, ni un minoración del tamaño de los drawdowns.

Fondos de deuda pública a corto plazo:

- Vanguard Global Short-Term Bond EUR Hedged (IE00BH65QP47) (TER 0,15%)

ETFs de deuda pública a corto plazo (de acumulación):

- Amundi Euro Government Bond 3-5Y (LU1650488494) (TER 0,15%)

- iShares Euro Government Bond 1-3yr (IE00B3VTMJ91) (TER 0,15%)

- Amundi Prime Euro Government Bonds 0-1Y (LU2233156582) (TER 0,05%)

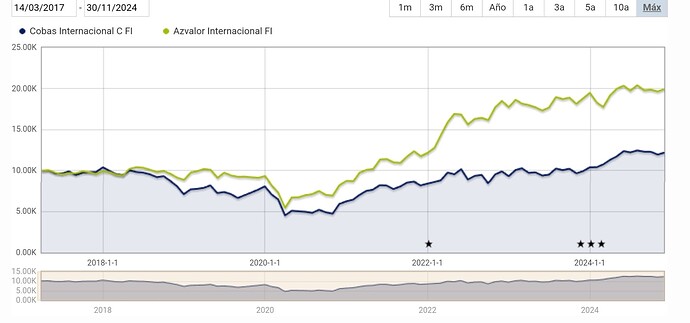

Y me temo que en el caso de los fondos value españoles esto podría incluso magnificase ya que “factor value” y lo que en España se entiende por “value” diría que no es lo mismo.

https://x.com/JordiLlatzer/status/1862508626125951166/photo/1

¡Tabernero, que corra la sidra! ![]()

![]()

![]()

Mi padre tambien espera cada año que le toque la loteria ![]()

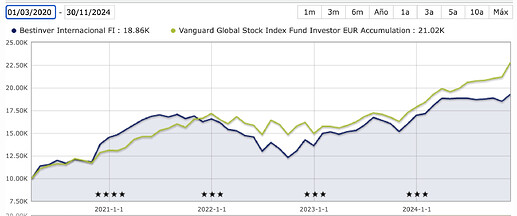

Observen esta informacion de EL Economista:

Es falsa, la rentabilidad anualizada en los ultimos 5 años es solo del +6.6%, muy inferior a los indices pasivos.

De dónde cree que sale el 15.30%?

La táctica está en contar la rentabilidad anualizada a partir de mínimos de marzo de 2020, no desde inicio del tiempo donde comenzó a gestionar.

Otra de las tácticas habituales en gestoras es tener la suerte de haber empezado justo en un momento propicio para obtener gran rentabilidad y compara dicha rentabilidad con la de un periodo distinto del índice.

Y ya puestos, los participes un siglo de rentabilidad de triple dígito. No vieron la piña que se dieron hace unos años… ¡Como si esas previsiones tuvieran sentido!

Jeje, que bien he hecho en seguir leyendo antes de duplicar respuesta. Es que ese “desde marzo de 2020” cantaba a la legua.

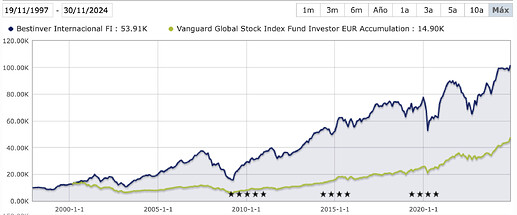

La comparativa en realidad es desde agosto de 1998.

o así. No tiene suficiente historial el Vanguard ese para llevar la comparativa tan lejos.

Cuidado también que simplemente cambiar la comparativa con el S&P500 o con un índice de small caps, cambia la sensación de ventaja/desventaja.

Si se fija, la rentabilidad del Vanguard se reengancha a la de Bestinver (parten del mismo punto).

Pero no de la misma fecha inicial.