La siguen viendo cara?

Ostras vaya castaña no?

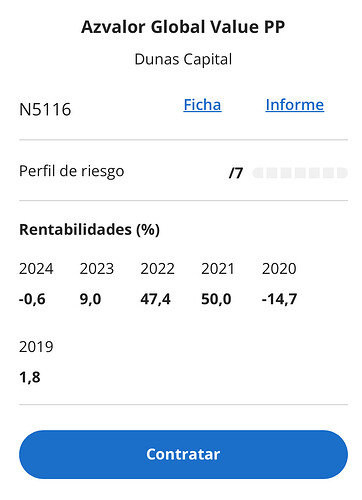

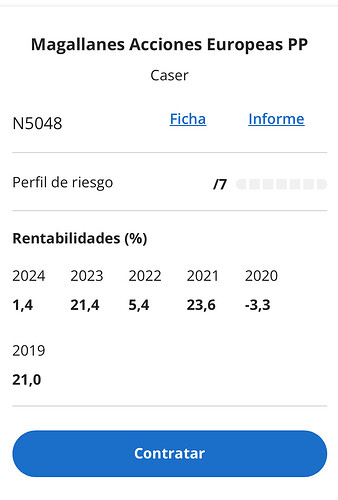

Magallanes y Azvalor planos en lo que va de año, mientras otros fondos superan el 20%.

Qué cosas esto de la bolsa ![]() .

.

El año pasado todo el mundo metiendo donde Iván y el año anterior donde Álvaro y son los que más entradas de dinero recibieron.

Azvalor este año está que se sale en todos los aspectos.

Que prueben a publicar la cartera íntegra cada trimestre, a ver si así les copian y vuelven los 50% anuales ![]()

Y que conste que invierto en el azValor Internacional desde el 2016. Nada nuevo, llega la rentabilidad, llegan clientes nuevos, se va la rentabilidad, se van los clientes nuevos,…

Una de las causas para no publicar la cartera es que les compian , vaya cara … como si ellos no copiaran a otros ¡¡¡ , pagamos los costes de analisis por lo tanto tendremos derecho a poder leerlos no? es un abuso total lo de esta gestora.

Las rentabilidades de los últimos dos años no les

dará muchos premios de la prensa el próximo.

Así que habrá que ver qué estrategias siguen a partir de ahora porque vivir de la rentas pasadas es algo que no puedes alargarlo eternamente.

Qué difícil es esto de atinar con la gestión activa…mejor dicho, atinar con el gestor activo que uno elija y que lo haga precisamente mejor que el mercado precisamente cuando estamos con él.

Es que se tiende a confundir acertar con el gestor activo con acertar con el Asset Allocation.

Por muy bueno que sea el gestor x, si su estilo de gestión es algo diferenciado del tipo de Asset Allocation general del mercado, dependiendo de como funcionen ambos, e incluso aportando valor su gestión, lo tendrá complicado para lograr mejores resultados que el mercado.

Y en los que tienen un tipo de Asset Allocation extremadamente flexible, el riesgo de que un error lastre de forma notable la rentabilidad del partícipe, es sensiblemente superior a estilos más marcados.

En el libro Los grandes maestros de la inversión, si una sensación le quedaba a uno al final, es que no pocos de ellos habían tenido sustos gordos en su trayectoria y que una cosa era la rentabilidad final de un gestor a lo largo de una trayectoria de muchos años y otra que algunos partícipes hubiesen logrado rentabilidades pésimas con ellos precisamente por coincidir con una fase mala.

Se suele culpar al partícipe de tomar decisiones pésimas por conseguir algunos de ellos una rentabilidad muy mala con un gestor que ha logrado rentabilidades muy buenas. La realidad sin embargo suele ser algo más complicada. Se focaliza en el error de salir cuando el error más bien fue meterse en sitios sin tener en cuenta el riesgo asociado a muchos gestores que han logrado muy buenas rentabilidades.

Se me ocurre un ejemplo palmario de esto: el caso de Cyril Carriere, afamado gestor del Groupama Avenir Euro en su dia, que tras años excelentes en el segmento de las mid y small caps euro decide fundar su propia gestora (Lonvia).

Justo en ese momento suben los tipos y cambia el sentimiento del mercado para ese tipo de empresas…con lo que en 2022 se come un -39% de bajada en su fondo estrella Lonvia Mid-Cap Euro que a día de hoy aún está lejísimos de recuperar.

En resumen, el momentum es muy importante, el mercado muy traicionero y ni los mejores gestores está libres de pasar por auténticas travesías en el desierto (si bien estas travesias para ellos con pan, lease comisiones, son mucho menos duras que para sus partícipes).

Gracias por traerlo.

Al final parece ser que el “Balue” se trata de que si él conoce Francia el value está en Francia. Grosso modo.

Da un poco de miedo, la verdad.

Tengo una duda sobre Windows 11. En mi universidad se nos ha informado de la migración a Windows 11 debido a que Microsoft dejará de dar soporte a Windows 10 en octubre de 2025. ¿Cuál es el problema? La mayoría de equipos de mesa en mi universidad van a quedar obsoletos, no pudiendo actualizarse por lo que deberán ser renovados. Mi ordenador de mesa (del año 2018), sin ir más lejos, funciona de maravilla, pero no puede ser actualizado y debe renovarse. Se avecina un problema y gordo cuando de golpe y porrazo sea necesario renovar un elevado número de ordenadores. En nuestro departamento, el director nos ha dicho que deben financiarse con fondos propios de los grupos de investigación (la carcajada que me he echado la han podido escuchar desde Madagascar). Sin ordenador no podemos firmar actas, ni responder emails, ni gestionar cualquier asunto en los campus ni aulas virtuales, ni siquiera actualizar las presentaciones de los materiales de las asignaturas, ni videoconferencias…; hablando en plata, no podríamos trabajar (¿volveremos al encerado y papel firmado a boli para todo?) ¿Y en el resto de puestos de trabajo de la administración pública? Lo desconozco, pero si están como nosotros, el gasto (público) en equipos informáticos va a ser considerable. ¿Y si lo extrapolamos al resto del mundo…?

¿Quien sale ganando de todo esto? ¿Microsoft?, ¿los fabricantes de ordenadores?

Renting.

Un saludo Lotas!

Si lo dice por requierimientos como el TPM 2.0 se puede actualizar, hay formas de saltarlo. Incluso si no recuerdo mal hasta Microsoft tiene uno oficial si se tiene un TPM 1.2 (sino, entonces hay que hacer otra cosa “no oficial”). Otra cosa es que en empresas u organismos oficiales quieran hacer tal cosa (que no tiene nada de ilegal).

A mí me da la impresión de que los países con más posibilidades para la inversión value en Europa son Alemania, Reino Unido (fuera de la UE), Francia, Holanda (ahora Países Bajos) y Suiza (fuera de la UE).

La gestión value no consiste solo en buscar la subvaloración, empresas que están cotizando por debajo de su valor intrínseco, lo que significa que el precio de sus acciones no refleja su verdadero potencial, sino también en las características de las empresas y el sector, p. ej, siderometalúrgicas:

- Estabilidad financiera: muestran un balance sólido, con bajos niveles de deuda y un flujo de caja positivo y consistente.

- Historial de ganancias: tienen un historial de beneficios estables y crecientes, lo que sugiere una buena gestión y resistencia en el tiempo.

- Dividendos: muchas empresas value distribuyen dividendos regulares, lo que puede ser un indicativo de salud financiera y confianza en su modelo de negocio.

- Sector defensivo: suelen estar en sectores menos volátiles, como consumo básico, servicios públicos o salud, que son menos sensibles a las fluctuaciones económicas.

- Ventaja competitiva: poseen características que les otorgan una ventaja competitiva, como marcas fuertes, patentes o economías de escala.

- Gestión sólida: tienen un equipo directivo competente y experimentado que ha demostrado habilidad en la toma de decisiones estratégicas.

Identificar estas características ayuda a los inversores a seleccionar empresas con fundamentos sólidos que puedan ofrecer buenos retornos a largo plazo.

Los ordenadores no parecen caros:

- Acer Extensa 15: Intel i5, 8GB RAM, 512GB SSD. 500 SS euros aprox.

- HP 250 G10: Intel i3, 8GB RAM, 256GB SSD. 450 euros aprox.

- Lenovo ThinkBook 14: Ryzen 5, 16GB RAM, 512GB SSD. 600 euros aprox.

- Dell Vostro 3520: Intel i5, 16GB RAM, 512GB SSD. 600 euros aprox.

https://www.dominiovirtual.es/s/91/ordenadores-portatiles-windows-11-pro

El problema es depender de los caprichos de Microsoft.

Debe salir más caro añadir otro intermediario. La Admón. debería poder comprar a mejor precio. Si no envían a un comisionista sin escrúpulos que multiplica el precio por 2, 3, 4, 5…

Si lo dice por requierimientos como el TPM 2.0 se puede actualizar, hay formas de saltarlo. Incluso si no recuerdo mal hasta Microsoft tiene uno oficial si se tiene un TPM 1.2 (sino, entonces hay que hacer otra cosa “no oficial”). Otra cosa es que en empresas u organismos oficiales quieran hacer tal cosa (que no tiene nada de ilegal).

Vade retro… Con la Iglesia (administración) hemos topado. Inviable esa solución.

Los ordenadores no parecen caros:

- Acer Extensa 15: Intel i5, 8GB RAM, 512GB SSD. 500 SS euros aprox.

- HP 250 G10: Intel i3, 8GB RAM, 256GB SSD. 450 euros aprox.

- Lenovo ThinkBook 14: Ryzen 5, 16GB RAM, 512GB SSD. 600 euros aprox.

- Dell Vostro 3520: Intel i5, 16GB RAM, 512GB SSD. 600 euros aprox.

No sé como será en otras entidades, pero desde la entrada en vigor de la ley de contratos con el sector público, la palabra disparate es lo más suave que se me ocurre cada vez que tengo que comprar cualquier tipo de material, equipo, etc. En concreto para la compra de equipos informáticos existe la figura de compra homologada que sólo permite comprar a un único proveedor que se ha ganado el derecho en un concurso público. Salirse de ahí para comprar un equipo por otra vía es una auténtica odisea… Ya se puede imaginar que los precios no se parecen a los que usted apunta.