Eso es una realidad.

Quizás el precio a pagar o a estimar sea “el coste de asumir el diferencial” por el camino que se pretenda asumir.

A la larga tienes lo mismo menos los gastos, pero quizás, (que todo puede ser…), el camino no ha sido tan sinuoso.

Los puntos de inicio son como las opiniones… Todos tenemos uno ![]()

https://twitter.com/maal2al/status/1483160839947530245?s=20

No creo que haya debate en ver si un activo ha tenido mejor o peor comportamiento a pasado. Eso es un hecho incontestable. A día de hoy y tirando 10 años atrás, o desde sus inicios, mejor FundSmith que Cobas (por decir algo).

Puede surgir a modo de curiosidad, (reconozco que me gusta hacer ese ejercicio) comparar las cosas después de eventos puntuales. Mínimos crisis 2008-2009, Fukushima, Brexit , Post-caída-Covid etc. No dejan de ser puntos en los que algunos, con una determinada cartera, esperamos ciertos momentos para aportar, quedarnos como estamos o lo que determinemos. Al menos esos “puntos de inicio” son decisores y desde ahí todos parten desde el mismo lugar (con sus penas y aciertos pasados que serán los que sean).

La situación si puede estar en la conveniencia de tomar decisiones a presente basadas en el pasado, o en ciertos inicios.

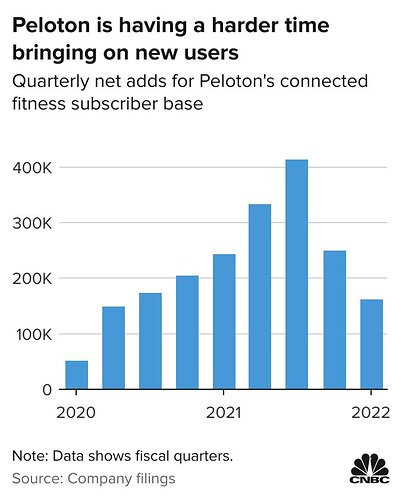

Durante estos años he leído y oído recomendaciones de invertir en Baillie Giford ( u otros activos de carácter Growth, que ni tan mal) durante la segunda parte de 2020 basado en su comportamiento y, por supuesto, no tocar Cobas porque desde inicio “mira lo que ha hecho”.

Es obvio que ambas opciones pueden ser válidas, complementarias, etc… Pero el número de personas que se han inclinado durante la pandemia por el Performance Chasing ha sido generalizado.

En su día, igual de generalizado que en tiempos Value/Bestinver uno hablaba de la conveniencia de diversificar en Gestión Pasiva y poco menos que le tiraban a los perros ![]()

No sé si a una persona que se ha iniciado durante estos últimos semestres pudiera considerarse como taxativo el argumento de:

- No inviertas en Cobas porque mira lo que ha hecho desde inicio

- Invierte en este otro porque mira que bien se ha comportado

Podría llegarse a una situación surrealista de estar uno contento invertido en pérdidas porque desde inicio dicho activo está en ganancias, y dejar de hacer una rentabilidad aceptable en otro, sólo porque desde su inicio está en pérdidas.

Y al final el ciclo se da la vuelta y el argumento de unos se hace la narrativa de otros y parece que mejor perder con un ganador a largo plazo, que ganar con uno que se ha comportado mal años atrás.

Totalmente de acuerdo. En esto supongo que ambos “no somos ecuánimes al ser muy de diversificación” ![]()

![]()

![]()

Comparto la decisión.

Para ser justos, como hemos comentado en alguna ocasión, un ETF Small Caps Value Europa contratable y a bajo coste barre la metodología de forma muy parecida.

?

?