Valentum FI, entra en máximos históricos.

Se acabó ahorrarse la comisión de éxito

Pero que todo sea por estar ahí.

Valentum FI, entra en máximos históricos.

Se acabó ahorrarse la comisión de éxito

Pero que todo sea por estar ahí.

Estoy viendo en diferentes foros y redes una fiebre inversora muy alta, por no hablar de los que ya dan lecciones sea desde newsletters, blogs o libros a un euro, sobretodo en gestión indexada y DGI, de gente que a primera vista me parece que tiene unos conocimientos muy limitados, por decirlo suave.

Vamos, no es que yo sea un sabio, apenas llevo invirtiendo 3 años, pero es que veo a gente que literalmente no sabe distinguir entre un fondo y un ETF, que invierte en el MSCI World sin saber qué países lo componen y por qué, los que se montan una cartera 100% acciones porque “la bolsa siempre sube” y, en el otro extremo, los que meten un 30 o un 40% de bonos sin pensar que tenemos los tipos de 2020 y no los de 1980, los que se montan carteras porque la marca les suena y reparte dividendo y no hace falta mirar nada más… no sé, simplemente es una sensación.

Ayer literalmente leí a alguien preguntando que qué le pasaba a Fundsmith, que iba fatal…

Si, yo también me he fijado. Están proliferando como setas. Justo ayer unos amigos comentaban esto. Por un módico precio uno puede acceder a carteras de inversores que en la vida real están más tiesas que la mojama, a asesoramiento personalizado encubierto (e ilegal), o a portales donde gente ingeniosa y/o expertos en marketing digital te enseñarán la única forma de invertir segura como es hoy la indexación o el DGI en empresas de las que conocen los logos y que mañana será otra. Es triste, pues todos sabemos como acaba, pero son cosas que van con el momento del ciclo. De aquí a unos años, probablemente muchos aprenderán viejas lecciones, pero es ley de vida. Además, como suele ser habitual, el ruido suele tener un volumen bastante más alto que la señal, por lo que la capacidad de atracción es alta.

@estructurero , justo esto me contaba ayer @MAA , y remacha completamente lo dicho anteriormente. Si uno se sube a lo que ha ido como un cañón los últimos años, la estadística suele jugar en contra. De nuevo es probable que pase lo que pasa siempre, y es que los inversores constantes tendrán bastantes mejores rendimientos.

En fin, apago el modo gruñón, no si antes desearles que tengan un gran día. No saben la fortuna que tienen/tenemos de disponer por delante de bastantes horas para dar forma y avanzar con nuestros trabajos/proyectos. A por ello

Si también he leído estas preguntas , aún lo estoy asimilando.

Creo que hay más gente de lo habitual entrando en bolsa ( puede ser por las perspectivas del COVID laboralmente y mientras las bolsas haciendo máximos), por no hablar de la subida del BTC.

Bueno espero que la gente tenga cabeza y cuando vengan mal dadas no salgan muy trasquilados , aunque me temo que no será así ya que estas cosas siempre han pasado ( cosas del ser humano y la avaricia).

Pero si volviendo al principio , preguntar que le pasa a Fundsmith me parece no saber dónde está poniendo uno sus ahorros ( me refiero al mercado en general).

PD: Aquí uno que lleva el Fundsmith y tan contento como el primer día.

A todos los que estamos, nos ha hecho la rentabilidad de 5-6 años en 2.

Como si no sube hasta dentro de ese periodo, habrá cumplido como un jabato.

El problema es haber empezado en estos últimos años y no haber interiorizado que las rentabilidades no son lineales. Extrapolar estos años a infinito…

Ya lo harán de que estén en una estrategia a la contra unos años y aprenderán la lección.

Me gustaría dar mi opinión y expresar que es muy positivo que la gente esté entrando a invertir aún sin saber quizá lo suficiente y a pesar de hacerlo de golpe.

Las modas ahí están, pero al final solo quedarán los que sobrevivan y ahora hay tanta información disponible que el que quiera tiene la opción de seguir toda su vida invirtiendo.

Sobre los que venden cursos y demás, cumplen un fin en la sociedad, calmar una demanda. Lo cierto es que se gana más cobrando comisiones y cursos que invirtiendo por lo que veo normal que lo hagan. Está en ti demandar ese servicio.

Yo estoy bastante de acuerdo con el trasfondo de lo que dice. Por un lado tenemos la industria de la gestión de activos y por otro el de la venta de contenidos. Todo ello, como dijo aquel, aderezado con esto tan manoseado de los incentivos. Teniendo claras estas tres cosas, y las propias limitaciones de uno, ya va uno bastante bien pertrechado.

Es cierto y es así. Poco se puede hacer para que “las cosas” cambien y aunque en particular no me gusta el relato si considero que de antemano “alguien que puede” pone las bases para que una gran mayoría pierda. Si aprenden de ello, tal vez la lección les sirva más de lo que crean. La corriente es la que es, tampoco es bueno nadar contra esta corriente creyendo poder vencerla.

Por otra parte , no lo veo ni positivo ni negativo. Dadas las circunstancias/números, es normal. Si no se enseña, será la experiencia la que se encargue de ello. Todos pasamos creyendo que… y empezamos penando. Con perspectiva deseo que terminen disfrutando del camino, medios para lograrlo si tienen.

No hay nada más fácil de vender que aquello que ha subido mucho.

Así es @Luis1 , y últimamente proliferan auténticos especialistas. Nihil novum sub sole.

Se ha creado bastante actividad en el tweet que escribí ayer en relación al fondo que hemos mencionado en el foro:

https://twitter.com/Camacho1131/status/1331183594975481867?s=20

Es como dice @Luis1, se vende lo que mejor ha ido en el corto plazo siempre.

Había escuchado varias veces a gestores y analistas mencionar que siempre uno se beneficiaba más de los avances que desarrollaban las empresas tecnológicas a través de las empresas a las que “sirven/venden”, que invirtiendo en las propias empresas que crean dichos avances.

Siempre me había parecido un poco oportunista o sin falta de argumentos, lo que viene siendo, un comentario vacío.

Por otro lado, vemos a las FAANG y compañía hacer un verdadero pastón ahora y pensamos, ¿Realmente no ha sido rentable invertir en TECH?

Claro, aquí el problema es que nos acordamos únicamente de las que han triunfado pero, la cantidad de pasta que se ha ido metiendo todos estos años en todas las que han salido a bolsa y luego han quebrado, hacen que el resultado total sea el siguiente:

Hoy Morningstar ha subido el índice del S&P de tecnología y he podido ver que tal vez llevaban razón los gestores y analistas tan odiados ahora mismo.

El índice únicamente ha doblado en 30 años, en las décadas de mayor avance tecnológico de la historia, esto no llega ni a cubrir la inflación.

¿Realmente compensa invertir en este sector de manera generalizada?

¿Sabemos ya cuál será la próxima Amazon?

¿No es mejor invertir en las empesas que reciben los servicios de estas tecnológicas automatizando procesos y siendo más rentables?

Aquí la reflexión del fin de la semana.

Una reflexión muy acertada, como suele ser habitual.

Entiendo que dependerá de la estrategia de cada uno, pero en general habrán momentos mejores y peores y quizá (o quizá no, vaya), este no sea de los más adecuados.

Muchos son los llamados, pero pocos los elegidos. Acertar con una Amazon, que ha pasado gran parte de su “vida empresarial” siendo lo que fue Amazon en sus inicios, probablemente tenga un componente nada despreciable de “acertar por los motivos equivocados”. Claro que hay gente muy capaz que igual si pudo verlo.

Diría que en general ,si. El problema es que salvo contadas excepciones la carrera de la I+D difícilmente se paga, y salvo que cuentes con barreras de entrada muy potentes, por lo general es mejor explotar la tecnología, aunque ya digo que el sólo hecho de escribir generalizaciones ya me pone los pelos de punta.

Por resumir…el demonio está en los detalles.

¿Y en este caso si sabemos cuales van a ser las empresas exitosas?

Es decir, ¿pretendemos descubrir la nueva Amazon o invertir de manera rentable? Porque empresas tecnológicas rentables en los últimos 30 años ha habido muchas.

Por cierto, si no me equivoco hace 30 años (1990) el peso del sector tecnológico estaba en algo mas del 5%, pongamos un 8% según el gráfico, y en 2020 ya va por mas del 30%, que desde ese final de 2019 hasta hoy ha seguido creciendo sin parar. Es decir, sale bastante más de 2 veces, probablemente se habrá multiplicado por 4 en los últimos 30 años el peso tecnológico en el SP500.

Y si miramos desde la crisis financiera:

The Technology sector has increased 12 percentage points in S&P weighting over the last 11 years, meaning essentially that the index swapped 1:1 out of Energy and into Tech over that time.

Realmente el pico de la burbuja puntocom puede llevar a engaños, ya que fue una situación concreta de locura de los mercados. Si aplana y normaliza ese pico, el crecimiento del sector tecnológico ha sido bastante estable.

Claro, la pregunta como siempre es si en algún momento del futuro, o incluso ahora mismo, nos encontramos en un pico similar a ese del 2000 ![]()

Voy a actuar con poca “elegancia”, al contestarme a mi.

Lo he leído esta mañana y me ha sorprendido que solo se publique en un medio español:

Hay prensa de otros países, que se adentra un poco más:

Están revisando datos, esta es una de las incumbencias que pueden ocurrir.

Los datos son preliminares, los de todas las vacunas, hasta que haya una revisión “peer to peer”, después de su publicación en revistas.

Un caso diferente pero que sirve de ejemplo es que las dosis actuales de hormonas de las píldoras “anti-baby” son una fracción de las que se administraban inicialmente y la eficacia superior.

Seguimos en pandemia y después de la vacuna tendremos una nueva patología en el mundo de la que deberemos vacunarnos.

Después de la lluvia volverá a lucir el sol.

¿Se refiere al índice S&P500 sector tecnológico? Porque ese índice no tiene nada que ver con el gráfico que nos ha aportado, que muestra el peso del sector tecnológico en el S&P500.

Hasta donde yo sé el cálculo del índice tecnológico no se remonta a 30 años atrás. Se comenzó a calcular en el 98 y no he podido conseguir un gráfico completo, pero aquí tiene el de los últimos diez años.

Me imagino que aún teniendo en cuenta la debacle 2000-2003 el índice habrá hecho mucho más que doblar en 30 años. En cualquier caso, rentabilidades del 17,50% en los últimos 10 años a mí más que atraerme me hacen acercarme con mucha precaución.

Más que cierto lo que dice @Cygnus, para calcular el retorno había que por un lado sacar las rentabilidades del S&P 500 y luego separarlas con el peso en cada momento que muestra el gráfico.

Pienso de hecho que si se llegan a excluir, el S&P hubiera dado mejor retorno sin estas empresas.

¿Cree que habría algún lugar donde se viera el índice que nos muestra desde hace más años?

Ayer estuve mirando desde la página de MSCI y únicamente he encontrado el “World Technology” desde el 2004 en gráfica.

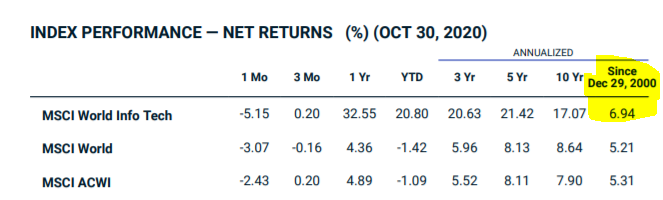

Los retornos sí que los he podido ver desde diciembre del 2000 (Justo después del castañazo que fue en marzo del 2000).

No tengo muy claro que realmente se haya superado la inflación de todos modos a 30 años si después de diciembre 2000 se ha tenido un 7% anualizado y no cuenta con la gran caída que hubo en marzo del 2000.

Si mirásemos ese anualizado desde un año antes después de haber caído un 75%, creo que no llegaría ni al 3% anualizado.

Yo no lo he encontrado, ni tampoco sé cuál fue el valor del índice en el primer día en el que empezó a calcularse. De todos modos, para lo que quiere saber una buena aproximación, aún sin ser lo mismo, pienso que podría ser el Nasdaq 100 y ahí tiene fácil acceso a su histórico.