Alguien dijo algo asi como;para tener JNJ en cartera no hace falta un FI.

Por deducción parece que los FI valor (patrios o como quieran llamarlos), solo estan reservados para los que quieran generar minusvalías o los masocas…o las 2 cosas.

Oh si el nuevo SIA, el nuevo scherk y jarillo, ahora parece escrito por nostradamus, cuando lo escribí me dijeron de todo

En fin el tema de verdad es la calidad de la cartera, nunca entenderé porque llaman value a una cartera chicharrera como las de cobas y azvalor, coge la cartera de Buffett y comparas, no hay por donde cogerlo

Saludos cordiales.

¿Es posible que W. Buffett sea value cuando conviene serlo y casi growth cuando conviene ser growth?

Pues probablemente la respuesta a su pregunta es afirmativa. Y es un gesto de humildad realmente significativo en un gestor de su talla, como sin ir mas lejos su reconocimiento de no haber visto en su dia el potencial de Amazon, dejarse aconsejar y enmendar su error por omisión. Be water my friend…

En mi opinión todo es mucho más simple, Buffett y Munger son dos abueletes, que compran empresas buenas con vocación de permanencia, para que les den buenos réditos ya sea vía dividendos o incremento del valor de la misma.

Saludos cordiales.

Es decir, lo que pretende cualquiera (nadie compra para vender ni para tener pérdidas).

Una cosa es decirlo y otra hacerlo.

Saludos cordiales.

Entonces, no…

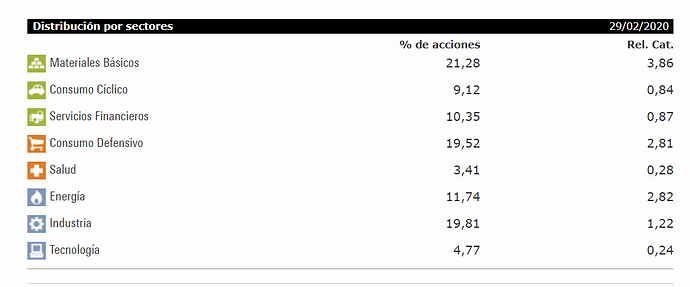

Mirando un poco por encima la cartera, vemos como también apuestan en gran medida por materias primas, como AZ (en menor medida que estos):

Desconozco el tiempo que llevan con esta apuesta, pero desde luego, eso les estará pensado e igual el año que viene doblan (lanzando una moneda al aire).

De ahí la tremenda importancia de diversificar entre estilos, opiniones y gestión activa / pasiva. Jamás hay que poner todos los huevos en un Paramés o un Terry Smith.

Saludos.

En SIA siempre fueron muy fans de las MMPP ya en 2008.

Incluso tienen un sectorial de MMPP, LU0244072335

bueno tenían dos pero los fusionaron (él de mineras y el de energía) tras la gran chufa de 2008

Este año -53% lleva

Va a depender de donde aporte ya sean fondos o acciones, porque cuando el mercado cae apenas discrimina salvo esté concentrado en un sector el fondo y/o cartera de acciones. Luego a la hora de la recuperación, una vez pasado el pánico será clave esa selección de fondos y/o acciones. En el caso de los fondos ahí entra la pericia del equipo a la hora de elegir. Últimamente estoy bastante decepcionado con los fondos en general. En mi caso mi cartera de acciones con compras escalonadas y alguna venta, lo hace mejor que el fondo value que llevo.

Personalmente creo que en estos tiempos un mix de tecnología y crecimiento, dejando fuera a Banca, Aerolíneas, MMPP, , etc…a largo plazo es más fuerte que buscar colillas con PER muy bajo o empresas siempre pendientes del regulador(telefónica, Vodafone,…).

Es que los fondos value en general no se están comportando muy bien.

Pero aportaciones a fondos indexados al Msci world o al SP500 creo que ahora mismo serían una de las opciones más acertadas.

Totalmente de acuerdo, eliminar narrativas y el efecto gestor variopinto que cambia el plazo del largo plazo

Encontrar al gestor que te lleve a la matrícula de honor a final de curso se me antoja difícil y las posibilidades errar y terminar con un suspenso son altas, mientras que como bien dice amarrar el potencial notable es factible, ¿ramplonería? Yo diría que simple pragmatismo.

Palabra de un universitario de 5,73 a quien durante toda su carrera profesional nunca le han preguntado por su nota media…![]()

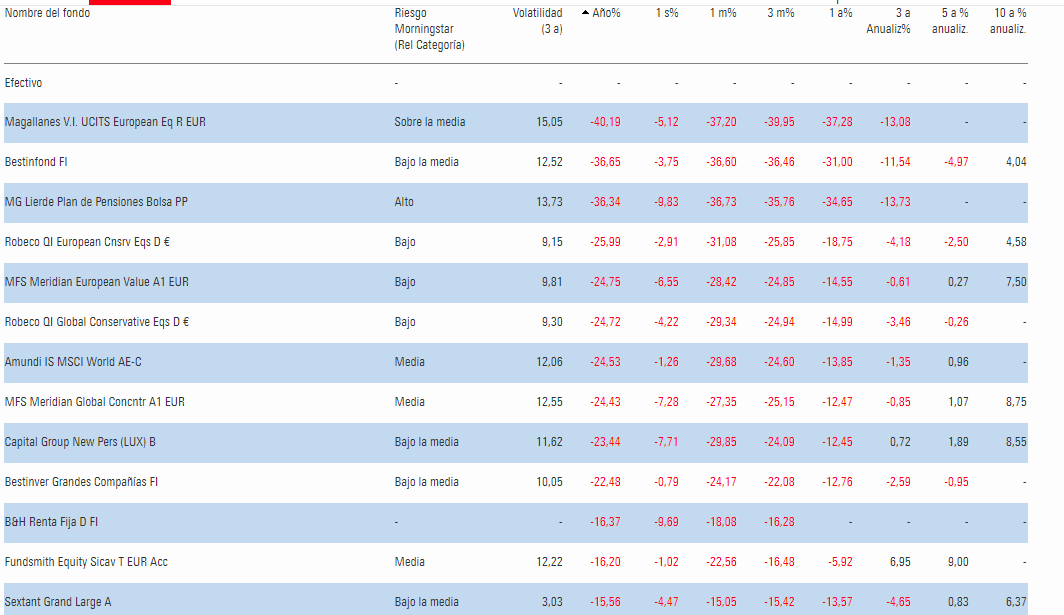

Os pongo mi cartera fondos RV que supone el grueso de mi cartera

(buen, B&H es RF y Sextant mixto pero es que al ordenarlo por caida YTD me salen, podría haber quitado el Sextant, lo dejo por la curiosidad d que un RV, un RF y un mixto casi empatan)

Significativo el salto del trío de cabeza -36 a -40 (bueno de cola) vs los demás, y también, en menor medida, Fundsmith, todos los demás entre -22 y -26

Ese es el problema de terminar concentrado en un fondo cuya filosofía y/o estrategia en realidad no son las nuestras o no lo son en parte significativa.

Ojo que yo también soy bastante poco de diversificar en fondos de inversión, pero aquí existe una sutil diferencia entre los motivos por los que se concentra o diversifica. No critico ni la concentración ni la diversificación, lo que creo delicado es no terminar de ver las implicaciones que suelen acarrear ambas.

Por cierto aprovecho para felicitarle por dos de sus posts de hace unos dias con una sinceridad con si mismo, que ya querríamos la mayoría.

Eso sí como de costumbre recomiendo perspectiva temporal para hacer los análisis. Las caídas gordas suelen suponer unos análisis muy distintos cuando uno se está inmerso en ellas de cuando ya se ha reconducido la cosa. Básicamente que esa rentabilidad promedia de casi el 10% que supuestamente da la RV, tiene una dispersión enorme según los plazos mirados, enorme y rápida de aparecer.

AZValor Managers lleva otro impresionante -50% YTD…Hasta la fecha un gran reserva, sin duda…Me temo que lo suyo tampoco es ser headhunters.

Jajaja supongo que muchos de nosotros lo hemos pensado alguna vez, y en mi caso cuanto más mayor me hago mas: dejarse de leches, que si value, growth, baja beta, dividen kings, vacas lecheras, botijos de Albacete… Unos buenos fondos indexados ajustados al perfil de riesgo de cada uno y punto. Sólo es una reflexión en voz alta.

Es una buena reflexión. Pero recuerde que eso no le va impedir evitar ciertas situaciones.

Como ejemplo la caída gorda que llevan los índices de bonos corporativos que comentaba @Manolok en otro hilo. Que me corrija si no lo recuerdo bien, pero ya sobre un 10% de caída.

Ojo con las implicaciones de los distintos tipos de activos. A veces si un fondo sale muy bien en según que fotos es precisamente por ponderar mucho algún tipo de activo bastante distinto al de su benchmark.

Espero por ejemplo que en el caso del B&H Renta Fija a nadie le haya sorprendido demasiado que lleve una caída de casi el 20% desde máximos. A veces es mejor mirar la cartera que se lleva que los historiales para ver que puede pasar en una situación de estrés gordo.

Exacto -10 él indexado de RF corporativa, y unos cuantos fondos con bastante HY rondan el -15 a -20

Observarán en la tabla de mi cartera q entorno al -16 tengo “empatados” 1 de RF 1 de RV y 1 mixto