En mi opinión, aunque es cierto en EEUU está a otro nivel en cuanto a inversión y libertad se refiere, ¿seguro que esto es así?

Me refiero, estaremos de acuerdo en que los drivers de crecimiento son mayores en los países emergentes y que por dos empresas idénticas se paga una prima (menores múltiplos) por estar ubicada en países como China.

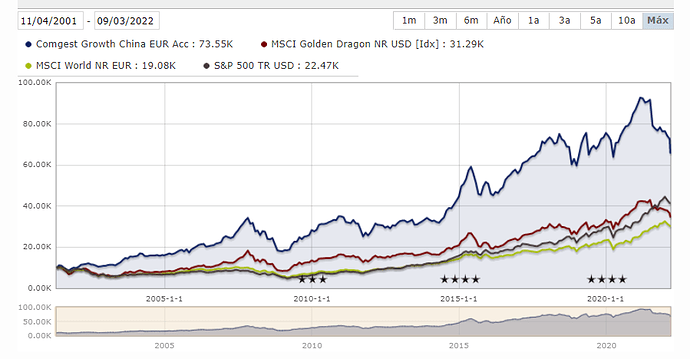

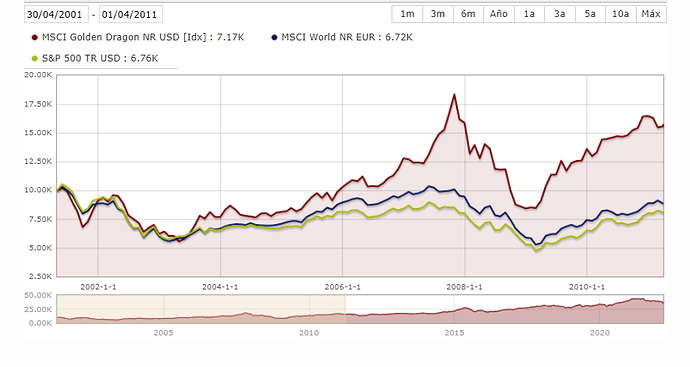

Dicho esto, en mi opinión, los emergentes siempre deberían estar en cualquier cartera a largo plazo. Seguramente, con esta captura puede cambiar su visión al respecto. Fíjese como una cartera quality growth concentrada en China ha pulverizado a los índices de referencia desde 2.001.

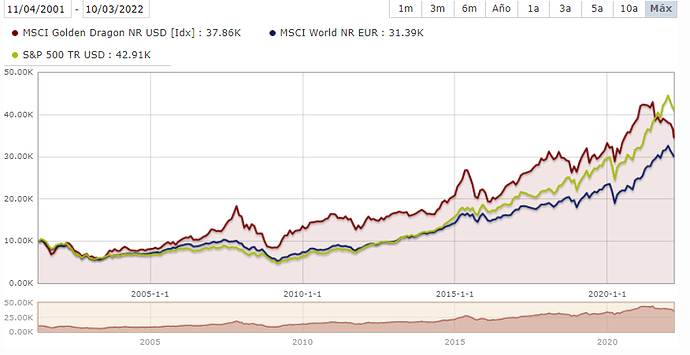

Ahora, centrando la atención en los índices, China ha tenido mucha mas volatilidad a largo plazo y un claro underperformance desde 2020 por las regulaciones, etc.,

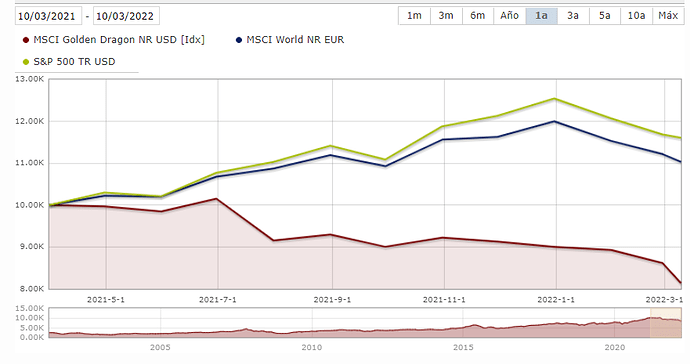

Ampliando los últimos años, tiene más sentido que gran parte de los inversores digan que China es un lugar a no estar, etc.:

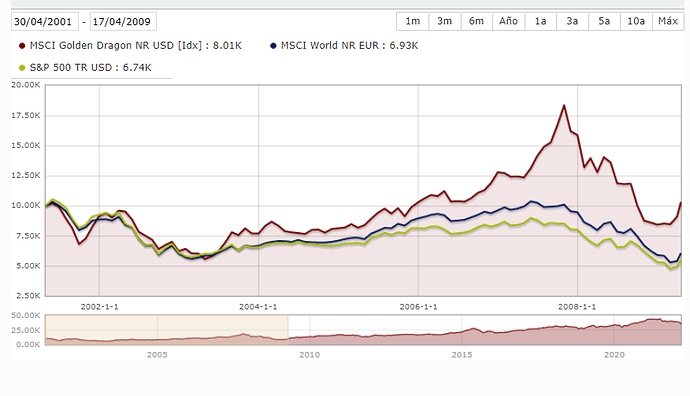

Lo que está claro es hay que ser consciente de la volatilidad: