Seguimos a la espera de la recuperación…en cuanto arranque, vamos para arriba.

¿Para cuándo ese arranque?

Con todo lo medianamente parecido super arriba y ganando pasta a montones, algo se me escapa con esta… No sé si es que va retrasada o que pilla lo que le dejan.

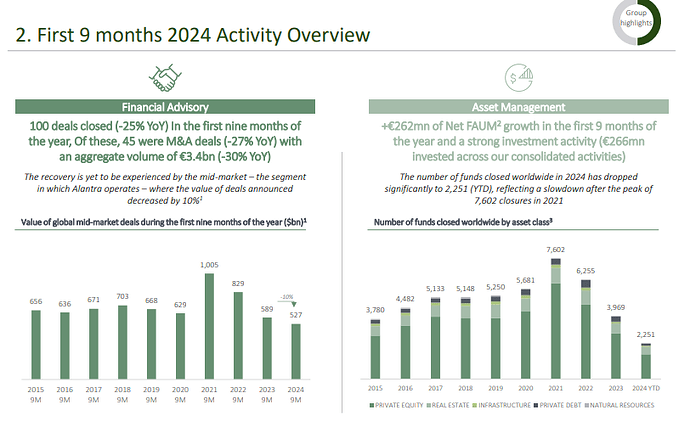

Yo creo que tiene sentido pensar que asesoraban en determinados nichos que les permitieron durante muchos años crecer más que el mercado (en la imagen del mercado de mid market que comparte Alantra vemos que entre 2015 y 2019 apenas tuvo crecimiento, y en cambio Alantra pasó de ingresar por banca de inversión 40 millones en 2015 a 165 en 2019), pero que ahora sin embargo le están haciendo caer más que este (-30 % frente a la caída del 10 % del mercado en 9M 2024).

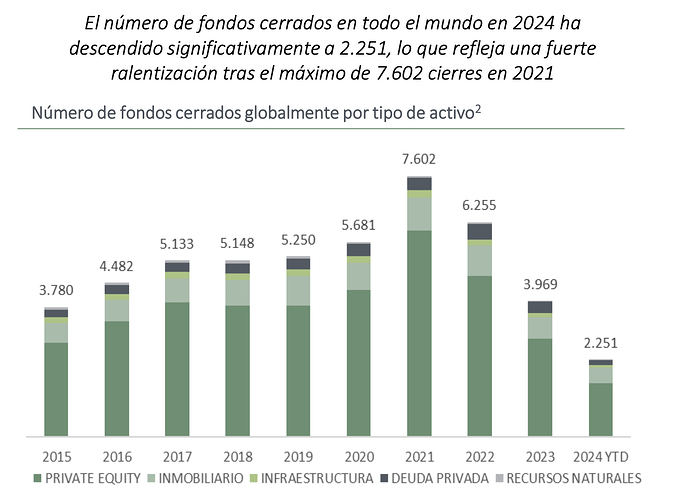

Si observamos el otro gráfico que comparte Alantra, sobre los fondos de capital riesgo cerrados a nivel global (cerrados en el sentido de que han recaudado el dinero, proceden al cierre, y ahí es donde invierten), la cosa en el segmento que más asesora Alantra, que es el Private Equity corporativo, no deja de caer, de hecho ha caído desde el pico de 2021 un 64 % y 43 % desde 2019 (que quizás sería un año normalizado al que aspirar a volver). En definitiva hace falta que los fondos de private equity pequeños y que tienen pongamos 5-7 años vendan sus participadas (asesoramiento), se pongan a levantar fondos para la sucesión de los anteriores, y cuando levanten el dinero procedan al cierre de los mismos (lo que aparece en el gráfico) y pasen a la fase de invertir el dinero (asesoramiento). Con la subida de tipos se les habrá secado el mercado de crédito, y empeorado las valoraciones, y habrán estado esperando a que bajen los tipos (sin apalancamiento estos fondos rara vez funcionan, ya lo vimos en los vídeos que hice sobre Blackstone, en 1980 y 2000 se secó el crédito, y ahora ha vuelto a pasar, al menos para los fondos pequeños que dependen de financiación bancaria).

En el caso de Alantra creo que sí tiene sentido, con todo esto en la mano, que sigan sin remontar sus ingresos de banca de inversión, aunque también tiene sentido razonar que los fondos de capital riesgo no puedan alargar indefinidamente el testigo de un fondo a otro, y que al final acabará por llegar (mientras a la división de gestión de activos parece que no le va nada mal, ellos sí van cerrando sus nuevos fondos de capital riesgo, y los de bolsa siguen dando buenas rentabilidades).

Por lo demás cambiando a Logista, que publicará resultados anuales el 6 de noviembre, vistos los datos publicados por Philip Morris, tiene pinta de que van a ser muy buenos (el mercado en su conjunto creció en el 3T, que es el 4 para Logista, un 3.5 % por volúmenes en Italia y un 3.8 % en España). Por volúmenes, que luego aparte subieron los precios (Francia sigue mal, pero al menos ralentiza la caída, desde un 13.8 % en el 1S a caer en este trimestre un 10, ya pesa relativamente poco en comparación a los beneficios por distribución de tabaco en España e Italia).

Señala también Philip Morris que Veev, que es el vaper de PM y que también es desde el minuto 1 rentable (y LOG va a %), sigue liderando en Italia para los no desechables, así que buena noticia también por ahí, en España se va viendo cada vez más.

A ver qué tal avanza la cosa.

Si no recuerdo mal, lo que dijo PM es que había comenzado a ser rentable en el tercer trimestre gracias al volumen conseguido y descenso de costes, pero creo recordar que ya se lanzó hace más de un año en varios mercados, así que no es que sea rentable desde su lanzamiento (ninguno lo es), pero al no seguir Logista no entiendo bien lo que quiere decir con su mensaje. Entiendo que cuando dice que LOG va a % no será al porcentaje de beneficios que obtiene PM (corríjame si me equivoco) y, que por tanto, no obtiene mayor beneficio en función de la rentabilidad que obtenga PM.

Efectivamente, es un % sobre los ingresos.

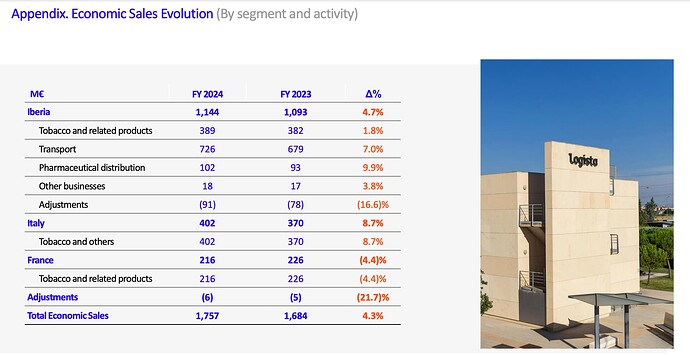

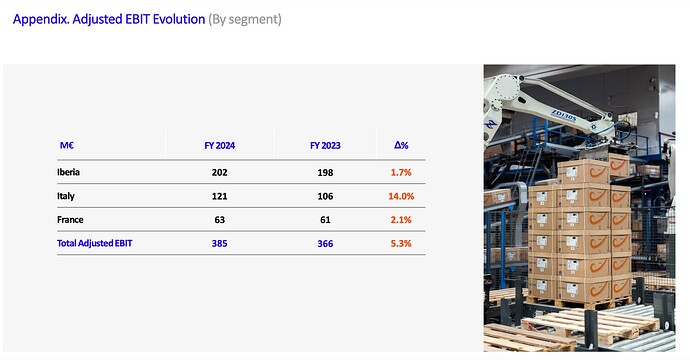

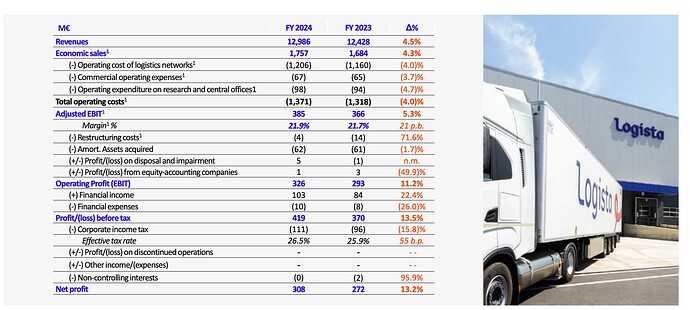

Sigue como un reloj Logista, les dejo los resultados anuales de 2024, que como saben cierra ejercicio económico en septiembre.

Lo que es este negocio, que Francia con una caída de volúmenes del 10.7 % ha logrado crecer en EBIT. Los fabricantes han subido precios por encima de lo que les han subido impuestos (revalorización de inventarios) y como distribuyen menos han podido vender uno de los almacenes que poseían en propiedad (en Iberia volúmenes +0.4 % y en Italia +1.1 %).

Italia vuelve a crecer fuerte, pesa ya el doble que Francia (se nota IQOS), y los negocios de transporte y distribución farmacéutica siguen yendo bien. La acción crece pero el EBIT ha ido detrás, tampoco ha cambiado demasiado la valoración, y lo cierto es que cada año el tabaco calentado pesa más (unos años avanza más, y otros menos, pero avanza), por lo que tiene sentido que cada año se considere el de distribución de tabaco como de mayor calidad (igual que se hace con Philip Morris).

Si se fijan al final de la Cuenta de Pérdidas y Ganancias ya no están los minoritarios, y es porque este año la inversión ha ido por ahí, en llevar su participación al 100 %. A ver para 2025 si hay alguna sorpresa en este sentido o a lo Buffett siguen acumulando caja (al 4-5 % de interés tampoco está mal).

Ojo a esto, que ando leyendo la conference call de Logista:

"Durante el año comenzamos a distribuir tabaco en los Países Bajos en nombre de uno de los grandes fabricantes de tabaco. Este negocio surgió como una oportunidad derivada de los cambios gubernamentales en la regulación del tabaco en el país. La nueva ley forma parte de un plan a largo plazo destinado a controlarlo y reducir las ventas de tabaco, y el cambio que se aplicará en 2024 restringe los puntos de venta autorizados, eliminando el derecho de los supermercados a vender tabaco y restringiéndolo a la licencia en puntos de venta.

Dado este cambio, este gran cliente solicitó a Logista replicar el proveedor de servicios asociado en Italia, distribuyendo tabaco y productos NGP [tabaco calentado y vapeo] en un punto de venta con licencia en Holanda mientras se encargaba de la logística en el almacén. Para brindar el servicio, aprovechamos la infraestructura de Speedlink."

"Respecto a la tercera pregunta y nuestro nuevo negocio en Holanda y la distribución de tabaco. Ya abrimos las operaciones en los Países Bajos en términos de tabaco [indiscernible] nos centramos principalmente en la entrega de última milla porque en este caso, Philip Morris, que ya habíamos comenzado a hacerlo, nos preguntaba por qué no ayudarlos en el nuevo modelo de distribución en Holanda. Y la idea es convencer a otros fabricantes de tabaco para que se unan a nuestras nuevas operaciones. Y como ya se mencionó, estamos aprovechando la operación en la infraestructura Speedlink.

En términos de ventas económicas, la contribución para el próximo año, consideramos que las ventas económicas para todo el año estarán en el rango de 14 a 15 millones de euros.

Y en cuanto a las expectativas futuras, convencimos a los otros grandes fabricantes de tabaco para que se unieran a nuestra solución logística en los Países Bajos. Podemos llegar a un negocio de un tamaño que rondará los 30 millones de euros en ecosistemas."

No va a ser nada que de primeras de un vuelvo en los resultados de Logista, pero que se animen a expandirse a otros países en su negocio de distribución de tabaco me parece muy buena noticia, también para rentabilizar mucho mejor la adquisición de Speedlink (si Logista no fuese quien la propietaria ahora, no le habría surgido este negocio, sinergias por el lado de los ingresos vaya). A ver qué tal en el futuro.

Hola

Me parece muy buena noticia

Un saludo

@Tiedra @camacho113…interesante tesis sobre Alantra. Ampliamos??

Yo sigo confiando en la tesis, pero hace mucho tiempo que llegué a un punto en el que ya la compañía no podía pesar más.

Me gustó por cierto la honradez intelectual de uno de los gestores de Horos en su presentación anual, cuando le preguntaron por ella: “no tenemos ni idea de cuando va a remontar el negocio de banca de inversión”. A lo que también añadía, y coincido, que no parece plausible argumentar que las operaciones corporativas vayan a desaparecer ad eternum en el segmento de compañías de tamaño más reducido, en algún momento se animará el negocio.

El tema con estas cosas es que claro, igual que cada año que pase yéndole bien el mercado tenderá a ser más optimista con su valoración (en cierto modo poco a poco va pasando con Logista), pasa todo lo contrario cuando se alarga la racha mala. No queda otra que esperar.

Me ha gustado el vídeo, lo que no me queda muy claro es cómo ha calculado esa retribución cercana al 10% de media que va a dar Alantra a sus accionistas. Parece que este año estamos en un 0,71% aproximadamente.

La verdad es que está muy bien, se les ve profesionales. Por lo demás yo tampoco veo que nos vayan a dar por ahora mucho dividendo, igual se refería a su normalizado de beneficios, probablemente irá por ahí.

Parece que alguna fusión va saliendo a Alantra

Buenos días comunidad,

Desde hace un par de semanas me estoy dedicando a analizar la empresa Vidrala al detalle. Este hilo me ha ayudado mucho a entender la empresa.

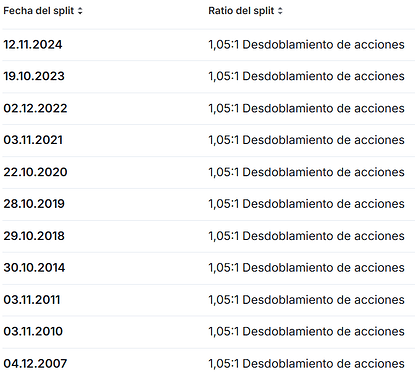

¿Por qué la empresa realiza regularmente ampliaciones de capital (ejemplo) de alrededor del 5%?

Se ha mencionado varias veces en el hilo, pero sigo sin entender ciertas políticas de remuneración al accionista por parte de algunas empresas españolas. ¿Se trata de un Scrip Dividend a lo Banco Santander donde el accionista simplemente se queda con el mismo porcentaje de participación?

Después de analizar las cuentas, el número de acciones aumenta cada año, así que el supuesto Scrip Dividend no va acompañado de una posterior recompra de acciones como sí hacen Iberdrola o ACS, por ejemplo.

Vidrala lo que hace anualmente es dividir la tarta de 20 partes en 21. Amplia el numero de acciones y las entrega a los accionistas. De manera que un dia tienes un capital x dividido en 20 acciones y al dia siguiente tienes el mismo capital x pero dividido en 21. No hay dilución no remuneración alguna al accionista dado que no se amortizan. A efectos prácticos, al menos mentalmente, lo concibo como una especie de split 1:1.05

No entiendo muy bien el motivo pero tampoco es que perjudique a nadie, creo.

Exactamente como usted lo interpreto yo. Pero precisamente por eso me interesaba saber la razón, ya que no veo la necesidad de molestarse en realizar tal ampliación de capital si al final su efecto práctico va a ser nulo. En cualquier caso, no perjudica a nadie, efectivamente.

Yo creo que lo que lo diferencia de los dividendos en acciones de los bancos u otras empresas es la intención, en el caso de los bancos les sobra negociabilidad y va más por hacer creer a los accionistas que se seguía manteniendo cierto nivel de dividendo (también se mezclaban ampliaciones de capital al uso y dividendos en acciones, que dificulta el seguirlo). En el caso de compañías como Vidrala va más por eso, por tratar de mejorar la negociabilidad.

Tampoco es que acabe de verlo, igual en una empresa tipo Berkshire o Google cuyo precio de la acción era muy elevado da acceso a muchos pequeños accionistas, y así creas mercado, pero en estas… pues no sé.

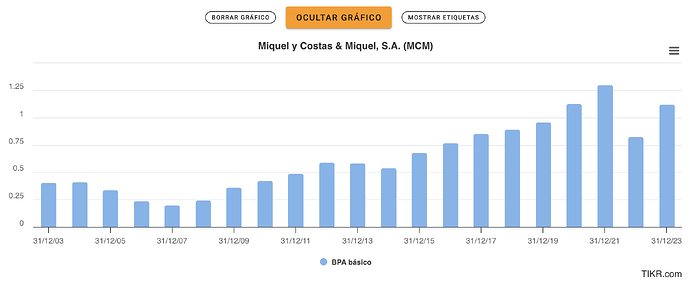

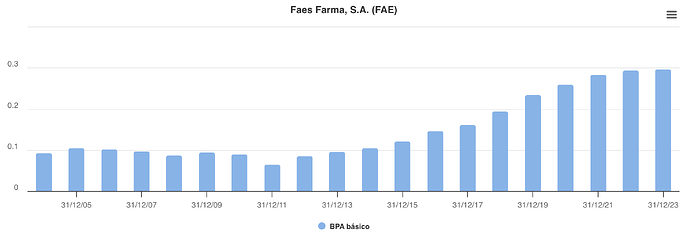

El efecto es neutro pero te afea las cuentas cara a por ejemplo un inversor que ande utilizando un screener, aunque hay que decir que cada vez más sus estados financieros en lo que a acciones en circulación ya tienden a recoger esto (no las oficiales, sino las de bases de datos tipo TIKR). Les pongo el ejemplo de Miquel y Costas y Faes Farma, en TIKR el beneficio por acción ya viene ajustado.

Le remito un fragmento que publicó referente a la última ampliación, donde explica la finalidad de esta operación