No termino de entenderla y eso que tengo un amigo que estuvo de CFO en la filial Colombia ![]()

Yo lo único que entendí fue lo de Phone House y casi que prefería no haberlo entendido ![]()

Luego es ver el hacer tanto hincapié en el EBITDA (máxime en un negocio en el que lo que hay debajo no es precisamente una maravilla), y no puedo evitar pensar en aquello de que el EBITDA lo inventó uno que no ganaba un duro🤣.

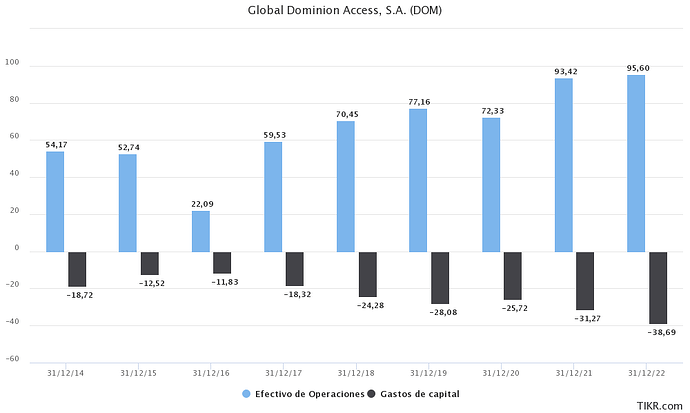

Pues mire los cash flows.

Este año se va a ir a 70 millones de euros.

Dudas que me surgen:

¿Qué hay entre el beneficio y lo que ellos presentan como cash flow?

¿Meten todo el Capex?

Por otro lado: ¿cómo podemos normalizar el FCF de una empresa de este estilo? Yo no tengo ni idea de la ciclicidad que pueda tener pero pinta que en las malas muy bien no lo van a pasar.

¿Si lleva ya unos años cotizando “barata” es que el mercado es muy tonto?

Bueno su hermana cie cotiza a ratios tambien baratisimos y ya sabemos el run que se pegò antes de 2019.

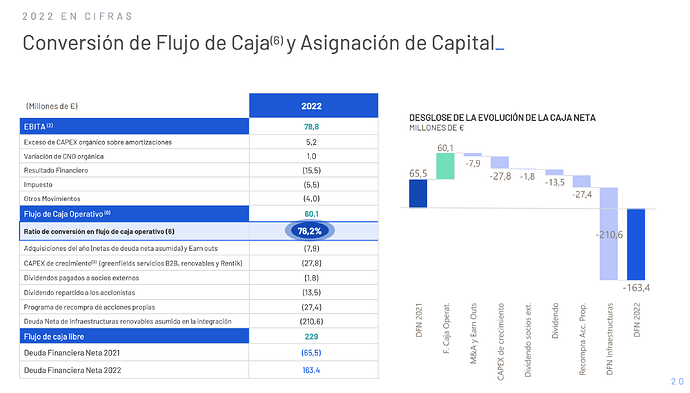

En sus presentaciones, DOM hace su cálculo del flujo de caja operativo, que sale partiendo del EBITA – exceso de CAPEX sobre amortizaciones – variación del circulante neto operativo – intereses e impuestos.

En 2022 fue de 60,1 millones, en 2023 será de unos 70 millones. He intentado llegar a esta cifra a través de las cuentas anuales, pero soy incapaz.

Yo tampoco, justo por eso preguntaba.

Simplemente ese “exceso de CAPEX sobre amortizaciones” y el “CAPEX de crecimiento” que pintan ya no me gusta nada.

No sé, estas cuentas tan “complejas” personalmente no me gustan nada porque me quedo siempre con la sensación de que hay que creerse demasiadas historias que en las cuentas parecen ser otra cosa. Pero vamos que si alguien la ha estudiado en profundidad y entiende todo esto, se forrará seguro si algún día el mercado también se da cuenta de ello.

Yo estoy fuera básicamente porque no soy capaz de entender nada en esta empresa: negocio, cuentas…

Renovables, economía circular, The Phone House, … no termino de entender hacia donde va esta empresa.

Lo único más complicado que entender lo que hacen es entender sus cuentas y entender de dónde salen las cantidades que ellos dicen ganar. En esta empresa todo es tan deliberadamente ambiguo que uno mira una presentación o unas cuentas y después de hacerlo sigue como antes de hacerlo. Está claro que todo tiene un precio pero lamentablemente no tengo ni la menor idea de cuál puede ser.

Es el problema del ingreso producido y no facturado, que suele haber decalajes de caja importantes jeje.

Lo mejor es mirar periodos largos y sobre todo quitar el efecto de las variaciones del working capital.

Esta empresa está en mi lista de “no tocar”. Demasiado esfuerzo para comprenderla. y cuanto más esfuerzo, más riesgo de liarla.

Los mejores argumentos que he oído sobre la misma:

- Vienen de la escuela de directivos de CIE (Falacia de autoridad) y son unos cracks

- the phone house (venta cruzada)

- Son la ingeniería de proyectos para todos esos proyectos de implantación que… (indefinición…)

- Visibilidad de beneficio (cuando no hay quien calcule el FCF)

- Crecimiento (apenas crece orgánicamente).

No sé Rick, ya ni me molesto en disimular las canas, estas no me las cuelan nuevamente. Y ojo, como digo siempre, seguro que se puede ganar muchísimo dinero, pero que sea otro.

Sólo son algunas ideas de qualitative risk factors que a los que tanto mencionan los pros

Coincido al 100% con usted.

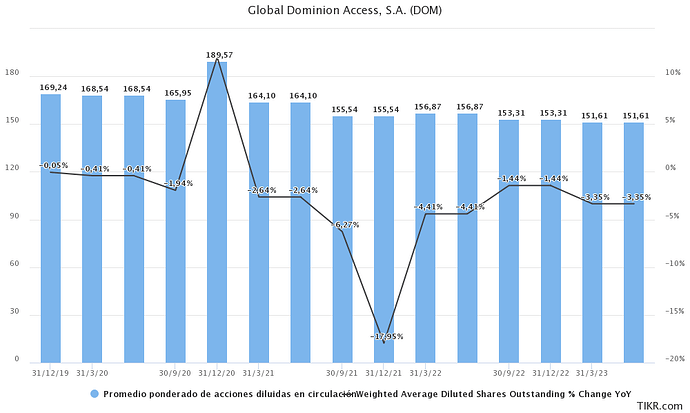

¿Tienen un programa en marcha con máximo en el 1%?

El anterior parece ha sido más gordo.

También parece que por otro lado compran unas cuantas para compensaciones a directivos.

No sé, yo veo que hay que darle tantas vueltas a cosas que ni siquiera son el negocio que prefiero mantener una postura similar a la de @El_tijeritas

Desde 2019 han amortizado el 11% de las acciones en circulación.

Aparte hubo un programa de sbc por otro 1%.

Aunque es una buena señal. No es necesariamente algo bueno. Hemos de analizar si el capital que se ha empleado en recomprar acciones (retribuir al accionista) no podia haber sido empleado en mejores negocios.

Ademas de esto hemos de analizar la evolucion de los EPS diluidos.

En cualquier caso no olviden el Brain Damage Factor del que habla Bill Ackman. Hay relaciones que aunque tentadoras, es mejor obviar ![]()

Lo que puse son eps diluidos.

¿La deuda también ha subido?

Estaban con caja neta hasta que compraron la parte de renovables que no controlaban de BAS.