Siempre hay que ir más allá del nombre de los fondos y mirar el contenido para ver si realmente cuadra. Hay muchos fondos llamados value cargados de acciones consideradas growth, por ejemplo.

En este caso no es inapropiado el nombre de microcaps, pero tampoco sé si un índice de microcaps como el de MSCI es la referencia perfecta para valorar su rendimiento pasado o futuro. La mediana de tamaño de las empresas del índice es de 59 millones de €, mientras que la del fondo es de 242 millones de €. Alguna de las 10 primeras posiciones (Sonae) ni siquiera podría formar parte del índice de microcaps. La empresa más grande de este es de 582 millones y Sonae tiene una capitalización de 766 millones.

También es cierto que el índice de small caps es comparativamente más grande que la cartera del microcaps por lo que tampoco se ajustaría adecuadamente. En mi opinión este fondo está a caballo entre las dos categorías.

Para mi, este fondo es inclasificable. Si la oportunidad está en algo de la parte de capitalización de arriba, lo va a coger, y si está por la parte de muy abajo, también.

Podrán darse momentos en que esté más por la parte Small, y otras veces en Micro… Y dado que su tamaño, va a ser limitado, no sé hasta que punto habrá rotación de activos para mantener la media de la capitalización del fondo, o si acompañarán en su crecimiento a las empresas (ojalá sea con grandes subidas), y dentro de 10 años, le cambiarán el nombre… :-![]()

Ni idea. Sólo sé que tengo plena confianza en el proyecto.

El cierre está cerca, sí, en los 100 M, y tenemos 90.

Hemos solicitado el cierre a la CNMV. Será hard, y se permitirán entradas si hay descensos del patrimonio por encima del 10%. Pendiente de aprobación.

Eso me dicen.

Ninguna sorpresa. Lo bueno es que dejan una ventana de timing para cuando haya bajadas, y eso hace más fácil emocionalmente poder aportar, en los mejores momentos para invertir, y en los peores para el estómago ![]()

Falta ver cuáles son los detalles. Si baja el patrimonio por bajadas generales, las acciones a comprar también bajan en capitalización, liquidez, etc. No sería motivo para abrir el fondo. Sí sería, a mi juicio, si la bajada de patrimonio no es por pérdida de VL sino por reembolsos de partícipes.

Este fondo, clase B,forma parte de mi cartera con un 20% (de hecho todos pesan actualmente lo mismo).

Creo que es uno de los pocos que aúna un gestor Top con un tamaño manejable en una capitalización a priori muy rentable.

El tiempo dará o quitará razones pero a priori era una oportunidad que no se me podía escapar (ya dejé pasar la clase E del European,menos mal que aproveché la clase P)

No creo que en este fondo haya mucho reembolso. Pero no tengo ni idea, es una apreciación. Sobre todo porque veo que el tipo B canaliza todo el grueso en vez del C. Y eso es que la gente se va a olvidar de todo durante 5 años como poco.

Si las acciones bajan, bajan, y si eso es oportunidad de compra y se puede añadir, dejar la puerta abierta a nuevas entradas para aprovechar sería lo lógico. Veremos como se plantea. De hecho… veremos si al final llega a hacerse. Pero bueno, esto es hablar por simple parecer, dado donde estamos ya, mejor esperar y ver.

Contrapartida en estos niveles de capital, creo que se podrá encontrar. Siempre hay bloques para intercambiar a precios razonables para todas las partes.

El concepto del fondo microcaps está muy bien, y es generoso por parte de Magallanes el haberlo lanzado al mercado y limitarlo en una cierta cantidad de patrimonio bajo gestión.

Un handicap que le veo a este fondo en el concepto de microcaps, al hacerse una cartera de microcaps buscando gran crecimiento a largo plazo, como menciona @MAA con la comparación de “Private Equity” , normalmente en la inversión en empresas de muy baja capitalización se recomienda hacer una cartera repartiendo la inversión en varias empresas. Si una de ellas se convierte en un 100-bagger puede compensar el mal comportamiento (o quiebra) del resto de la cartera. No tengo ningún artículo a mano con estudios estadísticos pero recuerdo haberlo leído, puede que incluso enlazado a través de +Dividendos.

El handicap que mencionaba del fondo microcaps es la propia estructura de fondo y sus limitaciones, ya que si una de las empresas empieza a subir como un cohete… nunca podrá superar el 10% de posición, así que no podrán dejar correr esas ganancias y beneficiarse de esa empresa, es más, dejará de ser microcap (aunque por folleto pueden invertir el 25% en empresas más grandes, y bueno, siempre pueden actualizar el folleto mediante hecho relevante).

Por otro lado, siempre pueden ir rotando hacia otras microcaps a medida que unas vayan creciendo.

Momento en el que siempre he pensado que podría pasar a ser una posición del Magallanes Europeo.

Un fondo puede dar inicio a una serie de empresas, que dentro de lustros, pasen a ser posiciones importantes y tengan recorrido dentro de la misma gestora, pero en diferente producto.

Acompañar en todo el trayecto de crecimiento, por medio de todos los productos para canalizar el mayor aprovechamiento, pienso que ha podido ser también una de las ideas.

Imaginemos, CAF, Viscofan, Lingotes Especiales, Miquel y Costas, Vidrala, hace más de 20 años.

Viscofán es que está ahora mismo en el IBEX. Te lo dicen hace 15 años, y a lo mejor se echa uno a reír.

En la carta del 4T de 2017, Iván Martín afirma que el cierre de los fondos Microcaps y el Iberia pueden estar muy cercanos. Del primero ya hemos hablado aquí; del Iberia (ellos habían hablado de un posible cierre entre 400 y 500M) podemos pensar que su posible cierre tardará más, aunque no es descabellado pensar que pudiera producirse en 2019.

La carta, por cierto, transmite sensatez en cada línea.

¿Y dónde ha leído usted esa carta?

Perdone, acaban de anunciarla en Finect:

A los partícipes nos la envían directamente al correo, normalmente antes de publicarla en su grupo de Finect.

A eso de las 21:00 del viernes estaba en mi buzón, más o menos.

Como siempre, además apoyada en esta ocasión con Peter Lynch. Para que queremos más ![]()

Con un poco de suerte alguno de los FI de Magallanes ( el Microcaps quizás ? ) repite la gesta del Fidelity Magellan y consigue ese 29% anualizado durante 13 años

A mí me vendria de perles para retirarme a los 60

Hola,

teniendo en cuenta que Magallanes Microcaps se centra principalmente en Europa y que la mayoría de empresas de este tipo surgen en EEUU (esta es mi impresión, no sé si es cierto), ¿no sería mejor un fondo similar pero más centrado en EEUU?

Un saludo a todos.

Como cada mañana, Jaimito se enfundó las botas de pescar y, no sin cierto esfuerzo, se llevó al hombro su caña mientras agarraba el asa de un cubo vacío. Desde hacía unos cuantos años acompañaba a su padre al río más cercano de su casa, quien le enseñaba los entresijos de la pesca. De los resultados de esta actividad dependía la subsistencia de la humilde familia ya que la mayor parte de la captura se la quedaban ellos mismos como comida. Jaimito era consciente de que, aunque sus padres y hermanos no se podían permitir grandes lujos, nunca había faltado un plato de comida en su casa, cosa que valoraba enormemente a pesar de su juventud. Padre e hijo tomaron esa mañana el corto sendero que les llevaba al río, pero como venía ocurriendo en los últimos días, Jaimito estaba más callado de lo habitual. Absorto en sus pensamientos, venía desde hace un tiempo sintiendo compasión por la vida tan austera que llevaba su padre como cabeza de familia. Consideraba escasa, repetitiva y aburrida la dieta alimenticia familiar consistente en el mismo tipo de pescado que proporcionaba el río. Sin poder aguantarse más la pregunta que no cesaba de rondarle en su cabeza últimamente, subió la mirada hacia los ojos de su padre y le planteó: “Papá ¿por qué siempre vamos a pescar a este riachuelo pequeño por donde pasan pocos pescados, y no nos dirigimos al océano que tenemos un poco más lejos pero que tiene una gran cantidad y variedad de todo tipo de peces?”. Sorprendido porque su hijo hubiese interrumpido el silencio reinante con ese desparpajo, el padre acarició cariñosamente con su mano la cabeza de su vástago y le dijo: “Jaimito, déjame que te cuente la fábula de las gestoras value y lo entenderás”

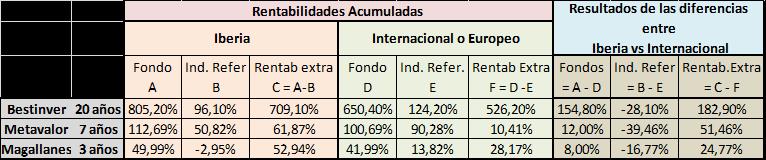

Hace unas semanas compartí un (muy sencillo) estudio comparativo de la diferencia de rentabilidades de algunas gestoras entre sus planes de pensiones y los fondos que supuestamente replicaban. Hoy, y aprovechando este hilo que hace tiempo que no se participa, quiero compartir los resultados de otro mini-estudio comparativo, pero esta vez los protagonistas son los fondos ibéricos vs los fondos internacionales de una misma gestora.

Por tanto, vayamos al grano y comparemos las rentabilidades acumuladas obtenidas por los fondos de las diferentes gestoras en el tiempo. Antes de presentar los resultados, debo advertir lo siguiente:

- Los datos han sido obtenidos por la propia información suministrada en la los folletos o cartas mensuales/trimestrales de la propia gestora. No entro a valorar si el índice de referencia que toman es el más idóneo o si hay razones justificadas por las que a partir de algún año concreto se modifica.

- Se compara con el mismo horizonte temporal, de tal forma que si el fondo ibérico tiene 15 años de existencia y el internacional 10, se toman las rentabilidades únicamente de los últimos 10 años para ambos.

- Este análisis únicamente tiene como objetivo comparar los fondos ibéricos vs internacional dentro de las respectivas gestoras. En ningún caso los resultados obtenidos sirven para hacer un estudio comparativo entre gestoras, ya que el periodo de tiempo de los datos extraídos es diferente, y los índices de referencia que se utilizan por cada una de ellas también.

Pues bien, a modo de resumen, les plasmo aquí el siguiente cuadro:

Los resultados son los siguientes:

- Los fondos ibéricos de todas las gestoras analizadas han obtenido rentabilidades acumuladas superiores en el tiempo a los fondos internacionales (columna A-D)

- Más sorprendente es que lo anterior se haya cumplido aún a pesar de que los índices de referencia internacionales han obtenido mayores rentabilidades acumuladas que sus homólogos ibéricos. (columna B-E)

- Por tanto, todas las gestoras analizadas ofrecen un mayor “valor añadido” en sus productos ibéricos que en los internacionales (columna C-F), entendiéndose por “valor añadido” como la diferencia en rentabilidades del producto (fondo) con respecto a su índice de referencia.

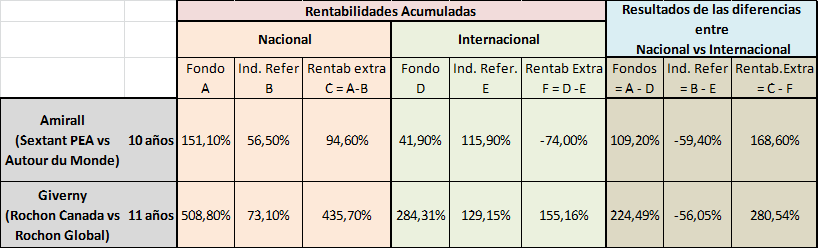

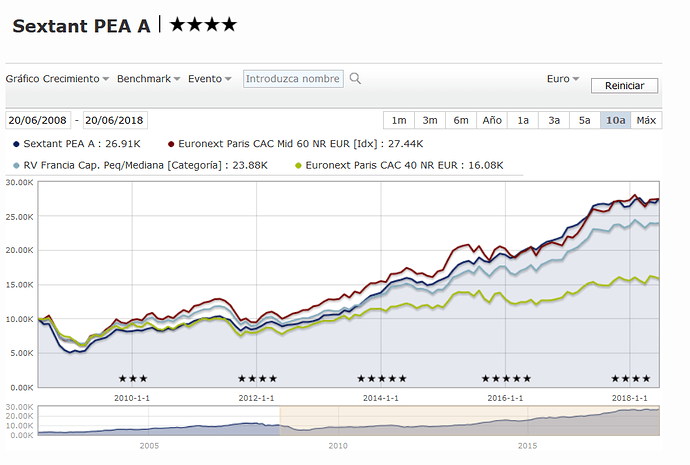

Pero ¿pasa esto solo en las gestoras españolas? Tomemos los datos de gestoras extranjeras, entendiendo que tienen un fondo nacional (geográficamente más limitado y en el que son especialistas) y un fondo internacional. Así por ejemplo, el “Fondo Nacional” de Amirall sería el Sextant PEA (invierte mayoritariamente en Francia) y su índice de referencia es el índice francés CAC All Tradable NR, mientras que el fondo internacional sería el “Autour du monde”

Tal y como se puede ver, los resultados llevan a las mismas conclusiones que para las gestoras españolas. Aún a pesar de que los índices de referencia internacionales son más rentables que los nacionales, y por tanto, se podría pensar que sería más conveniente (por diversificación y por rentabilidad) dar un mayor peso a la cartera internacional vs nacional, a la hora de invertir en fondos value de gestores no es descabellado ponderar en mayor grado la parte nacional, tal y como comentaba @MAA en el mensaje inicial.

Nota (para quien le interese): Con el paso de los años, Jaimito se convirtió en adulto y fruto de su matrimonio dio vida a 3 retoños. Siguiendo la tradición familiar y la cultura de su región, se ocupó de proveerles la comida necesaria para subsistir. Y, como no podía ser de otra forma, la fuente de todos sus alimentos provenía del mismo río que prácticamente le había visto crecer. Después de escuchar la fábula que su difunto padre le contó en su niñez, Jaimito llegó a la conclusión de que en ocasiones la probabilidad de tener un plato de comida encima de la mesa es más alta si uno va a pescar al estrecho pero conocido río que pasa cerca de su casa en lugar de acudir al inmenso océano atraído por su diversidad y el tamaño de sus pescados.

Excelentes sus comentarios.

Aunque como de costumbre yo me pregunto que estamos comparando.

Vamos con uno de los casos que expone donde es muy fácil encontrar un índice más parecido a lo que hace el fondo.

El Sextant PEA parece sacarle mucho a 10 años a un índice francés pero a un índice de pequeñas compañías francesas la cosa se reduce.

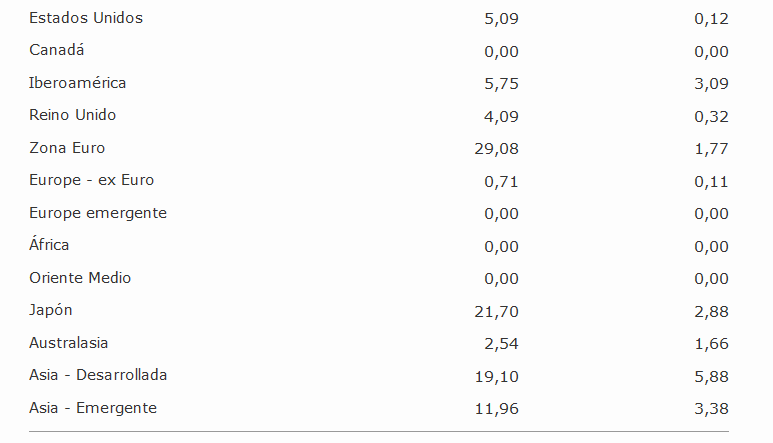

El Sextant Autour de Monde por otro lado es un fondo peculiar para compararlo con otros fondos globales. No lo he seguido mucho para ver si siempre ha sido esta su tipología de cartera

Pero que un global no haya tenido los últimos 10 años apenas presencia en USa complica, si esta es la vocación del fondo, hacer comparaciones con otros fondos globales o incluso con un índice global.

En el caso de los españoles no tenemos en Morningstar un índice de pequeñas empresas españolas, aunque sí tenemos al Santander Small Caps para matizar la posible rentabilidad sacada al índice, caso que uno piense que ese fondo difícilmente va a sacar rentabilidad a largo plazo a un índice equivalente de pequeñas empresas.

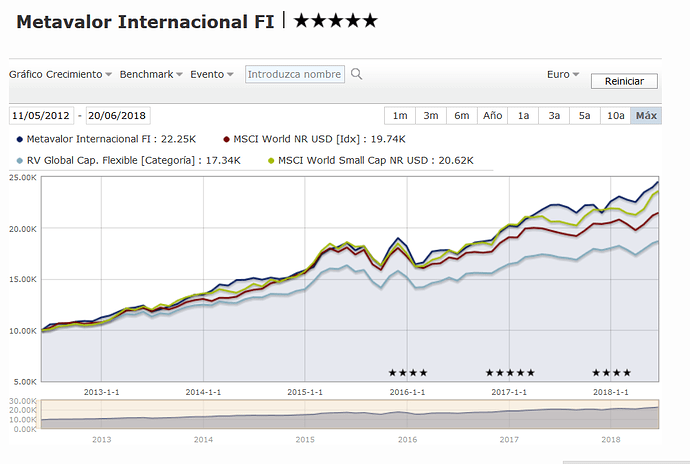

Aquí tenemos Metavalor Internacional comparado con un índice global general y otro de pequeñas empresas.

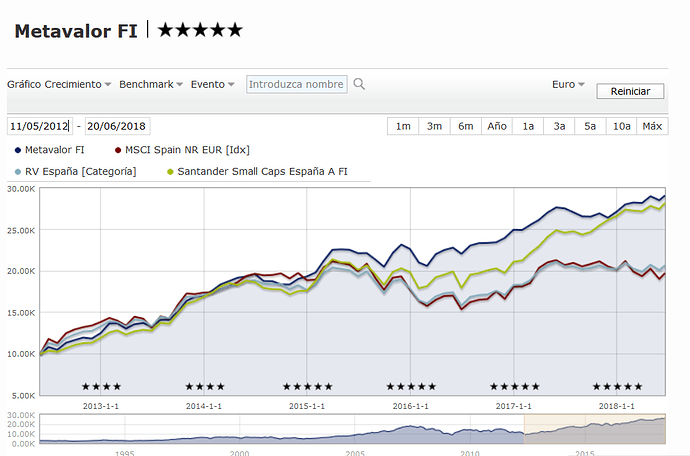

Y aquí Metavalor en el mismo periodo con el índice de bolsa española general y con el Santander Small caps

Creo que es evidente que el proceso inversor de muchos de estos fondos, muy centrado en empresas con determinados sesgos, por ejemplo tamaño pequeño, beneficia la cercanía en cuanto a restringir errores. Invertir en empresas que están centradas en cosas o mercados muy concretos que conoces poco en el fondo, aunque le dediques bastantes horas, suele implicar errores grandes cuando se producen.

El Asset Allocation geográfico, como en el caso del Sextant Autour du Monde puede traducirse en rendimientos muy superiores o sensiblemente inferiores, cosa que en el caso regional no es posible.

Por otro lado el universo de inversión reducido puede pasar mucha factura a un fondo por bueno que sean los gestores. Si comparamos con algo más parecido a su estrategia no sacan tanto como parecen al índice de turno, y claro luego te encuentras que desde mediados de 2007 los buenos gestores españoles apenas si baten a un fondo como Carmignac Securité. Tal vez no importante para alguien que esté en base de aportación, pero de efectos tremebundos para quien estuviese justo en fase contraria, de ir viviendo de la renta de esos fondos.

Seguro que muchos ya han escuchado la frase en varias ocasiones que para invertir en un país lo mejor es ir a una gestora de ese país de tamaño pequeño. No obstante también en este caso se nos complica la elección de la gestora dado que no la conocemos. La posibilidad que en lugar de elegir a la Magallanes japonesa terminemos eligiendo a la Abante japonesa también se incrementan.

Nos deja también esta posibilidad la decisión de asumir el % que dedicamos a cada decisión, algo bastante más complicado de lo que parece y que el sesgo retrovisor es peligroso. Por ejemplo no creo que sea cuestión trivial que % meter de Japón. O al menos históricamente no lo ha sido con variaciones de rango muy importante entre 1980 y actualmente.

Coincido totalmente con usted respecto a preguntarse uno mismo si el índice de referencia que se utiliza por la gestora es el más idóneo para compararse y evitar mezclar peras con manzanas. Como ya sabía que algún forero aventajado iba a sacar este tema de los índices  , puse en mi primera advertencia, antes de presentar los resultados, que “no entro a valorar si el índice de referencia que toman es el más idóneo”.

, puse en mi primera advertencia, antes de presentar los resultados, que “no entro a valorar si el índice de referencia que toman es el más idóneo”.

No obstante, y teniendo en cuenta lo que usted apunta, nos llevaría a modificar los índices de referencia de ambos fondos (nacional e internacional). Seguramente nos encontremos con que las diferencias de rentabilidad acumuladas no son tan grandes con respecto a su benchmark más idóneo, pero esto no quita para que se puedan seguir manteniendo los resultados que apuntaba: a pesar de que la rentabilidad acumulada de los índices de referencia internacionales son superiores a los nacionales, la rentabilidad de los fondos nacionales es mayor.

Me parece curioso que por el 2008-2009, en Bestinver se recomendase un reparto de 70-30 (Int-Iberia). Más tarde, en AZ Valor se recomienda un 80-20 ( así tienen el reparto de su PP) y el más reciente Cobas recomienda un 90-10. Asimismo, los potenciales de revaloración son mayores en los internacionales. Y todo ello, a pesar de que las rentabilidades han sido superiores en los ibéricos. El único que no se “moja” es Iván Martín, que dicho sea de paso, es el que últimamente me está dando más confianza en sus opiniones sobre otros asuntos.

A mí, lo que últimamente más me cuesta decidir es el “asset allocation”. Tanto geográficamente, como sectorial (big vs small cap) o en moneda. Ando loco buscando cierta claridad en este asunto, así que cualquier recomendación de libro o artículo sobre este tema, será más que agradecido por mi parte. Más arriba de este hilo creo que se recomendaba “los cuatro pilares de Bernstein”…

Pues puede que sea precisamente por eso por lo que los potenciales sean menores en el ibérico ![]()

De todos modos, yo a lo de los potenciales no le concedería demasiada importancia. No deja de ser una cifra subjetiva marketiniana.

Bueno, como la gente es tan pesada con el tema, al final sí que dio unos niveles de potencial de revalorización. Fue en el turno de preguntas del día del inversor en Barcelona. En cualquier caso, volvió a explicar que no le gusta ofrecer esos niveles, y que además depende de lo conservador o arriesgado que se quiera ser a la hora de hacer valoraciones. Total, decir que tu potencial es del 100% es gratis (esto último es añadido mío, no es que lo dijera I. Martín).

Si aceptamos “potencial de revalorización” como cifra subjetiva marketiniana, lo que parece que nos quieren decir es: " inviertan ustedes en el internacional que hay mas rentabilidad". Y como tanto usted como yo entendemos que es solo eso, marketing, podemos concluir que se aventuran a decir esto, aún a pesar de las diferencias pasadas…