100% Horos Internacional.

Misma estrategia, aportaciones periódicas mensuales y doblar cuando hay caídas gordas en los mercados.

El único cambio que he hecho ha sido subir un 10% las aportaciones mensuales y las especiales para ajustarlo a la inflación.

Hola, un año más fiel a la cita.

Considero que sí he variado algo la estrategia ya que he introducido a un fondo US específico y he unificado el plan de pensiones en Cobas.

Aún así considero que la estrategia en conjunto se mantiene.

Cartera actual:

Cobas global PP + Selección B = 19%

Magallanes European P = 8%

Magallanes Microcaps B = 6%

Vanguard US Opp = 13%

Baelo Patrimonio = 18%

Intención de complementar a un 20% por gestora (Cobas,Magallanes y Vanguard) excepto Baelo que pesará un 40% con el 36% en liquidez actual en la cuenta de activos de riesgo.

Fuera de la cuenta de inversión y para cubrir la cartera con un “sucedáneo” de RF un 25% adicional en plazos fijos al 2% de media.

A por 2023!!

Actualizo:

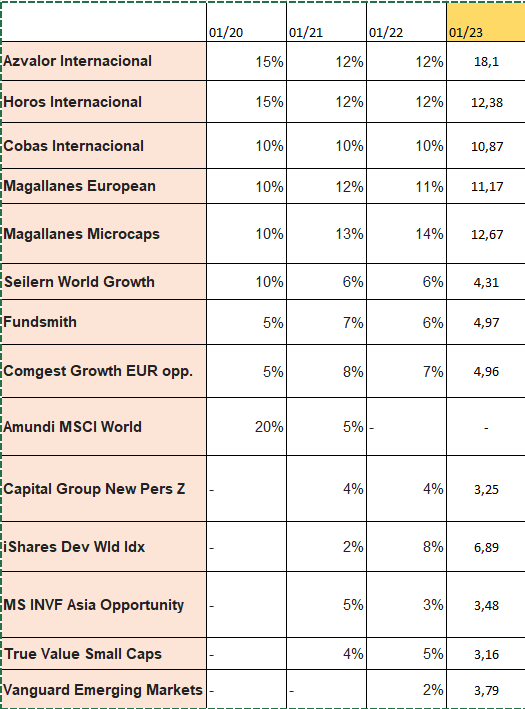

| 01/20 | 01/21 | 01/22 | 01/23 | |

|---|---|---|---|---|

| Azvalor Internacional | 15% | 12% | 12% | 18,1 |

| Horos Internacional | 15% | 12% | 12% | 12,38 |

| Cobas Internacional | 10% | 10% | 10% | 10,87 |

| Magallanes European | 10% | 12% | 11% | 11,17 |

| Magallanes Microcaps | 10% | 13% | 14% | 12,67 |

| Seilern World Growth | 10% | 6% | 6% | 4,31 |

| Fundsmith | 5% | 7% | 6% | 4,97 |

| Comgest Growth EUR opp. | 5% | 8% | 7% | 4,96 |

| Amundi MSCI World | 20% | 5% | - | - |

| Capital Group New Pers Z | - | 4% | 4% | 3,25 |

| iShares Dev Wld Idx | - | 2% | 8% | 6,89 |

| MS INVF Asia Opportunity | - | 5% | 3% | 3,48 |

| True Value Small Caps | - | 4% | 5% | 3,16 |

| Vanguard Emerging Markets | - | - | 2% | 3,79 |

Añado foto también por si se ve mejor.

1-¿Ha modificado deliberadamente la composición de su cartera?

No, este año solo he ido añadiendo periodicamente en Vanguard Emerging Markets. El resto de % ha sido resultado de revalorización de 2023.

2-En el caso de que sí la haya modificado deliberadamente, ¿considera que los ingredientes principales de su receta original de 2020 (estrategia, componentes, …) se mantienen y por tanto debe continuar en el experimento?

n/a

3-¿Podría actualizar la composición de su cartera?

hecho.

4-Añada los comentarios que estime oportunos

El plan del año que viene van a ser aportaciones periodicas al fondo indexado del MSCI World.

Me estoy debatiendo si rebalancear la parte value que se ha sobreponderado en mi cartera o dejarlo correr algún tiempo mas…no sé que haré al final, el año que viene lo sabremos ![]()

Sigo igual, salvo un cambio de un fondo que suponía un % pequeño

El motivo fue operativo y me generó ciertas dudas… Seguramente me equivoqué y no exista problema operativo alguno.

Me dejó paralizadas 2 aportaciones y opté por evitar cualquier hipotético riesgo.

Es el berenberg Europe micro caps. Lo traspasé todo a un Vanguard bolsa Global sin cobertura de divisa IE00B03HD191.

Estudié traspasar a un small caps para mantener la estrategia casi exacta, pero no me convenció los fondos que ví, ni continuar con tanto riesgo size en estos tiempos.

Y sí, ahí sigo padeciendo a Boeing.

Saludos.

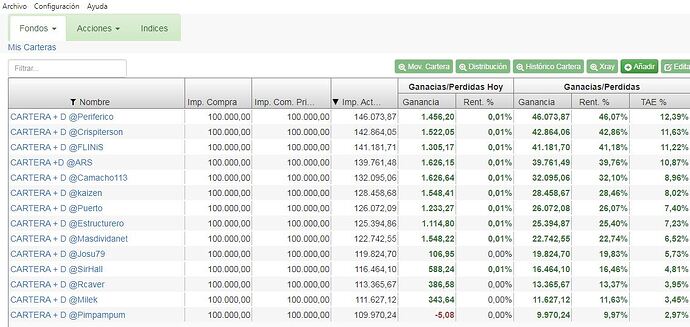

Les dejo la imagen con el seguimiento de carteras a fin de ejercicio (puede variar ligeramente la foto ya que faltaría añadir el cierre de ayer en la mayoría de los fondos)…

Aprovecho para desearles un feliz y próspero 2023.

Procedo a actualizar:

¿Ha modificado deliberadamente la composición de su cartera?

No, pero lo haré.

En el caso de que sí la haya modificado deliberadamente, ¿considera que los ingredientes principales de su receta original de 2020 (estrategia, componentes, …) se mantienen y por tanto debe continuar en el experimento?

No aplica de momento.

¿Podría actualizar la composición de su cartera?

Así queda en los períodos desde el inicio del experimento, incluyendo este último año:

| 2019 | 2020 | 2021 | 2022 | |

|---|---|---|---|---|

| Baelo Patrimonio | 70% | 42% | 25% | 23% |

| Amundi SP500 ESG | 20% | 47% | 36% | 38% |

| Adarve Altea | 10% | 11% | 12% | 14% |

| Myinvestor indexado global PP | - | - | 24% | 22% |

| River Patrimonio | - | - | 3% | 3% |

Añada los comentarios que estime oportunos:

Tengo intención de hacer una modificación profunda en la cartera. No la he hecho este año porque estamos en período bajista y toca aferrarse al plan que uno estableció en su momento. Cuando volvamos a la normalidad, espero que más pronto que tarde, será momento de evolucionar el plan y adaptar la cartera.

El motivo es que por razones de adquisición de una vivienda por herencia, en el núcleo familiar tuvimos que echar mano del colchón de emergencia dejándolo prácticamente a cero. Esto ha hecho replantearme la filosofía del plan inicial y he podido comprobar que no estoy tan cómodo con un porcentaje tal alto en renta variable (ahora es del 89%) cuando el colchón no está disponible. Es muy bueno maximizar la rentabilidad al final del ciclo inversor, pero también me he dado cuenta que también es necesario maximizar las posibilidades de tener suficiente durante el camino. Antes no percibía la volatilidad como riesgo. Ahora sí en tanto en cuanto uno tenga la mala suerte de verse obligado a vender en épocas de volatilidad (de la que va hacia abajo claro).

La cartera futura será un compendio de RV global, RF global, oro o similar, materias primas, divisa en dólares y exposición a volatilidad como elemento descorrelacionador de todo lo demás. Aún lo estoy pensando pero las ideas van sobre lo comentado.

De todos modos y mientras dure el período bajista seguiremos el plan vigente, de momento sin hacer aportaciones adicionales para ir rehaciendo el colchón de seguridad. El año que viene veremos cómo ha ido.

Aprovecho la oportunidad para desear un feliz 2023 a toda la comunidad.

Aunque hay personas que les va bien el esquema, de considerar su cartera por un lado y el resto de su patrimonio por otro, hay otras que les induce a creer que su nivel de riesgo es muy superior al que es realmente.

Si ha cambiado liquidez del fondo de emergencia por parte (o completamente) de una casa cuya aportación monetaria ha sido significativamente inferior al valor que ahora tiene, su situación patrimonial ha mejorado y el peso de la RV ha disminuido significativamente, ya dependiendo del valor de su cartera.

Así a ojo su cartera debe de rondar el 10% de caída. Yo a eso no lo llamaría ni periodo bajista. Si empezó la misma hace 3-4 años igual incluso está bastante por encima.

Que uno no venda la cartera en máximos no significa que si necesita disponer de algo de dinero por ejemplo sea una losa gorda vender con simplemente un 10% de caída. Más si realmente necesitara dinero.

Además Baelo tiene parte que no es RV. Igual le vendría mejor tenerlo separado por si necesita algo de dinero.

La RF este año ha sufrido significativamente. Vamos si tuviera una de las llamadas carteras conservadoras igual estaría cayendo de forma similar.

Por otro lado hay cosas que hay años que descorrelacionan más o menos pero también hay que ver si le suman algo a largo plazo. A veces simplemente es mejor tener algo de dinero en liquidez pero contándolo como parte de la cartera.

Como le comentaba también el patrimonio inmobiliario hay que verlo como elemento descorrelacionador o, al menos como elemento que en cierta forma, baja el riesgo del global de la cartera, especialmente si pesa bastante en relación con la misma.

No creo que pase nada por darse cuenta que igual uno se siente más cómodo con otro perfil algo más defensivo. El problema viene de si las razones tienen base o simplemente uno está creyendo que puede anticipar circunstancias que no va a poder anticipar. Vamos que las mismas razones que le llevan uno a creer que necesita cosas que han funcionado relativamente bien los últimos meses son las que le llevaron a creer que no las necesitaba cuando no funcinaban tan bien.

En todo caso creo que hace bien de darle tiempo a su razonamiento.

Yo de usted hacía un YOLO en Andrómeda que está a PER 10.

Muchas gracias por sus comentarios @agenjordi .

Efectivamente yo prefiero considerar la cartera por un lado y el inmobiliario por otro. En caso de ser necesario echar mano de la cartera para obtener cash, la inversión en activos financieros pueden venderse y tener el dinero disponible en cuestión de días. Una vivienda es un activo mucho más ilíquido.

15% para ser exactos. El EUR-USD de las últimas semanas ha jugado en contra (aunque del resto del año no nos podemos quejar). No obstante, no es la caída actual de mi cartera lo que me preocupa, sino la posibilidad de una caída de, digamos un 50%. Trato de verme en ese escenario y no creo que me gustara, y menos aún si necesitara el dinero en ese momento. Creo que no es necesario pasar por ello en nuestra vida inversora y por eso pienso en la diversificación por tipos de activo, aún siendo consciente que el activo históricamente más rentable es la renta variable. Ya veremos en el futuro.

Las correlaciones van cambiando y puntualmente pueden hasta alinearse. Soy consciente. No obstante pienso que hay (y habrá) algo de correlación estructural entre los activos citados. Además esto no sería un “comprar, mantener y olvidar”. Habrá un seguimiento para ir verificando si hay cambios estructurales entre el comportamiento de los activos. Las herramientas X-ray son una maravilla para esto.

Agradecido de nuevo por sus comentarios. Me ayudan mucho a formar mi modelo mental sobre la inversión.

Terapia de choque contra la aversión a la volatilidad ![]()

Estimados participantes,

A continuación el resultado de 2023.

BASES DEL “EXPERIMENTO DE INVERSIÓN 2020-2029 +D”:

-

Duración: enero 2020 - enero 2029.

-

Actualizaciones: Cada mes de enero.

-

No se añadirán nuevos participantes, para no distorsionar los resultados.

-

No es una competición, al no existir reglas que definan el buen o mal desempeño, no habrá ni vencedores ni vencidos.

-

El único objetivo será comprobar la evolución en la fuerte convicción que mostraban los participantes en la composición de sus carteras al inicio del experimento.

-

Se solicitará a los participantes que respondan a estas preguntas cada mes de enero:

-

¿Ha modificado deliberadamente la composición de su cartera?

-

En el caso de que sí la haya modificado deliberadamente, ¿considera que los ingredientes principales de su receta original de 2020 (estrategia, componentes, …) se mantienen y por tanto debe continuar en el experimento?

-

¿Podría actualizar la composición de su cartera?

-

Añada los comentarios que estime oportunos

-

RESULTADOS:

-

enero 2020

14 participantes deciden unirse al experimento. -

enero 2021

11 participantes deciden continuar en el experimento. -

enero 2022

10 participantes deciden continuar en el experimento -

enero 2023

7 participantes deciden continuar en el experimento

PARTICIPANTES Y CARTERAS:

| Participante | Cartera | 01/20 | 01/21 | 01/22 | 01/23 |

|---|---|---|---|---|---|

| @ARS | Cobas Grandes Compañías | 33% | 35% | - | - |

| Magallanes European P + PP | 33% | 18% | 24,5% | 8% | |

| Magallanes Microcaps B | 17% | 17% | 16% | 6% | |

| AzValor Internacional | 17% | 17% | - | - | |

| True Value Small Caps A | - | 8% | - | - | |

| Adarve Altea | - | 6% | - | - | |

|

|

- | 50% | - | - | |

|

|

- | 50% | 8,5% | 18% | |

| Cobas Selección + Cobas Global PP | - | - | 16,5% | 19% | |

| Mfs Prudent Wealth | - | - | 8% | - | |

| Eleva Absolut Return | - | - | 8% | - | |

| Man GLG Alpha | - | - | 8% | - | |

| BM0 Real State | - | - | 8,5% | - | |

| MS Global brands | - | - | 0,75% | - | |

| CG New perspective | - | - | 0,75% | - | |

| Vanguard US Opp | - | - | - | 13% | |

| Liquidez | - | - | - | 36% | |

| @camacho113 | Magallanes European | 19% | 9% | 9% | 9% |

| Cobas Internacional | 16% | 22% | 22% | 22% | |

| Bestinfond | 14,5% | - | - | - | |

| Azvalor Internacional | 12% | 10% | - | - | |

| Magallanes Microcaps | 8,5% | 19% | 24% | 24% | |

| Horos Value Internacional | 7% | 6% | 11% | 11% | |

| Fidelity World | 4,5% | - | - | - | |

| Fidelity Asian Smaller | 4,5% | 10% | 10% | 10% | |

| Cobas Iberia | 4,5% | 3% | 3% | 3% | |

| Groupama Avenir Euro N | 3,5% | - | - | - | |

| Fundsmith | 3,5% | 15% | 15% | - | |

| Esfera III Adarve Altea | 2,5% | 6% | 6% | 6% | |

| Vanguard small caps | - | - | - | 15% | |

| @rcaver | Baelo Patrimonio | 70% | 42% | 25% | 23% |

| Amundi SP500 ESG | 20% | 47% | 36% | 38% | |

| Adarve Altea | 10% | 11% | 12% | 14% | |

| Myinvestor indexado global PP | - | - | 24% | 22% | |

| River Patrimonio | - | - | 3% | 3% | |

| @periferico | Horos Internacional | 100% | 100% | 100% | 100% |

| @FLiNiS | Azvalor Internacional | 15% | 12% | 12% | 18% |

| Horos Internacional | 15% | 12% | 12% | 12% | |

| Cobas Internacional | 10% | 10% | 10% | 11% | |

| Magallanes European | 10% | 12% | 11% | 11% | |

| Magallanes Microcaps | 10% | 13% | 14% | 13% | |

| Seilern World Growth | 10% | 6% | 6% | 4% | |

| Fundsmith | 5% | 7% | 6% | 5% | |

| Comgest Growth EUR opp. | 5 % | 8% | 7% | 5% | |

| Amundi MSCI World | 20% | 5% | - | - | |

| Capital Group New Pers Z | - | 4% | 4% | 3% | |

| iShares Dev Wld Idx | - | 2% | 8% | 7% | |

| MS INVF Asia Opportunity | - | 5% | 3% | 3% | |

| True Value Small Caps | - | 4% | 5% | 3% | |

| Vanguard Emerging Markets | - | - | 2% | 4% | |

| @Josu79 | Amundi MSCI World | 70% | - | - | - |

| Indexa RV 75 | 30% | 75% | 60% | 60% | |

| Renta 4 Multifactor | 25% | - | - | ||

| Berenberg micro caps | - | - | 20% | - | |

| Boeing -acciones- | - | - | 20% | 20% | |

| Vanguard Global Stock Index | 20% | ||||

| @Pimpampum | Amundi MSCI World | 60% | 63% | 85% | - |

| Amundi Index GBI JPMorgan Global Govies | 40% | 37% | - | - | |

| Amundi MSCI Emerging Markets | - | - | 15% | - | |

| Vanguard Global Stock Index EUR Hedged | - | - | - | 70% | |

| Vanguard Global Bond Index EUR Hedged | - | - | - | 30% | |

| estructurero | Magallanes European | 24% | 15% | 15% | - |

| Cobas Grandes Compañías | 15% | 5% | 5% | - | |

| Comgest Europe Opps Z | 14% | 12% | 12% | - | |

| True Value | 13% | - | - | - | |

| Cobas Internacional | 10% | 12% | 12% | - | |

| Seilern Strix World Growth | 9% | - | - | - | |

| Esfera III Adarve Altea | 6% | - | - | - | |

| Amundi MSCI World | 5% | - | - | - | |

| Amundi Emerging Markets | 4% | - | - | - | |

| Adarve Altea | - | 15% | 15% | - | |

| Fidelity Asia Opportunities | - | 13% | 9% | - | |

| Comgest Growth World X | - | 12% | 12% | - | |

| Vanguard Small Caps | - | 10% | 10% | - | |

| Acciones | - | 6% | 3% | - | |

| Kraneshares CSI China Internet | - | - | 3% | - | |

| Azagala Capital | - | - | 4% | - | |

| masdividanet | Bestinfond | 23% | 23% | 23% | - |

| Magallanes Iberian | 23% | 23% | 23% | - | |

| MFS Meridian European Value | 21% | 21% | 21% | - | |

| True Value/True Value Small Caps | 17% | 17% | 17% | - | |

| AzValor Internacional | 16% | 16% | 16% | - | |

| crispiterson | Azvalor Internacional | 25% | 15% | 15% | - |

| Horos Internacional | 25% | 15% | 15% | - | |

| Adarve Altea | 25% | 15% | 15% | - | |

| True Value, Magallanes, Fundsmith y Morgan Stanley Global Opportunity | 25% | 30% | 30% | - | |

| Esfera Seasonal Quant Multistrategy R FI | - | 25% | 25% | - | |

| SirHall | Amundi MSCI World | 50% | - | - | - |

| Vanguard Global Small-Cap | 10% | - | - | - | |

| Vanguard Emerging Markets | 10% | 10% | - | - | |

| Numantia Patrimonio Global | 10% | - | - | - | |

| Esfera III Adarve Altea | 10% | 20% | - | - | |

| Vanguard Euro Government Bond | 10% | - | - | - | |

| Vanguard Global Stock | - | 50% | - | - | |

| Amundi Global Govies | - | 20% | - | - | |

| VanEck Vectors Bitcoin ETN | - | - | - | - | |

| Xtrackers MSCI World Momentum UCITS ETF 1C | - | - | - | - | |

| Puerto | Cobas Internacional | 15% | - | - | - |

| AzValor Internacional | 15% | - | - | - | |

| Guinness Global Innovators Y | 15% | - | - | - | |

| Fundamith | 15% | - | - | - | |

| Valentum | 10% | - | - | - | |

| Groupama Avenir Euro Mc | 10% | - | - | - | |

| Alger Small cap Focus I-3US | 8% | - | - | - | |

| MS Asia Opportunity Z | 6% | - | - | - | |

| Adarve Altea | 6% | - | - | - | |

| Milek | Adarve | 85% | - | - | - |

| Liquidez | 15% | - | - | - | |

| Kaizen | Vanguard Emerging Markets | 45% | - | - | - |

| Magallanes European | 25% | - | - | - | |

| Azvalor Internacional | 20% | - | - | - | |

| Adarve | 10% | - | - | - |

Que tengan un buen año.

Nop.

A lo mejor hay que ir reduciendo Balues

Este año si me lo permiten juego yo también con una cartera 200% long - 100% short.

Cortos:

20% Azvalor

20% True Value

20% Cobas

20% Andrómeda

20% Magallanes

Largos:

200% WisdomTree Global Quality Dividend

Chinpún!

Me estreno en el foro con este hilo. Si se me permite, me gustaría participar también en esta propuesta.

Ahí va mi cartera:

Indexados: 70%

Vanguard Global Stock Index Acc: 40%

Vanguard European Stock Acc: 10% (*)

Vanguard Emerging Markets Stock Acc: 10%

Vanguard Global Small-Cap Acc: 10%

Gestión Activa: 30%

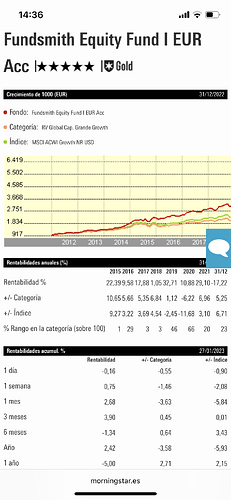

FUNDSMITH EQUITY FEEDER EUR T: 10%

Gestión Boutique VI Baelo Patrimonio: 10%

MyInvestor Cartera Permanente: 10%

(*) Sé que el europa es redundante con el Global, pero cuando establecí la estrategia quise reducir un poco la exposición a USA. Ahora pienso que es tontería, pero ya mantengo el rumbo…

Yo también participo este año con una cartera compuesta por una sola acción y sabiendo de antemano y de forma muy precisa el rango de ganancia que podré tener dentro de un año.

la empresa es BKNG Booking Holding y la cartera está compuesta por:

100 BKNG compradas a 2.446 $ inversión bruta = 244.600$

BKNG -1 Call 1500 01 24 a 1.054 (vendo esta Call ingresando 105.400$)

BKNG + 1 Put 1480 01 24 a 32.00 (compro la Put di Cobertura 3.200$)

Inversión Total = 142.400 $ (244.600 - 105.400 + 3.200)

Resultado al vencimiento 19/1/24:

si el precio de BKNG es superior a 1.500$, resultado neto = 7.598$ (5,3% sobre el total invertido);

si el precio de BKNG es inferior a 1.480$ resultado neto = 5.598$ (3,9% sobre el total invertido)

si el precio de BKNG es comprendido ente 1.480$ y 1.500$ el resultado estará incluido en el rango indicado arriba.

La única sorpresa puede llegar por parte del cambio €$. El cambio al momento de abertura de la posición es 1.0850

No sabía que nos podíamos apuntar al no haber llegado al comienzo en 2020. Pero leyendo los comentarios de @Fabala y @Ojoalperro entiendo que sí se puede (?).

Hola Amat. Ni idea, la verdad es que es posible que me precipitara con el post sin haber leído todas las entradas. Si había alguna restricción en la participación, me disculpo por ello. Si hiciera falta, borro el mensaje.

El lunes no podré actualizar, por tanto dejo aquí la tabla clasificatoria con valores liquidativos del viernes.

Tres años y un trimestre soy consciente que es poco tiempo pero teniendo en cuenta los acontecimientos con lo que nos está entreteniendo esta década sinceramente no me parecen nada despreciables las rentabilidades anualizadas.