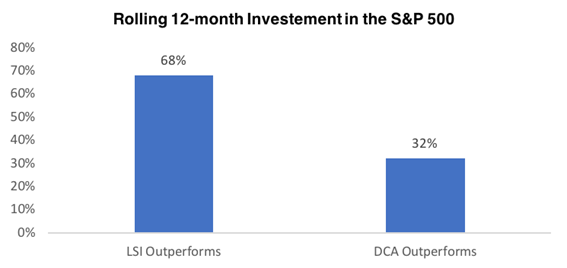

Aquí lo explico con más detalle, pero en resumen DCA (Dollar Cost Averaging) 1, 2 … , 5 significa hacer aportaciones periódicas durante 1 año, 2 años, …5 años

Este tipo de hilos son muy interesantes y permiten ahondar en aquello que nos parece intuitivo por un lado, pero que no cuadra con la evidencia y que pese a ella, sigue sin quedar del todo claro.

Entiendo que este debate viene de la mano de como definimos el riesgo ajustado a retorno. Estudiar los periodos históricos está bien, pero habría que estudiar como es la distribución de retornos de ese activo y no solamente lo que ha ocurrido en el pasado ( incluso podríamos jugar a concatenar escenarios negativos históricos ). No es lo mismo invertir en acciones individuales, que en un índice globalizado como el S&P, etc. Me explico, el worst case scenario del activo no es el peor de la historia, si no el peor que podría darse y está por venir. Como decía Taleb, debemos evaluar las estrategias y decisiones que tomamos por los posibles escenarios que se podían haber dado y no solamente por el resultado final.

¿Cual sería el peor escenario posible teniendo en cuenta la probabilidad y no los resultados históricos? Cuestión que llevaría tiempo calcular y habría que hacer suposiciones.

Personalmente de manera intuitiva en un mercado movido por algo tangible como es el aumento de productividad pienso que después de grandes crisis vendrían grandes recuperaciones ( una distribución de retornos sesgada a la derecha, vamos con tendencia a ser positiva ), así que no he pensado que fuera muy diferente invertir en DCA durante unos meses o todo de golpe. Si asumimos ese tipo de distribución a largo plazo, el DCA va cobrando menos sentido, sobre todo a medida que aumentamos los meses de DCA.

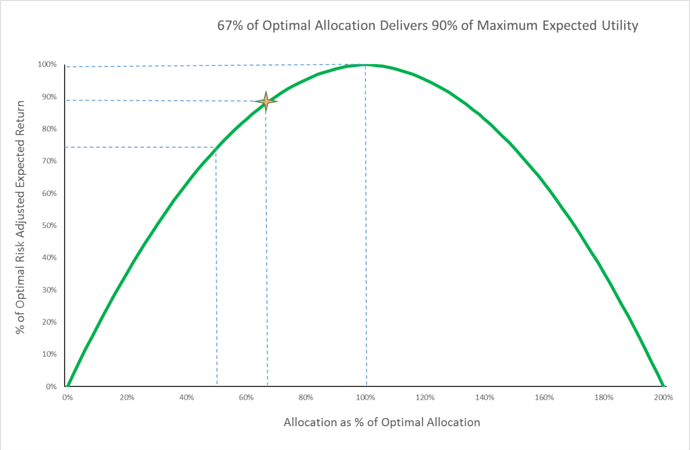

Por ejemplo hay estrategias híbridas en las que podemos meter de golpe un % y después con el resto hacer DCA, aquí un gráfico en el que calculan el sweet spot de % de asset allocation que introducir de golpe y después hacer DCA para el resto.

En resumen, diría que el DCA es un sistema de administración de riesgo que seguramente no dará mayor probabilidad de más retorno a largo plazo pero que en un pequeño porcentaje de los casos, por improbables que sean sí que reducirá la exposición al riesgo ( medido de diversas maneras, incluído el psicológico ), aunque no se haya dado así históricamente midiendo de una manera concreta ( no excluyo que midiendo de otras maneras el resultado sea diferente, por ejemplo usando otro índice, assett allocation, etc ).

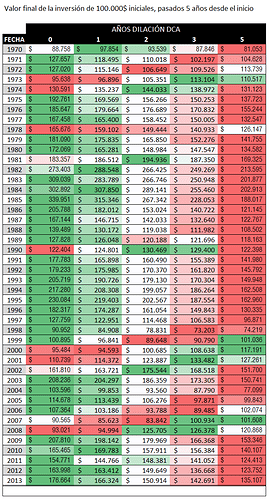

En la línea de lo que comentan, he probado a trasladar el “peor escenario” en cada caso, pero para cada año concreto.

En inicio pensaba simplemente que sería una comparación más lógica, por aquello de comparar “peras con peras” y lo cambiante que resulta el mundo empresarial, etc, etc… (a cada año su pelea…) y ver cuántas veces se hubiera acertado con una u otra estrategia…

Pongo el resultado más abajo.

El caso es que, al representar la tabla con un gradiente de color “de éxito”, me ha sorprendido lo evidente que resulta algo ya sabido de antemano, que el tiempo invertido es uno de los factores más importantes a la hora de invertir.

Al fin y al cabo, parece claro que en un cálculo de rentabilidad a 5 años, que incluye una DCA precisamente de esos 5 años (en la que el último año no sirve para casi nada), ésta parte en clara desventaja. ![]()

La DCA tiene sus ventajas psicológicas evidentes, pero coincido con uds. en que ampliar los plazos más allá de unos meses tiene menos sentido.

Solamente por jugar ( sin hacer yo mismo los cálculos ) y ya que soy bastante vago por naturaleza, me ha dado por buscar qué hubiera pasado con otros índices y si alguien ha utilizado alguna simulación de Montecarlo para este tipo de pruebas.

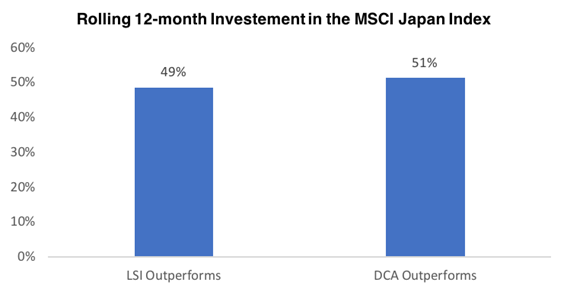

Obviamente a todos nos viene a la cabeza el mercado de Japón… Veamos

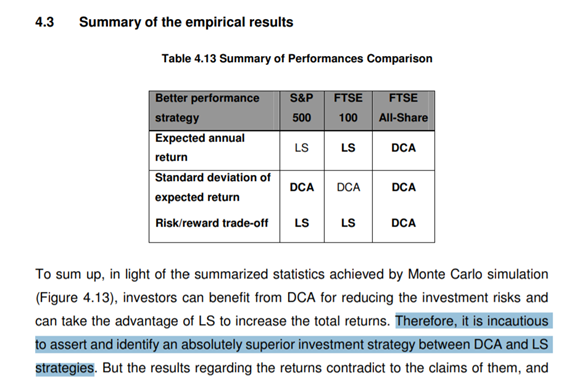

He hecho una búsqueda rápida también sobre si alguien había hecho acopio de la literatura académica al respecto haciendo simulaciones de Monte Carlo o similares. He visto varios papers y la cosa no está nada clara aunque no he profundizado, vamos que depende de como midamos el riesgo y en qué vayamos a invertir.

Perdonen el offtopic, pero este tipo de cosas son las que siempre advierte @agenjordi y cuando escuchas a gente que se supone que es profesional de esto hacer afirmaciones categóricas sobre un tema u otro te quedas un poco pensando de si a veces es mejor estar en manos de alguien con pensamiento crítico y ganas de rascar más allá o simplemente en manos de gente que acepta las cosas por que si independientemente de su nivel de estudios o carrera profesional.

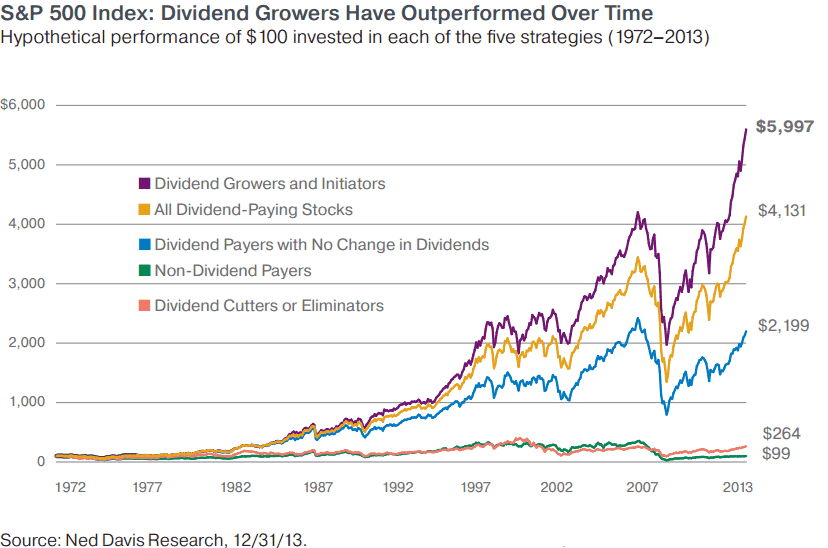

Me trae a la cabeza también aquella gráfica famosa sobre las empresas de dividendo creciente que eran superiores por mucho a la media del mercado y resulta que simplemente era un error a la hora de utilizar índices geométricos y sin embargo ha sido utilizada sin piedad para demostrar la superioridad de una estrategia con la que en principio era difícil explicar tanta diferencia de resultados.

Me he leído el hilo un poco “en diagonal”. Pero la verdad es que me interesa bastante.

Cuando tenga más hueco le dedicaré más tiempo.

Mi posición actual es:

- 20 % de mi patrimonio invertido en RV.

- 70 % de mi patrimonio en cash en el banco.

- 10 % otros, varios, de difícil monetización.

No tengo, ni quiero tener casa en posesión, por ahora.

He empezado a invertir hace meses, y estoy descubriendo esto con pies de plomo. Pero mi objetivo es que para mayo/junio del año que viene, una vez me haya casado, y vea cómo se ha quedado mi cuenta corriente, y ya de paso, vea mi primera declaración de hacienda con fondos y ETF’s de por medio, hacer una aportación fuerte, para quedarme en torno al:

- 50 % invertido

- 40 % efectivo.

- 10 % otros.

Ese 40% (porcentaje estimado a junio de 2020, si no pasa nada extraño) en cash es lo que yo considero que necesitaría en 3 años de vida (normal). Por lo tanto, me guardo el margen de seguridad de que si durante esos 3 años hay que apretarse el cinturón, se aprieta. También me planteo que ese 40% me pueda servir para invertir un tercio del mismo, si veo una caída importante, y tengo una situación laboral más o menos estable. Y dormir un pelín menos tranquilo.

Sé que estoy perdiendo un porcentaje de beneficios importante, a largo plazo, pero es que soy de los que necesitan dormir bien

¿Tiene a mano dicha gráfica y la identificación del error?. A mi me interesaría verlo, ya que eso de desmontar mitos y sesgos es muy importante.

Por lo que sé ( que tampoco es mucho ) el beneficio atribuible real a la inversión DGI no es un mayor rendimiento si no que con menor beta de mercado, índices como el VIG conseguían rendimientos parecidos al S&P500. La inversión en High Yield sí parece haber obtenido mejores resultados. Posteriormente se estudió esta anomalía desde varias perspectivas dando lugar a varios posibles factores que explicasen este rendimiento anómalo ( siempre desde el punto de vista de la hipótesis de mercado eficiente ), alguno de esos factores son low volatily o profitability, que apareció en el modelo de 5 factores de Fama and French.

Esta exposición al factor profitability ( muy relacionada con el factor psicológico de percepción de inversión segura, por lo tanto con un sesgo defensivo ) es la que en principio se argumenta que da explicación a este “alpha” que ocurrió en el pasado. Hay quien argumenta que al no haber una base sólida económica que lo sustente, en algún momento puede desaparecer. Además también, hay que plantearse por qué una estrategia ha funcionado o no y si es posible que pueda seguir funcionando si mucha gente la conoce alterando dramáticamente las valoraciones.

Muchas gracias, muy interesante también el ver como el Equal Weight le ha sacado en ese período algunos puntos porcentuales al Mkt Cap Weight

Cada vez estoy más convencido de que la bolsa en general favorece a los “creyentes en el largo plazo” (a los de no hacer nada me refiero) y aquí los comunes de los mortales pasamos el rato buscando el santo Grial en un entorno en el que el “trilero” no para de mover la bola de sitio…

No me extraña que las carteras de fallecidos vayan de cine…

A un lado del ring:

- que si la economía mundial “crece un 3% anual”

- que el aumento de la productividad será imparable

- que si el 70% del tiempo la bolsa es alcista

- que si las empresas serán capaces de trasladar la inflación a sus clientes…

- etc, etc

Y al otro, pues aquí estamos todos haciendo lo que podemos por rascar algún punto extra “al mercado”! ( al fin y al cabo, parece que basta con evitar grandes pifias para sobrevivir)…

Disculpas por el oftopic, y un saludo!

Yo personalmente intento conformarme con ganarle algo a la inflación, aunque no le negaré que alguna vez he hecho algún cálculo mirando rendimientos pasados y me he puesto a imaginar como sería si…

Imaginar y soñar es de humanos.

Y las cosas cambian gracias a la gente que piensa que puede hacerlo mejor que la media, de ahí nace la ambición y la iniciativa

Al final hay que recordar que incluso las medias tienen o pueden tener sus problemas internos.

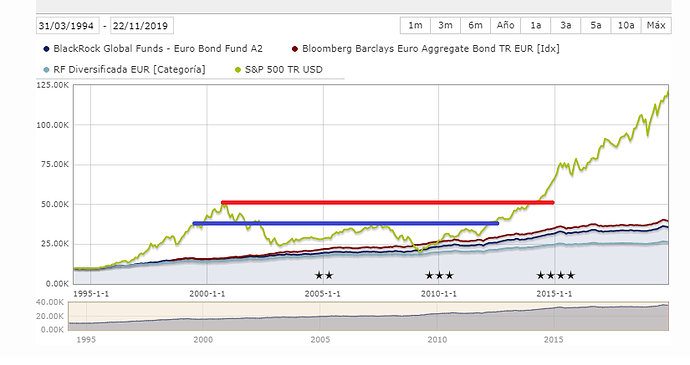

Aquí les dejo una gráfica del S&P500 TR en euros , vamos la rentabilidad para quien de nosotros que no hubiese cubierto la moneda.

Por un lado pueden ver el tremendo efecto negativo de haberse esperado uno en 1995 o en 2009 y años cercanos posteriores, para invertir todo el capital disponible en renta variable.

Pero claro luego la ventaja “media” estadística no es tanta y también se puede ver como si uno hubiese decidido esperar en los alrededores del año 2000 habría tenido muchos años para ir comprando a precios mejores o mucho mejores.

Como en no pocas cuestiones referentes a inversión lo complicado es entender la gran dispersión de resultados entre unos casos y otros y saber encajarla razonablemente bien cuando se produce.

Cuando se dan ciertos datos hay que intentar acordarse de los posibles efectos que puede tener esa dispersión y como manejarla.

Una de las cosas que me pareció curiosa, cuando leí a Bogle, fueron sus dudas sobre la inversión en factores para mejorar la rentabilidad que da el mercado. Al añadir la dispersión estadística a los datos, resulta que no suele ser tan sencillo que determinadas estrategias con diferenciales no amplios se vean invalidadas en no pocos escenarios por la mera dispersión inherente a ellas.

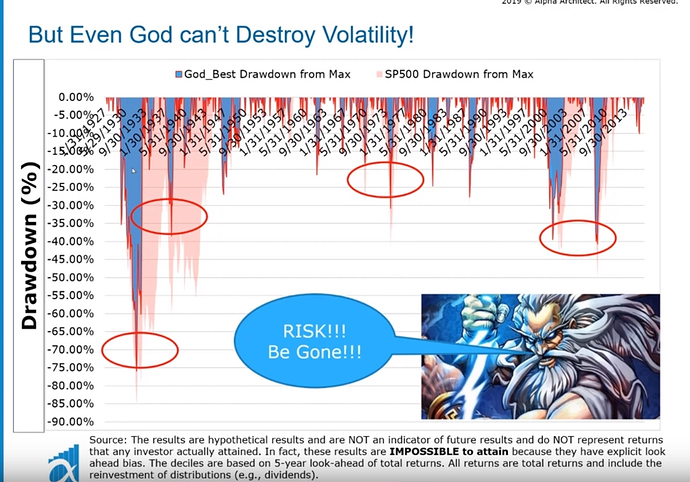

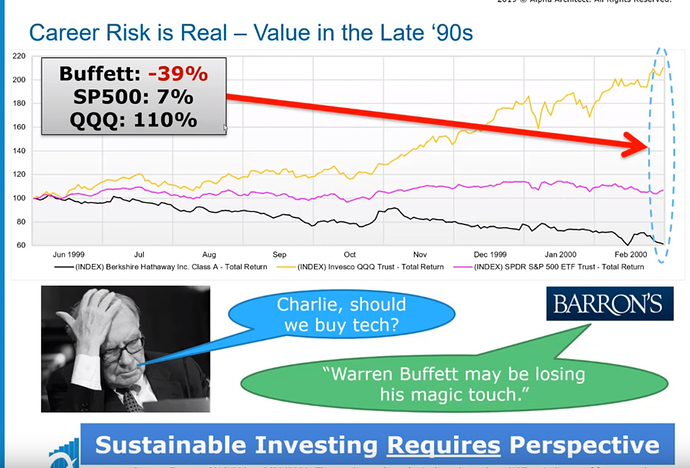

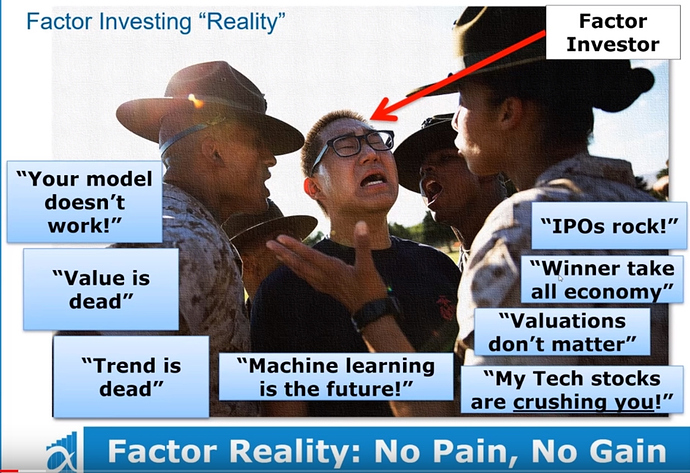

Lo que comenta me ha recordado a una charla que vi en la que ponían el ejemplo de la cartera de “Dios” “que todo lo sabe”, en el que escogían las mejores acciones de un periodo para obtener el máximo rendimiento, como se podría hacer sabiendo los resultados de antemano.

Resumen, no pain no gain, ni Dios puede evitar la volatilidad.

Sin ánimo alguno de menoscabar este interesantísimo debate y todas las publicaciones, con especial mención a las del compañero @AlanTuring, la respuesta a la pregunta del hilo la veo evidente:

Si uno, al recibir o reunir una importante suma de dinero está deseoso de invertirla y que el interés compuesto empiece a trabajar, adelante con meter el 100%. Si por el contrario le tiembla el dedo a la hora de hacer click y empieza a buscar en foros y páginas de internet qué es mejor, ya tiene la respuesta, al tran tran y sin prisa durante 2, 5, 10 años o los que considere oportunos.

En finanzas personales, se parece un poco a lo que una vez me dijo un amigo: cuando te pones a pensar si te puedes permitir o no un gasto, es una señal clarísima que la respuesta es no.

A mi es que es una decisión que me tocó tomar hace pocos meses, ya que no me había lanzado a investigar sobre la inversión. Y teniendo en cuenta mi assett allocation y mis objetivos personales, ser novato etc, ordenado por nivel de riesgo de menor a mayor ( siempre que hablamos con riesgo, con pinzas, por que un riesgo puede ser no obtener rendimientos, pero ya me entienden ) me plantee tres estrategias :

DCA < Value Averaging < Lump Sum

Al final después de investigar decidí hacer un 60% Lump sum y el 40% restante aportarlo en 18 meses con DCA ( por comodidad y no liar más el tema ). Más allá de 1-2 años creo que el DCA comienza a ser ineficiente en términos de rentabilidad perdida vs riesgo. Si tenemos tanto miedo, para eso cambiamos el assett allocation y aumentamos la parte de bonos ( o cash )…

Cuando termine de aportar puede caer todo un 40% sí, pero al final es lo único que podemos hacer, intentar maximizar el retorno ajustado a riesgo, luego puede pasar cualquier cosa y si inviertes en RV hay que apechugar y da igual DCA o lo que sea que no te salva nadie.

Y como usted bien indica, si uno es muy miedica, lo importante no es DCA o meterlo de golpe, por que al final si todo cae, también hay que tener valor para seguir haciendo el DCA, por lo que es mejor cambiar la estrategia a algo menos volátil.

No sólo no puedo estar más de acuerdo con usted @SirHall sino que personalmente este tipo de estudios que buscan que si es mejor todo de golpe o DCA, y luego ya si 2,3;5,…,10 años son tan manipulables pues sólo hay que variar los intérvalos temporales para cocinar al gusto los resultados que uno espera obtener. Fíjese como ejemplo que si hubiese invertido 10.000$ en Apple el 1 diciembre de 2018 hoy estaría en un fantástico +43% pero si hubiese esperado 1 mes y los hubiese invertido el 1 de enero de 2019 estaríamos hablando de un +68%.

A partir de estos datos yo podría defender que empezando en diciembre beneficiaba un DCA, que invertir en años impares es mejor que en pares por ejemplo o que para invertir todo de golpe mejor a principio de año natural y en DCA a final. Y es que a toro pasado…

Con todo ello no es mi intención la de criticar las convicciones que puedan tener ustedes sobre que invertir de golpe es mejor que poco a poco. Para nada.

Otra cosa es qué harían ustedes si dentro de un mes les tocase 400.000 Euros en el sorteo del Gordo de Navidad por ejemplo. Seguro que los defensores del todo de golpe lo iban a invertir todo el 26 o 27 de diciembre??? Yo, ya les digo que no.

Y por qué??? Pues porque en todos esos estudios (y muchos otros) olvidan y obvian el principal ingrediente que toda ecuación en materia de inversión tiene: el factor humano. Ese factor que nunca tiene un denominador común pues tanto puede ser miedo y temor como osadía y euforia es lo que hace este mundo tan fascinante como impredecible y por el cual nunca podrá ser una ciencia exacta

Y es que para mí la inversión es por encima de todo psicología.

Totalmente de acuerdo con uds.

Añadiría además que el factor humano no es sólo cambiante porque todos seamos distintos, sino que nosotros mismos cambiamos constantemente (y si no, nuestras circunstancias).

Yo mismo comencé con un “todo de golpe” y me encuentro en un pequeño DCA en este momento… ![]()

![]()

Ahora bien, no está de más echar un ojo al pasado no vaya a ser que la música rime!

Yo el único sentido que le veo al DCA es cuando es tu única manera de aportar. Es decir nada más cobrar invierto un porcentaje de mis ingresos ( yo lo hago por porcentaje así si me van subiendo los ingresos también sube mi dinero invertido).

Como ustedes indican es todo psicológico, como no he vivido la situación de tener un gran montante para invertir no sé cómo lo haría llegado el caso. Si que puedo decir que un pequeño ahorro que tenía para empezar ( eso si , menos de 5 cifras ) lo metí todo de golpe y no dudaría en volverlo a hacer.

Personalmente soy partidario de estar 100% invertido.

Sólo un matiz a las palabras de @Milek

Esto para mi no sería un DCA. Por contra, sería estar 100% invertido, ya que se invierte el 100% del capital disponible (el que se decide aportar a la inversión) en cada momento.

Por lo demás, no creo que hacer DCA sea contraproducente. Como se ha comentado en diferentes hilos, al final cada uno ha de invertir de manera que sufra lo menos posible en el proceso. No obstante, prefiero comerme una caída contundente teniendo todo mi capital invertido que perderme una subida contundente por hacer DCA.