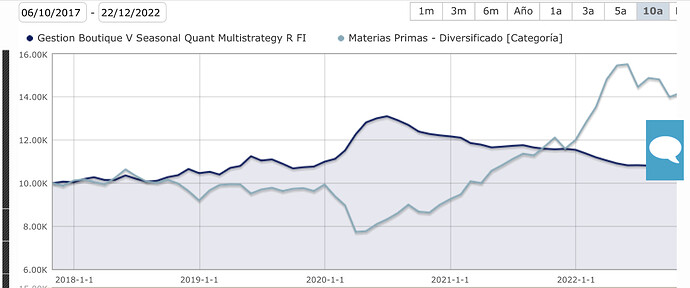

Pues parece que lo que comentaba aquí @SpreadGreg no se ha cumplido.

Siempre acaba pasando lo mismo con los fondos que pretenden tener unos resultados ajenos a los activos donde están invertidos.

Desde 2020 cayendo lleva.

Exacto, aquí tenemos un ejemplo más de la diferencia entre lo que se proponen hacer y lo que consiguen hacer, derivada de una deficiente selección de técnicas de inversión.

Y el patrón se repite. Gestores llenos de seguridad y afirmaciones categóricas sobre rentabilidad y drawdowns contra toda lógica abren fondos defendiendo a capa y espada su estrategia, amparándose en la imposibilidad de prever el futuro, es difícil hacerles una crítica y solo el tiempo acaba juzgando sus afirmaciones. La realidad es que la mayoría fracasan y sus partícipes salen escaldados.

Las explicaciones que daba en rankia el antiguo asesor de los malos resultados.

-

Las estrategias estacionales sobre materias primas, que son la base operativa del fondo, están fallando en un porcentaje superior al habitual. Los enormes estímulos monetarios de los bancos centrales, la guerra comercial USA-China y la actual espiral inflacionista, han sido los principales factores que han distorsionado las estacionalidades de las materias primas. Para más inri, el conflicto en Ucrania también ha añadido volatilidad y presión a los mercados que trabajamos Este tipo de eventos ya los hemos visto en los más de 15 años que llevamos desarrollando estas estrategias y suponen una racha de malos resultados, donde siempre priorizamos el control de riesgo para minimizar el impacto. Luego, con el paso del tiempo, los mercados se normalizan y vuelven a aparecer los buenos resultados (de ahí la importancia de no descapitalizarse en las malas rachas).

-

El fondo lleva tiempo posicionándose ante un posible evento de cola, entendido como una importante subida de volatilidad por un movimiento fuerte de caída en el S&P. Esto ha supuesto un coste adicional, y en una situación como la actual (conflicto Ucrania) debería haber hecho una subida del valor liquidativo, pero no ha sido así: la volatilidad (aunque parezca extraño) no se ha incrementado a los niveles esperados y no se han podido recoger los frutos de dicha inversión.

Tal vez el problema de esta tipología de fondos con parte importante de gestión alternativa son las espectativas que este tipo de problemas que provocan que no se cumplan los resultados que se “venden” como objetivo, no van a ocurrir, cuando viendo la evolución a muy largo plazo de este tipo de fondos, acaban apareciendo sí o sí.

Marzo 2020. Lo leyeron aqui primero.

Gracias a @estructurero y a +D se ha evitado quiza una perdida patrimonial severa para muchos posibles participies.

Bueno, aquí @Jirones también podemos estar equivocados. El problema creo que siempre viene cuando pasa lo que dice @AlanTuring

Yo ahí es cuando salgo corriendo y luego puedo equivocarme, que conste (o no).

Eche un ojo a lo que dice por ejemplo el gestor de Fondo VETUSTA un grow español con comisión del 0,6% si llega a 4 mill y verá la diferencia en las afirmaciones absolutas.

Es curiosa la facilidad que tienen algunos gestores en proyectar en terceros las causas del mal desempeño del valor liquidativo de los fondos que gestionan en cuanto empieza a torcerse un poco el asunto.

Unas veces son factores macroeconómicos, otras lo es la supuesta distorsión en el mercado introducida por la gestión pasiva, aspecto al que han aludido en varias ocasiones gestores tan diametralmente opuestos en su metodología como Alvaro Guzmán, Fernando Bernad o Cathie Wood.

Sin embargo, cuando el valor liquidativo evoluciona positivamente, nadie hace mención a los factores macroeconómicos, a los vientos de cola o a la gestión indexada. Todo el buen comportamiento es debido exclusivamente a la pericia del gestor.

Parece que tienen cursos de como hacer trading con las materias primas.

También subscripciones mensuales

Ahora echo un ojo a ver cómo va tras esta afirmación.

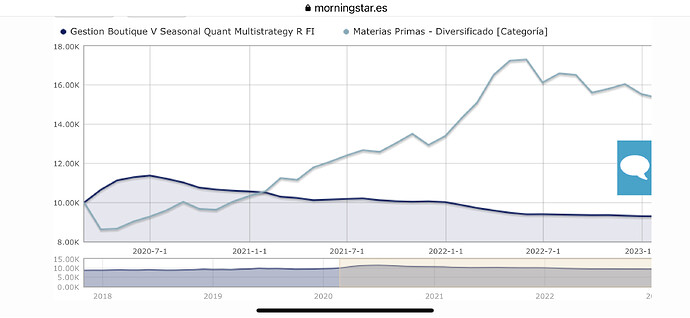

Parece que lleva más de 3 años en negativo

Parece que lo fue ![]()

El banquero parece que ya no vino de nuevo por +D

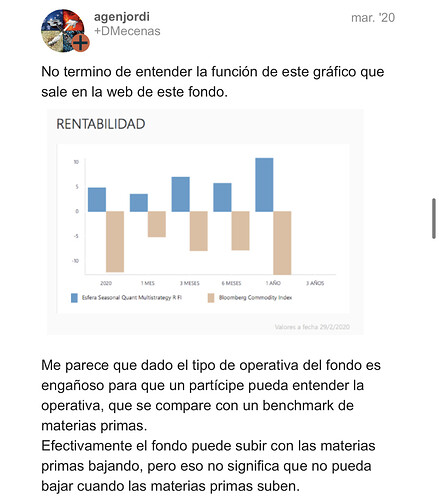

Lo clavó aquí @agenjordi

Hola, Greg ya no gestiona ese fondo desde hace ya varios meses. Según explicó por discrepancias con la gestora Myinvestor que no le permitía hacer libremente su gestión.

No lo gestiona desde hace 3/4 meses como mucho. Vamos que el historial es responsabilidad suya en la mayor parte.

Por cierto, muy interesantes las explicaciones del gestor en el hilo de rankia, de porque no habían funcionado algunas estrategias. Sin ánimo de regordearse en el fracaso ajeno, lo cual dificulta el análisis del riesgo e impide ver también las ventajas, a veces se ven más los inconvenientes de ciertas estrategias, cuando no salen bien las cosas, que cuando sí lo hacen.

Aquí movimientos muy bruscos favorables a las materias primas, iban en contra del tipo de gestión del fondo, en lugar de favorecerle como uno podría haber pensado (erróneamente) mirando el supuesto benchmark.

El formato fondo de inversión no permite asumir según que tipo de riesgos.

Tendría que ser trabajo del gestor, asegurarse previamente, si las normativas permiten ejecutar determinadas operativas de la forma que quiere.

Entiendo que hay cosas interpretables y el cambio de Esfera a Andbank, pudo también variar la aplicación de algunos criterios. Aunque claro viendo lo que pasó en Esfera, tampoco está muy claro que el criterio de Esfera sobre el riesgo, pueda ser ningún tipo de referencia válida.

A lo que no termino de ver mucho sentido, como ya he comentado otras veces, es que uno quiera beneficiarse de cierta sensación de seguridad (con limitaciones) que transmite el formato fondo para los inversores, para luego quejarse que eso le impone restricciones que no quiere.