No siempre rentabilidades pasadas pronostican las futuras, pero no esperen que un cirujano al que se le han muertos las ultimas tres apendicitis , no se le muera la cuarta.

¿Imaginan que se promocionaran diciendo que busca rentabilidades mediocres y obtener cuantiosas perdidas durante las crisis y en los mercados bajistas? Vamos, lo que hacen la mayoría.

![]()

![]()

![]()

La cuestión es que, con estos antecedentes, no debería tener una cuarta oportunidad. Aunque siempre hay incautos.

Un mixto para NO ELIMINAR.

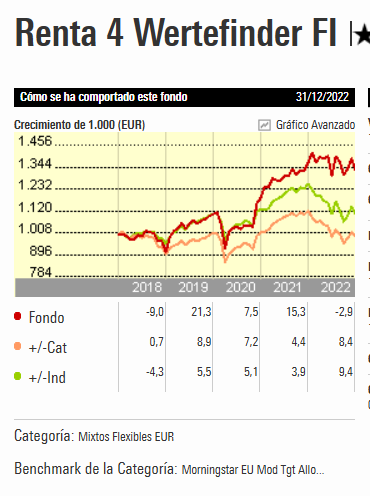

En un 2022 con RV y RF ambos muy a la baja , solo perdio -2.9 %.

Poca diferencia le suelo ver con un RV puro y duro.

Vamos que lo compararía con los fondos de RV más que con mixtos.

En 2022

Caida de la RV S&P 500 -19%

Caida de la RV de Eurotox 50 -11%

Caida de RF de AXA Euro Strategic Bonds -7%

Caida de WERTEFINDER -2.9%

Al menos en 2022, siendo el WERTEFINDER un FI mixto flexible lo ha hecho mejor que la RV y RF general

Con el mismo argumento podría decir que AzValor y la gran mayoría de los fondos de materias primas y energía, son mixtos o conservadores.

O que algunos fondos tecnológicos lo eran en 2020 con lo del covid. Cuidado que un año sólo no necesariamente es indicativo de ser más o menos conservador que otros fondos.

Desde que yo lo sigo, no ha pasado nunca de un 60% de RV y ahora anda por 40%. Personalmente considero un error ponerlo al mismo nivel que un fondo de RV. Es más bien un mixto moderado.

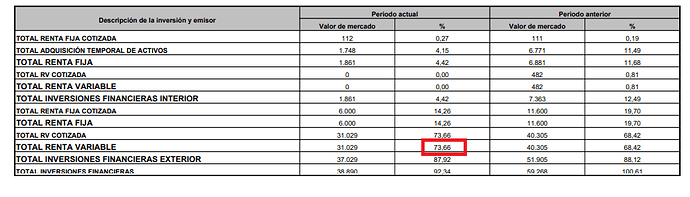

No sólo se trata de analizar la parte de RV de un fondo, sino hay que considerar que es lo que lleva que no es RV y este fondo a veces tiene bonos de calificaciones crediticas bajas, con lo cual la exposición real en forma de riesgo al equivalente de RV es bastante superior al % que lleva.

Vamos que para analizar el riesgo no sirve sólo mirar si lleva más RV o menos.

Aquí una imagen sacada de finales de 2015 con la ponderación de RV en el 73,66%.

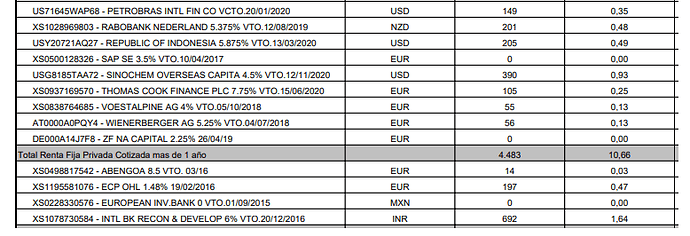

Pero es que el 14% que llevaba en renta fija no era precisamente bonos triple A.

Entre otros.

Tal vez sea una exageración compararlo con fondos de RV, pero si lo comparamos con el índice que le pone Morningstar también estamos pecando de coger un índice más defensivo de lo que es el fondo.

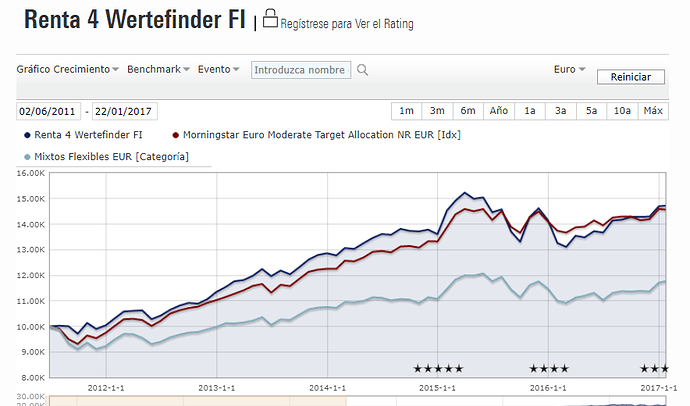

Entiendo que quien tenga el fondo esté bastante contento con su comportamiento. Aunque con los fondos mixtos con ya un % de RV significativo (más renta fija de cupón bastante más elevado que la gubernamental de calificación alta) suele pasar que se exagera el combo rentabilidad+capacidad defensiva. Ya pasó cuando el fondo estuvo bastante de moda sobre 2014 y luego la segunda mitad de 2015 e inicio de 2016 sufrió más de lo que esperaban algunos partícipes.

Como bien dice @agenjordi , ese fondo, como otros, pasó por períodos buenos y malos, con la correspondiente fama a posteriori. Puede verse en el hilo de Rankia

Reabro el hilo para comentar sobre mixtos y a ver si la gente mantiene algunos en carteras. A mí me gusta llevar alguno como el kaldemorgen onlos cartesio x e y pero quería estudiar más opciones. Me he apuntado el de renta 4…

Yo me llevo mal con los mixtos pero mantengo: BL 50, Ruffer Total Return, MFS Prudent Capital y DWS Concept dje alpha renten global.

En dos carteras repartidos supondrán un 10% en cada cartera más o menos.

Mixtos a considerar.

Cartesio X ( Actitud muy conservadora y muy baja rentabilidad ).

Altair Inversiones ( Actitud conservadora y baja rentabilidad)

R4 Wertefinder ( Buena rentabilidad para ser Mixtos)

FVS Multiopportunities

Belgravia Epsilon

Yo en el segmento del Wertefinder meteria también al Acatis Value Gané y consideraría tambien el BL 75.

Yo de R4 el que veo interesante es el Avantage, aunque no lo tengo.

Igualmente con los mixtos hay de tantas clases, incluso más que tipos dentro de la renta variable, que parte del problema suele estar en las expectativas con las que se contratan.

Los que tienen parte notable de renta variable, se van a comer buena parte de las caídas gordas, vamos que cuente uno al menos un 20% de caída como algo lógico.

Los que tienen poca, pues mucha rentabilidad no van a dar, a menos que se vayan a segmentos muy arriesgados de la renta variable, lo cual nos vuelve al primer punto.

Y los que hacen market timing, en el mejor de los casos, combinan aciertos notables con fallos con un lastre peor que el acierto.

Nota: el Sr. Hugo Ferrer me ha bloqueado en Twitter. Imagino que por mis comentarios, que habrá juzgados del todo irreverentes.

Estás bloqueado

No puedes seguir a @ContraInvest ni ver sus Tweets.

Pues qué bien.

Coincido con usted. Yo sí tengo el fondo Avantage y estoy muy contento. Me parece un fondo muy consistente. Saludos.

Es curiosa la diversidad entre gestores de fondos mixtos:

En Cartesio a TESLA se le menosprecia.

En Avantage a TESLA se le aprecia.

Viene bien para diversificar.

No es paradójico en absoluto: unos favorecen unas cosas; otras, otras. Al final, el conjunto de participantes que forman el segmento activo dentro de una determinada clase de activo, llevan tooodo en exactamente las mismas proporciones que el indexado pasivo correspondiente. Conforme uno va añadiendo fondos activos “para diversificar”, más se va pareciendo su cartera al índice que Vanguard/Blackrock nos venden por una fracción del precio. Y, puesto que la gestión activa es un juego de suma cero con respecto al índice, en el sentido que lo que uno gane más que el índice otro u otros lo tiene(n) que haber ganado de menos, más difícil se va haciendo remontar el 2-3% de gastos, ya que el active share de nuestra cartera es cada vez más pequeño.